Obligacijų terminas yra vienas svarbiausių, bet dažnai nesuprantamų obligacijų rodiklių. Nors lietuviškai verčiamas kaip „terminas”, duration nėra tiesiog laikas iki obligacijos galiojimo pabaigos. Tai sudėtingesnis matas, parodantis obligacijos jautrumą palūkanų normų pokyčiams.

Duration esmė

Duration matuoja, per kiek laiko vidutiniškai susigrąžinsite investuotus pinigus, atsižvelgiant į visus būsimus pinigų srautus – tiek kuponus, tiek pagrindinę sumą. Išreiškiamas metais, bet interpretacija kitokia nei paprastas laikas.

Praktiškai obligacijų terminas parodo: jei palūkanų normos pakils 1%, kiek procentų nukris jūsų obligacijos kaina. Duration 5 metai = palūkanoms pakilus 1%, obligacijos kaina kris apie 5%.

Macaulay vs Modified Duration

Macaulay Duration – originalus konceptas, skaičiuojantis svertinį pinigų srautų vidurkį. 5 metų obligacija su 5% kuponu turės Macaulay duration apie 4.5 metus – šiek tiek mažiau nei terminas, nes dalis pinigų grįžta per kuponus.

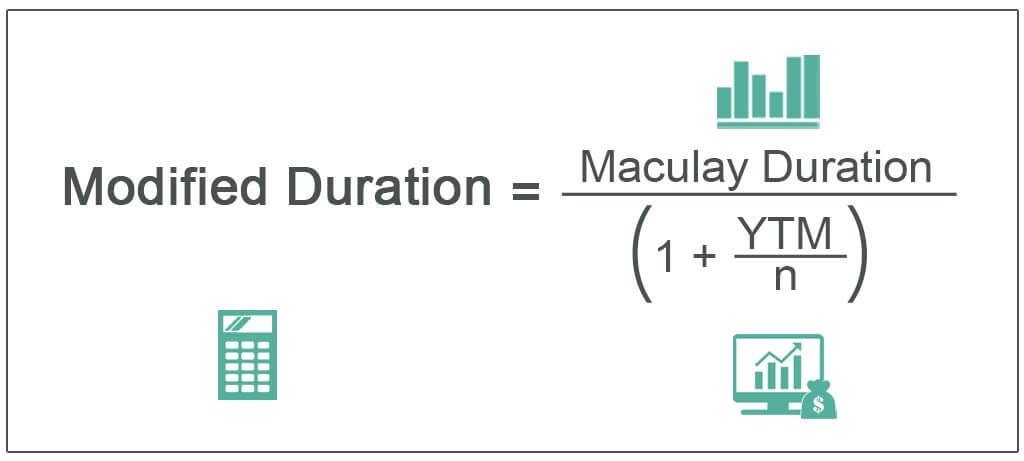

Modified Duration – praktiškesnis matas, tiesiogiai rodantis kainų jautrumą. Apskaičiuojamas padalinant Macaulay duration iš (1 + pajamingumas). Būtent šį skaičių naudoja prekiautojai.

Kas įtakoja duration

Kuponas: Kuo didesnis kuponas, tuo mažesnė duration. Zero-coupon obligacijos duration lygi terminui – visi pinigai grįžta pabaigoje. 10% kupono obligacija grąžina dalį greičiau, todėl duration trumpesnė.

Terminas: Ilgesnės obligacijos turi didesnę duration, bet ne proporcingai. 30 metų obligacijos duration gali būti tik 15-20, ne 30.

Pajamingumas: Kuo aukštesnis pajamingumas, tuo mažesnė duration. Aukštos palūkanos „diskontuoja” tolimus pinigų srautus labiau.

Praktinis pavyzdys

Turite dvi obligacijas:

- Obligacija A: 3 metų terminas, 2% kuponas, duration 2.8

- Obligacija B: 10 metų terminas, 5% kuponas, duration 7.5

Jei rinkos palūkanos pakyla 1%:

- Obligacija A kaina kris ~2.8%

- Obligacija B kaina kris ~7.5%

Obligacija B rizikingesnė palūkanų atžvilgiu, nors jos kuponas didesnis.

Duration valdymas

Imunizacija – strategija, kai duration suderinama su įsipareigojimų terminais. Pensijų fondai, turintys mokėti pinigus po 15 metų, formuoja portfelį su 15 metų duration.

Barbell strategija – kombinuojamos labai trumpos ir labai ilgos obligacijos. Vidutinė duration gali atitikti tikslą, bet su kitokiomis charakteristikomis nei vidutinio termino obligacijos.

Duration neutralumas – kai laukiama didelių palūkanų svyravimų, duration mažinama iki minimumo perkant trumpalaikes obligacijas ar floating rate instrumentus.

Kada duration svarbi

Spekuliuojant palūkanomis: Manote, kad palūkanos kris? Pirkite aukštos duration obligacijas maksimaliam pelnui.

Valdant riziką: Pensijų fondai, draudimo kompanijos privalo žinoti savo portfelio duration, kad suprastų kas įvyks su jų portfeliu besikeičiant palūkanų normoms.

Lyginant obligacijas: Duration leidžia palyginti skirtingų terminų ir kuponų obligacijų riziką vienodu masteliu.

Apribojimai

Duration prielaida – lygiagreti palūkanų kreivės poslinkis. Realybėje trumpos palūkanos gali kilti, ilgos kristi. Duration to nenumato.

Taip pat duration netinka obligacijoms su opcijomis (callable bonds) ar hipotekoms, kur pinigų srautai neapibrėžti.

Galiausiai, duration yra tiesinė aproksimacija netiesiniam ryšiui. Dideliems palūkanų šuoliams reikia sudėtingesnių modelių.

Nepaisant ribojimų, duration lieka esminiu obligacijų rizikos matu. Kiekvienas rimtas obligacijų investuotojas privalo jį suprasti ir naudoti.