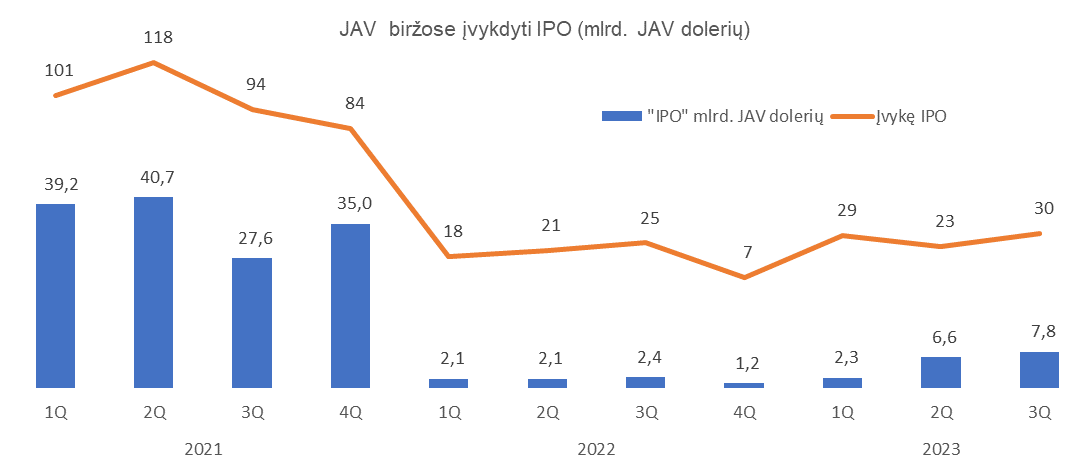

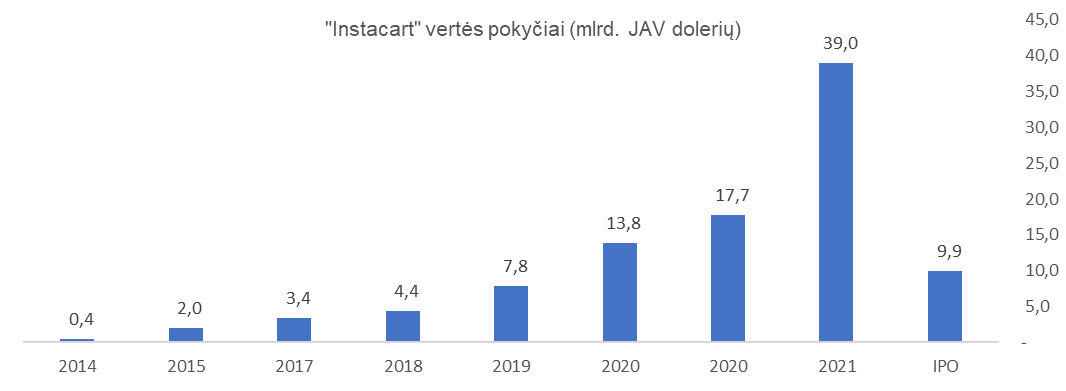

Remiantis „Renaissance Capital“ duomenimis, per pirmus tris šių metų ketvirčius JAV akcijų biržose iš viso 82 kompanijos (su didesne nei 50 mln. JAV dolerių įmonės kapitalizacija) surengė pirminius viešuosius akcijų siūlymus arba IPO. Per juos iš viso bendrai buvo parduota akcijų už 16,7 mlrd. JAV dolerių. Lyginant su atitinkamu laikotarpiu 2022 metais, surengtų IPO skaičius išaugo 28% (per 2022 m. tris pirmus ketvirčius įvyko 64 įmonių IPO). Bendrai per akcijų siūlymus parduotų akcijų vertė šoktelėjo „net“ 153%. Tiesa, per devynis mėnesius praėjusiais metais buvo parduota akcijų už vos 6,6 mlrd. JAV dolerių, tad palyginamoji bazė, lyginant su 2021 metų apimtimis atrodo komiškai.

Per rekordinius tris pirmus 2021 metų ketvirčius IPO skaičius JAV akcijų biržose siekė net 313, buvo pasiūlyta akcijų už kiek daugiau nei 107 mlrd. JAV dolerių. Jeigu vertinsime tik šių metų skaičius, pirmas ketvirtis bendrai pritrauktų lėšų atžvilgiu atrodė vis dar itin prastai, tiesa, pastarasis laikotarpis, t.y. trečias ketvirtis rinkose jau buvo kiek aktyvesnis. Per ketvirtį, ypač paskutinį jo mėnesį, t.y. rugsėjį, JAV biržose debiutavo keletas garsių ir ilgokai investuotojų lauktų vardų, t.y. tokios kompanijos, kaip „Arm Holdings“, „Vokietijos „Birkenstock“. Jų įvykdytų IPO pagalba per ketvirtį bendro JAV biržose įvykdytų platinimų pritraukta kapitalo suma siekė 7,8 mlrd. JAV dolerių, t.y. daugiausiai per pastaruosius du metus. Panašu, kad tiek verslas, tiek rinkos dalyviai bei investuotojai jau bent psichologiškai apsiprato su aukštesnių palūkanų režimu ir pamažu atsigręžia į neaktyvią IPO rinką.

Didžiausias metų IPO

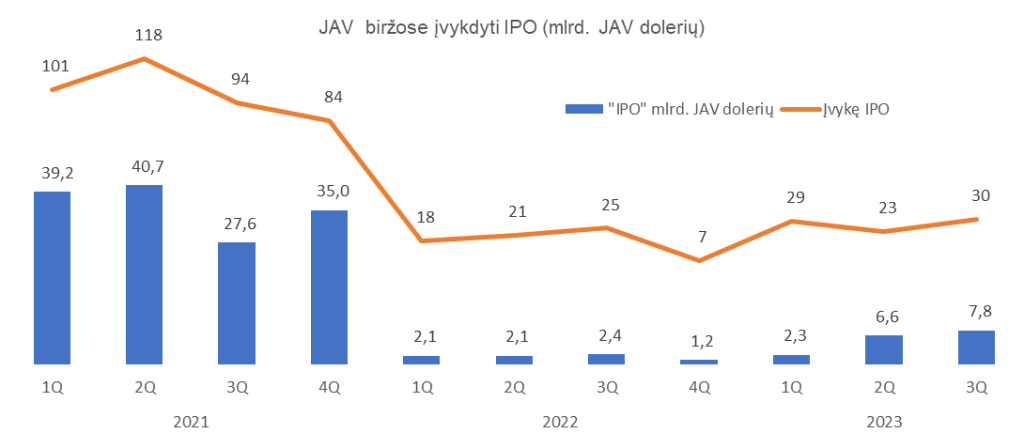

Didžiausią šių metų pirminį akcijų platinimą įvykdėJungtinės Karalystės mikroprocesorių kūrėja ir technologijų bendrovė „Arm Holdings“. Kompanijos surengtą IPO galima laikyti sėkmingu, bent jau vertinant patį akcijų platinimą ir pirmąsias prekybos sesijas biržoje. „Arm“ IPO sulaukė itin didelio investuotojų susidomėjimo. Skelbta, kad paklausa siūlomų akcijų pasiūlą viršijo daugiau 10 kartų. Kompanijos akcijos buvo parduotos ties aukščiausio IPO rėžio (47- 51 JAV doleriai) kainos lygiu, t.y. po 51 JAV dolerius. „Arm“ iš viso pardavė 95,5 mln akcijų, taip pritraukdama 4,87 mlrd. JAV dolerių. Visa bendrovė įvertinta jai suteikiant 54,5 mlrd. JAV rinkos kapitalizaciją. Kiek anksčiau „Arm“ analitikų buvo vertinama 60 – 70 mlrd. JAV dolerių rinkos verte. Nors įmonė sulaukė didelio investuotojų susidomėjimo, bendrovė su IPO vykdžiusiais bankais nusprendė nekeisti akcijų platinimo kainos rėžio. Bendrovės vertybiniai popieriai buvo listinguoti Niujorke „Nasdaq“ biržoje trumpiniu „ARM“. Toks sprendimas gerokai nuvylė Jungtinę Karalystę, kuri dėjo vilčių, kad šalies technologijų „brangakmeniu“ vadinta įmonė galėtų listinguotis Londone.

Pirmos prekybos sesijos biržoje pabaigoje už „Arm“ akcijas buvo mokama beveik 25% daugiau nei per IPO, t.y. po 63,59 JAV dolerius. Antrą dieną kaina sesijos metu trumpam buvo šoktelėjusi ir iki 69 JAV dolerių, tiesa, vėliau krito ir aukščiau 60 USD kainos lygio nebegrįžo. Straipsnio rengimo metu (spalio 24 dieną) už „Arm“ akcijas buvo mokama po daugiau nei 52 JAV dolerius.

„Arm“ Jungtinėje Karalystėje buvo įkurta 1990 metais. Bendrovės kuriami mikroprocesoriai ir jų dizaino patentai naudojami daugelio didžiųjų pasaulio technologijų bendrovių. Įdomu tai, kad „Arm“ savo istorijoje vienu metu jau yra buvusi vieša kompanija. Iki 2016 metų bendrovės vertybiniais popieriais buvo prekiaujama Londono akcijų biržoje (LSE). Akcijos buvo įtrauktos ir į pagrindinį Jungtinės Karalystės akcijų indeksą „FTSE 100“. Tiesa, 2016 metais „Arm“ įsigijo Japonijos technologijų konglomeratas „SoftBank“. Bendrovė tuomet buvo įvertinta 24,3 mlrd. GBP (beveik 30 mlrd. JAV dolerių). 2020 metais „SoftBank“ ir „Nvidia“ pasiekė 40 mlrd. JAV dolerių vertės susitarimą dėl „Arm“ pardavimo, tačiau praėjus keletui metų sandoris buvo nutrauktas negavus reguliatorių pritarimo. Po įvykdyto IPO Japonijos bendrovei „SoftBank“ toliau priklauso 90,6% „Arm“ akcijų.

„Arm“ per praėjusius finansinius metus (baigėsi kovo mėn.) sugeneravo 2,68 mlrd. JAV dolerių siekiančias pajamas ir uždirbo 524 mln. JAV dolerių grynojo pelno. Pajamos per metus smuktelėjo kiek mažiau nei 1%, o pelnas krito 22%. „Arm“ patentuotos technologijos 2021 metais buvo panaudotos 29 mlrd. mikroprocesorių visame pasaulyje. Būtent vienas iš pagrindinių bendrovės pajamų šaltinių yra procesorių dizaino technologijų licencijavimas. Prie IPO įvykdymo kainos bendrovė įvertinta 104 P/E (akcijos kainos ir pelno akcijai santykiniu) rodikliu. Palyginimui, „Nvidia“ šiuo metu prekiaujasi su 103 P/E, tiesa, dėl prognozuojamo spartaus jos būsimo pelno augimo, ateinančių 12 mėn. P/E sudaro 25. Tuo tarpu iš „Arm“ tokio augimo tempo bent jau šiuo metu tikėtis yra pakankamai sudėtinga.

Pavėluotas „Instacart“ prisistatymas

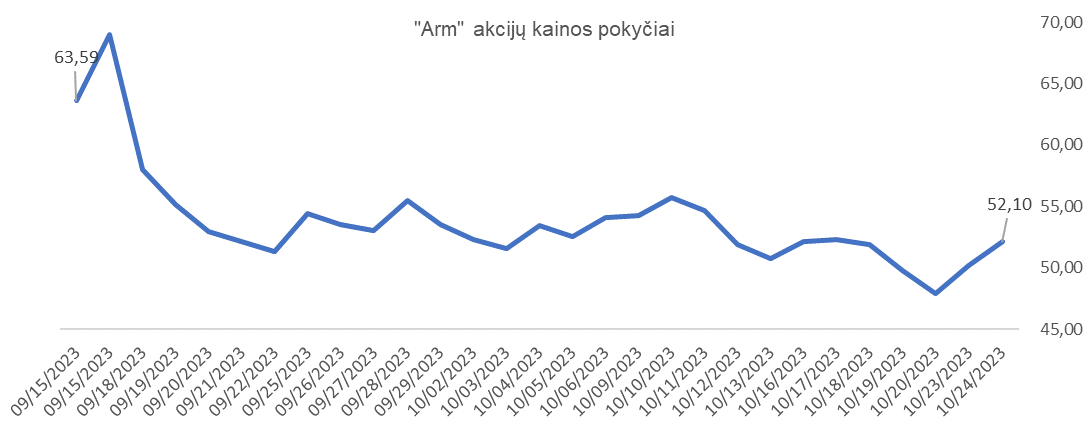

Praėjus mažiau nei savaitei po „Arm“ debiuto į biržą žengė didžiausią JAV internetinę maisto produktų pristatymo platformą „Instacart“ valdanti bendrovė „Maplebear“. Kompanija per IPO pardavė 22 mln. akcijų. 14,1 mln. akcijų buvo išleista naujai, 7,9 mln. akcijų per platinimą pardavė esami akcininkai. Akcijos išplatintos po 30 JAV dolerių, taip iš viso už jų pardavimą gavus 660 mln. JAV dolerių. Bendrovė iš pradžių IPO įkainavo 26 – 28 USD kainos rėžyje, tad bent jau IPO galima laikyti sėkmingu, tiesa, susidomėjimo „Instacart“ sulaukė mažiau nei „Arm“. „Maplebear“ bendrai per IPO buvo įvertinta 9,9 mlrd. JAV dolerių. Tai yra gerokai mažiau nei prieš kelis metus, kai prasidėjus pandemijai jos vertė buvo išaugusi net iki 39 mlrd. JAV dolerių. Akcijų platinimą vykdė investiciniai bankai „Goldman Sachs“ ir „JPMorgan Chase“.

„Instacart“ dar praėjusiais metais buvo pranešusi, kad JAV vertybinių popierių ir biržų komisijai (SEC) pateikė pirminius dokeumentus dėl akcijų listingavimo biržoje. Tiesa, IPO planai, kaip ir nemažos dalies kitų kompanijų, buvo atidėti dėl napalankios situacijos ir sąlygų kapitalo rinkose. „Instacart“ tuomet planavo akcijas listinguoti biržoje tiesiogiai, t.y. be pirminio platinimo aukciono. Vis dėlto, buvo įvykdytas tradicinis IPO. Akcijos kotiruojaoms Nasdaq biržoje trumpiniu „CART“. Pirma prekybos sesija buvo pakankamai įspūdinga. Sesijos metu akcijų kaina buvo šoktelėjusi iki 42,95 JAV dolerių lygio, tiesa, vėliau krito ir užsidarė ties 33,70 JAV dolerių lygiu. Toliau sekęs mėnesis buvo itin prastas. Akcijos krito iki 25 JAV dolerių kainos lygio. Būtent toks prastas tiek „Arm“, tiek „Instacart“ pasirodymas praėjus mėnesiui ir kiek daugiau laiko nuo IPO kol kas atbaido kompanijas, besiruošiusias žengti į biržą.

„Instacart“ pardavimai praėjusiais metais siekė 2,5 mlrd. JAV dolerių. Bendrovė šiuo metu veiklą vykdo JAV ir Kanadoje. Kompanijoje dirba 3,5 tūkst. darbuotojų. „Instacart“ pajamos, lyginant su 2021 metais, išaugo 38,9%. Palyginimui, kitos maisto pristatymo bendrovės „DoorDash“ pardavimai atitinkamai augo 34,8% ir 2022 metais siekė 6,58 mlrd. JAV dolerių. „DoorDash“ akcijos nuo metų pradžios iki spalio 24 d. buvo pabrangusios 56,7%. Bendrovė yra vertinama 30 mlrd. USD ir prekiaujasi su ~4,55 P/S (kainos ir pajamų santykiu), kai „Instacart“ rodiklis sudaro ~2,75. Įdomu tai, jog dar prieš kiek daugiau nei metus buvo pasirodę pranešimai, kad „Doordash“ buvo pateikusi pasiūlymą įsigyti „Instacart“.

„Birkenstock”

Niujorko akcijų biržą vertybinių popierių listingavimui šiais metais pasirinko ir dar viena Europos bendrovė. Toks sprendimas nuvylė vietinės Europos kapitalo rinkos „puoselėtojus“. Ikoniška Vokietijos avalybės gamintoja „Birkenstock“ per įvykdytą spalio mėnesio viduryje įvykdytą IPO pardavė 322,5 mln. akcijų. Iš viso už jų pardavimą buvo gauta 1,48 mlrd. JAV dolerių (didžiąją dali gavo ne pati įmonė, o jos akcininkai). Bendrovė iš pradžių akcijas planavo parduoti 44 – 49 JAV dolerių kainos rėžyje. Galiausiai IPO įvykdytas su 46 USD akcijos kaina, taip bendrovei suteikiant 8,64 mlrd. JAV dolerių kapitalizaciją. Tai yra gerokai daugiau nei, pavyzdžiui, avalynės gamintoja Crocs, kuri rinkoje šiuo metu yra vertinama 5,5 mlrd. JAV dolerių. Panašiai vertinama Šveicarijos kompanija On Holding (8,3 mlrd. JAV dolerių).

Prieš keletą metų dalį „Birkenstock“ akcijų įsigijo privataus kapitalo bendrovė „L Catterton“. Tuomet sandoris sudarytas Birkenstock įvertinus 4,58 mlrd. JAV dolerių. „Birkenstock“ akcijos buvo listinguotos Niujorko akcijų biržoje (NYSE) simboliu „BIRK“. „Birkenstock“ per pastaruosius metus pakankamai stipriai augino pajamas. Bendrovės pardavimai praėjusius du metus augo po kiek daugiau nei 30%. Per pirmus devynis šių finansinių metų mėnesius, kurie baigėsi birželio 30 dieną, pajamos siekė 1,12 mlrd. EUR, kai prieš metus per tą patį laikotarpį sudarė 921,2 mln. EUR. Pakoreguota EBITDA augo 16% iki 387 mln. EUR.

„Birkenstock“ pirma prekybos sesija Niujorko biržoje nebuvo sėkminga. Pirmos dienos pabaigoje už bendrovės akcijas buvo mokama po 40,2 JAV dolerių, t.y. 5,8 USD arba 12,6% žemiau nei IPO išplatinimo kaina. Tai yra vienas prastesnių kiek didesnės kapitalizacijos kompanijų debiutų akcijų biržoje per pastaruosius metus.

Baltijos biržos naujokė

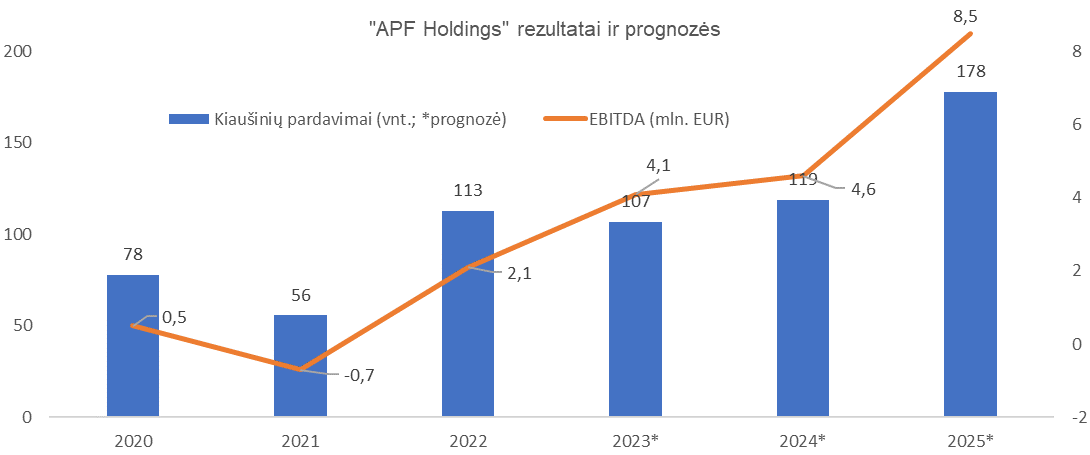

Baltijos akcijų biržose įprastai didelio judėjimo nevyksta, tačiau šiais metais IPO vietinių rinkų taip pat neaplenks. Nors ir itin nedidelį pasauliniu mastu, bet vis tiek didžiausią metų pirminį viešąjį akcijų siūlymą surengė Latvijos kiaušinių gamintoja „APF Holdings“. Straipsnio rengimo metu IPO vis dar buvo vykdomas. Bendrovė iki spalio 30 dienos investuotojams siūlė įsigyti 1,023 mln. (su galimybe siūlymą padidinti 103 tūkst. vnt.) akcijų po 6,81 EUR. Tokiu būdu „APF“ pritrauktų apie 7 mln. EUR. Prekyba akcijomis po įvykdyto IPO turėjo prasidėti jau išleidus šį žurnalo numerį, t.y. lapkričio 3 dieną. „APF Holdings“ akcijos bus įtrauktos į Baltijos „First North“ akcijų sąrašą.

Per IPO pritrauktas lėšas kompanija planuoja panaudoti plėtrai. „APF Holdings“ planuose – iki 2025 metų padidinti kiaušinių gamybos apimtis 60% ir daugiau nei dvigubai išauginti pardavimus. Praėjusiais metais „APF“ gamyba siekė 115 mln. kiaušinių, o pardavimai sudarė 11 mln. eurų. Lyginant su 2021 metais, bendrovė augo įspūdingai. Pajamos šoktelėjo net 185,1% (2021 metais siekė 3,9 mln. EUR). Tiesa, kol kas pelnas akcijai praėjusiais metais sudarė vos 0,07 EUR. Prie tokios kainos P/E rodiklis itin didelis, bet tai – spartaus augimo ir tolimesnių investicijų pasekmė.

Kiaušinių auginimo versle pasiekti didesnį pelningumą reikia plataus veiklos mąsto. „Enlight Research“ vertinimu, Baltijos šalių augintojui norint veikti bent ne nuostolingai per metus reikia išauginti virš 100 mln. kiaušinių, o tokiems kiekiams pasiekti investicijų apimtys turėtų sudaryti bent 20 mln. EUR. „APF Holdings“ tokias gamybos apimtis jau yra viršijusi ir dirba pelningai. Jeigu bendrovei pavyks iki 2025 metų gamybą išauginti iki virš 180 mln. kiaušinių, pelningumas turėtų augti sparčiau nei gamybos apimtys.

Laukiami debiutai

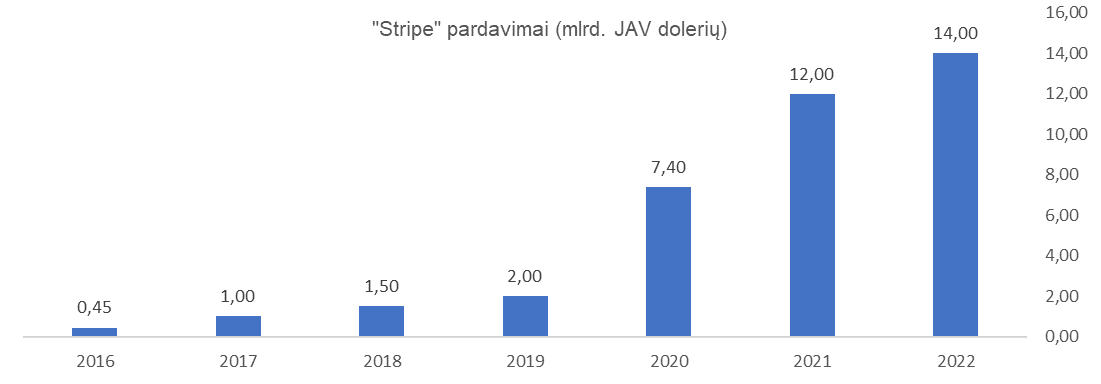

Apievienos didžiausių privačios finansinių technologijų kompanijos „Stripe“ planus žengti į biržą jau yra kalbama senokai. Rinkos dalyviai tikėjosi, kad bendrovė akcijas pasiūlys investuotojams šiais metais, tačiau pati kompanija indikavo, kad IPO surengti neskuba ir metų pradžioje darbuotojus įspėjo, kad sprendimas bus priimtas kitais metais. Analitikų vertinimu, „Stripe“ į biržą ateiti turėtų kitais metais.

Dar visai neseniai kompanija buvo vertinama net 94 mld. JAV dolerių. Tiesa, per kovo mėnesį vykusį finansavimo etapą bendrovės vertė sumažėjo beveik perpus iki 50 mlrd. Per etapą buvo parduota akcijų už 6,5 mlrd. JAV dolerių. Buvo skelbta, kad nemažą dalį lėšų bendrovė planuoja panaudoti darbuotojų akcijų išpirkimui. Tai vienas iš veiksnių, kodėl ir pats IPO dar neįvyko. „Stripe“ verslas jau senokai generuoja teigiamus pinigų srautus, bendrovei papildomo išorės kapitalo toliau vystyti veiklai nebereikia.

Įmonė toliau augina apdorojamų mokėjimų apimtis, pajamas ir kitus finansinius rezultatus. Įvairiais vertinimais, internetinių mokėjimų apdorojimo rinkoje „Stripe“ užimama dalis sudaro daugiau nei 20%. Pagal užimamą šios rinkos dalį „Stripe“ atsilieka tik nuo „PayPal“, kurios rinkos kapitalizacija šiuo metu siekia apie 60 mlrd. JAV dolerių. „PayPal“ praėjusiais metais sugeneravo 27,5 mlrd. JAV dolerių siekiančius pardavimus. „Stripe“ pajamos siekė apie 14 mlrd. JAV dolerių.

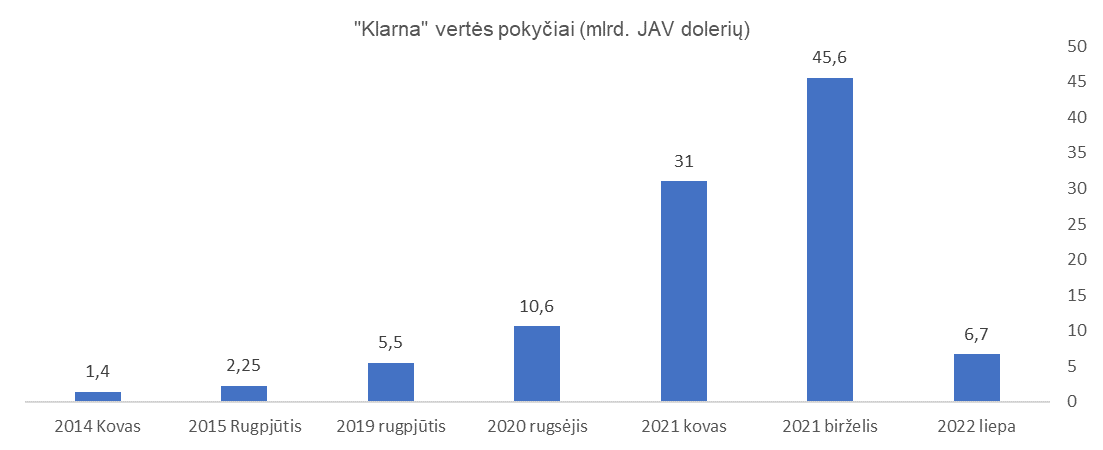

„Klarna“

Švedijos finansinių technologijų kompanija „Klarna“ dar visai neseniai buvo įvardijama, kaip viena didžiausių Europos šalių finansinių technologijų bendrovių. Tiesa, kompanija nuo 2021 metais pasiekto piko iki paskutinio finansavimo etapo prieš daugiau nei metus nuvertėjo net 85%. Per praėjusį finansavimo etapą, kuris buvo vykdomas 2022 metų liepą, bendrovė pritraukė 800 mln. JAV dolerių investicijų su 6,7 mlrd. JAV bendra kompanijos verte. 2021 metų birželį, „Klarna“ buvo vertinama net 45,6 mlrd. JAV dolerių. Analitikų vertinimu, nuo 2022 metų liepos įverčio kompanijos vertė stipriai nepasikeitė, nors bendrovė stengėsi optimizuoti veiklą ir pirmą šių metų pusmetį stipriai sumažino veiklos nuostolius.

„Klarna“ buvo įkurta 2005 metais. Bendrovės pagrindinė paslauga yra atidėto mokėjimo finansavimas, kuris suteikia pirkėjams galimybę susimokėti už pirkinius internete dalimis (angl. buy now, pay later), išskaidant visą pirkinio sumą per pasirinktą laikotarpį. 2021 metais „Klarna“ sugeneravo 1,42 mlrd. JAV dolerių siekiančias pajamas, o praėjusiais jos buvo išaugintos iki 1,71 mlrd. Iš viso „Klarna“ atidėto apmokėjimo paslauga praėjusiais metais pasinaudojo 150 mln. žmonių, kurių pirkinių suma siekė 75 mlrd. JAV dolerių.

Bendrovės vadovas S. Siemiatkowski patvirtino, kad kompanija yra pasiruošusi įvykdyti akcijų siūlymą. Tiesa, bus laukiama, kol rinkose dar kiek pagerės sąlygos ir nuotaikos. Pastarieji metai finansinių technologijų sektoriuje buvo itin sudėtingi. Nors šiais metais technologijų ir finansinių technologijų sektoriaus kompanijų akcijos stiprokai atšoko, tačiau, tikėtina, kad iki 2021 metais pasiektų kainų lygių, bent jau didžioji fintech įmonių nebegrįš. Vienas iš tokių pavyzdžių – panašias paslaugas, kaip Klarna, teikianti JAV bendrovė „Affirm Holdings“. Jos akcijų kaina dar 2021 metų rudenį viršijo 170 JAV dolerių, o šiais metais, nors ir pabrangusios beveik 100%, kol kas yra pasiekusios vos 19 JAV dolerių kainos lygį.

„AirBaltic“

Į biržą planuoja žengti ir Latvijos oro skrydžių kompanija „airBaltic“. Bendrovė rugsėjo mėnesį oficialiai paskelbė pasisamdžiusi finansinius patarėjus IPO pasiruošimui. Apie akcijų listingavimą yra kalbama jau senokai, tiesa, panašu, kad planai virs realybe. Rugsėjį bendrovės planus įvertino ir kredito reitingų agentūra „Fitch“. Ji tikisi, kad akcijas investuotojams bendrovė pasiūlys kitais arba 2025 metais, o pritrauktos lėšos padės sustiprinti finansinę būklę. IPO planus ko gero paskatino ir kitais metais artėjantis 2019 metais išleistų 200 mln. EUR dydžio obligacijų emisijos išpirkimas.

Beveik 98% „airBaltic“ akcijų šiuo metu priklauso Latvijos vyriausybei. Pastaroji pakankamai prisidėjo suteikdama daug pagalbos ir papildomo kapitalo, kuris buvo reikalingas pandemijos metu. Šie metai bendrovei, kaip ir visam aviacijos sektoriui, kol kas yra sėkmingi. Per tris pirmus metų ketvirčius bendrovė pervežė 3,4 mln. keleivių, t.y. 0,9 mln. daugiau nei per atitinkamą laikotarpį prieš metus. Įvykdyta 33 tūkst. skrydžių ir sugeneruotos 39% didesnės pajamos, kurios išaugo iki 502 mln. EUR. Vis dėlto, oro skrydžių verslas yra itin sudėtingas, o investuotojai didelės ir pastovios grąžos, vertinant istoriškai, ko gero neturėtų tikėtis. Didelę įtaką turi pokyčiai naftos rinkoje, taip pat vyrauja rinkos cikliškumas. Jeigu didžiausios pagal įvykdomų skrydžių skaičių ir ko gero istoriškai sėkmingiausios Europos skrydžių bendrovės „Ryanair“ akcijos nuo metų pradžios pabrango 18%, tai per pastaruosius penkis metus jų kainos prieaugis siekia vos 6,4%.

Primename, kad tai yra informacinio pobūdžio pranešimas, kuris nėra ir negali būti traktuojama kaip investavimo rekomendacija ar tyrimas.

Straipsnis buvo spausdintas lapkričio mėnesio žurnalo „Investuok“ numeryje.

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. Myriad Capital neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi Myriad capital nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. Myriad Capital neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.