Finansų rinkos suteikia itin plačias investicijų pasirinkimo galimybes. Galima investuoti į įmonių akcijas, obligacijas, biržoje prekiaujamus ETF fondus ir kt. Žaliavos, kaip investicinė turto klasė, investuotojų dažnai nepelnytai būna pamiršta ir nesudaro reikšmingos dalies investiciniame portfelyje. Visgi investavimas į žaliavas gali būti naudingas, įdomus ir suteikti investiciniam portfeliui papildomą diversifikaciją, taip pat galimybę padidinti bendrą investicinio portfelio grąžą bei apsaugoti nuo infliacijos. Šiame straipsnyje aptarsime žaliavų rinkos veikimo principus, investavimo būdus ir galimybes. Visgi iškilus specifiniams klausimams, visada geriau pasitarti su savo finansų makleriu.

Kas yra žaliavos?

Su žaliavomis susiduriame kiekvieną dieną: automobiliams naudojame kurą, dujomis šildome namus, valgome iš kviečių pagamintus produktus, geriame Brazilijoje užaugintų pupelių kavą ir t.t. Prekyba žaliavomis yra vienas iš pagrindinių bruožų būdingų kiekvienai kada nors egzistavusiai civilizacijai. Remiantis istorikų tyrimais, prekyba žaliavomis vyko jau Šumerų civilizacijos laikais, IV tūkst. metų prieš mūsų erą. Stipriausios žmonijos civilizacijos paprastai pasižymėdavo labiausiai išvystytomis prekybos rinkomis, kurių centre dažniausiai būdavo prekyba žaliavomis.

Žinoma, žaliavų rinka šiandien yra visiškai kitokia nei buvo prieš tūkstančius metų. Dideli pokyčiai šioje rinkoje įvyko, kai 1848 metais Čikagoje buvo įkurta Chicago Board of trade (CBOT) birža, kurioje buvo pradėta prekiauti pirmaisiais žaliavų išvestiniais sandoriais. Tai viena seniausių tokių sandorių biržų pasaulyje, kuri suteikė galimybes žaliavų pirkėjams ir pardavėjams centralizuotai, t.y. vienoje vietoje patenkinti vieni kitų poreikius ir atlikti norimus prekybos sandorius. 2007 metais CBOT biržą įsigijo Chicago Mercatile Exchange (CME), kuri šiuo metu yra didžiausia išvestinių instrumentų biržų grupė pasaulyje.

Didžiausios žaliavų biržos:

– London Metal Exchange (LME)

– Chicago Mercantile Exchange (CME)

– New York Mercantile Exchange (NYMEX)

– Intercontinental Exchange (ICE)

– Multi Commodity Exchange (MCX) India

Žaliavų kategorijos

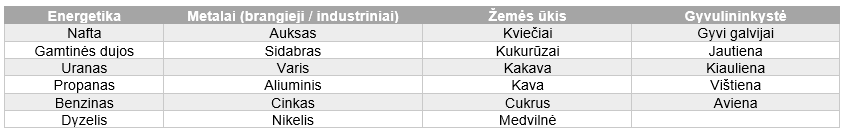

Visas žaliavas galima susiskirstyti keturias pagrindines kategorijas, t.y. energetiką, metalus, žemės ūkio produktus ir gyvulininkystė.

Kodėl verta investuoti į žaliavas?

Daugelio investuotojų žaliavos yra nepelnytai pamirštamos, nors jos yra viena iš pagrindinių turto klasių, t.y. patenka į tą patį turto klasių sąrašą kartu su akcijomis, obligacijomis, nekilnojamu turtu, valiutomis. Jos, kaip ir kitos turto klasės gali generuoti investicijų grąžą vertės prieaugio atžvilgiu, tiesa, nesukuria pinigų srauto.

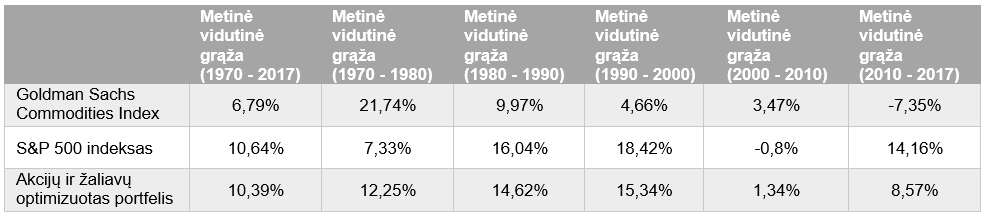

Remiantis Washington Trust Bank atliktais skaičiavimais, 1970 – 2017 m. bendro žaliavų indekso Goldman Sachs Commodities Index metinis vidutinis prieaugis siekė 6,79%. Per paskutinius penkis dešimtmečius, žaliavos net 2 dešimtmečius pasirodė geriau nei akcijos. S&P 500 akcijų indeksas pralenkė žaliavų indeksą tris dešimtmečius iš penkių. Įdomu tai, jog optimizuoto portfelio, t.y. akcijų ir žaliavų, vidutinis prieaugis šiek tiek nusileidžia tik iš akcijų sudaryto portfelio grąžai, tačiau portfelis buvo žymiai stabilesnis, išvengė didelio kintamumo ir apskritai nei vienas dešimtmetis tokiam portfeliui nebuvo nuostolingas. Tyrimo rezultatai pateikti lentelėje žemiau:

Šaltinis: Washington Trust Bank

Žaliavos taip pat yra itin gera apsidraudimo nuo infliacijos priemonė. Infliacija, tai bendras kainų augimas ekonomikoje, kuris mažina perkamąją galią. Remiantis to paties Washington Trust Bank atlikto tyrimo rezultatais, žaliavos turi didžiausią koreliacijos koeficientą su infliacija (0,21), lyginant su akcijomis, obligacijomis ir nekilnojamu turtu. Kitos turto klasės beveik nekoreliuoja arba neigiamai koreliuoja su infliacija.

Šaltinis: Washington Trust Bank

Žaliavų indeksai

Investuojant į žaliavas visada verta sekti pagrindinius jų indeksus.

Vieni iš labiausiai žinomų ir populiariausių žaliavų indeksų yra šie:

– S&P Goldman Sachs Commodity Index

– Rogers International Commodity Index

– Bloomberg Commodity Index

Kiekvienas indeksas turi skirtingą sudarymo metodologiją. Indeksą sudaranti kompanija pagal nustatytas taisykles parenka žaliavas, jų tipus, svorį indekse ir t.t.

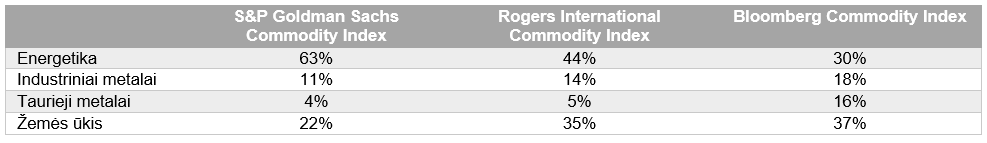

Indeksus sudarančių žaliavų kategorijų svoriai:

S&P Goldman Sachs Commodity indeksą sudaro 24 žaliavos. Indeksas pasižymi tuo, kad labai didelę dalį, t.y. daugiau nei 60% bendro indekso svorio dalį sudaro energetikos kategorijos žaliavos.

Rogers International Commodity indeksas buvo sukurtas legendinio žaliavų rinkos prekiautojo Jim Rogers. Šį indeksą sudaro 38 žaliavos. Indeksas žymiai platesnis nei S&P Goldman Sachs Commodity indeksas. Indekso pokyčiai ir svyravimai ne tokie dideli, kadangi nėra tokios didelės priklausomybės nuo vienos kategorijos žaliavų.

Bloomberg Commodity Index krepšelyje yra 23 skirtingos žaliavos. Didžiausią indekso svorio dalį sudaro žemės kultūros žaliavos. Toliau pagal svorį rikiuojasi energetikos produktai, taip pat nemažą dalį užima metalai.

Investavimo į žaliavas būdai

Galima išskirti 4 pagrindinius investavimo į žaliavas būdus. Vieni iš jų tinkami ilgesnio laikotarpio investicijoms, kiti labiau pritaikomi trumpesnio pobūdžio spekuliacijoms.

– Investavimas į fizines žaliavų atsargas

– Žaliavų ateities sandoriai (angl. futures)

– Žaliavų investiciniai fondai

– Su žaliavomis susijusių bendrovių akcijos

Investavimas į fizines atsargas

Tai ko gero paprasčiausias investavimo į žaliavas būdas. Jis labiausiai tinkamas norint įsigyti brangiųjų metalų, pvz. aukso, sidabro ir platinos, kadangi būtų sudėtinga sandėliuoti įsigytus 1000 barelių naftos ar šimtą maišų kavos pupelių.

Investavimas į fizinį auksą ar kitus brangiuosius metalus taip pat yra vienas iš saugiausių būdų. Tereikia susirasti patikimą tarpininką, kuris užsiima investicinių metalų prekyba. Taurieji metalai pasižymi ilgaamžiškumu, tinkamai juos saugant, jie nepraras „prekinės“ išvaizdos ir ilgai išlaikys savo vertę. Tokio pobūdžio investicija yra itin tinkama ilgam laikotarpiui. Patikimumo gali suteikti ir tai, jog daugelis valstybių turi aukso rezervus, kuriuos nuolat didina ir kaupia. Tai taip pat kelia ir išlaiko šio metalo, kaip investicijos, vertę bei patikimumą.

Investuojant į fizinį auksą, sidabrą ar kitus metalus būtina atsižvelgti į išlaidas susijusias su jų įsigijimu, saugojimu, transportavimu. Tai gali sudaryti nemenką sumą, tad tai viena pagrindinių priežasčių kodėl tokio tipo investicija turėtų būti renkamasi ilgesniam laikotarpiui. Verta nepamiršti, kad ir parduodant teks susimokėti tarpininkavimo mokestį. Jeigu investuojate didesnį kiekį, reikėtų pasirūpinti ir investicijų saugumu. Saugojimo paslaugas teikia bankai, tiesa, tokios paslaugos taip pat kainuoja.

Be to, reikėtų įsivertinti ar tikrai įsigyjamas investicinis auksas. Investicinio aukso sąvoka pateikiama Lietuvos respublikos PVM įstatymo Ketvirtojo skirsnio 111 straipsnyje. Investiciniu auksu yra laikoma:

– ne mažesnės kaip 995 prabos, t.y. ne mažesnio kaip 995/1000 grynumo aukso luitai, plytelės ir plokštelės;

– ne mažesnės kaip 900 prabos, t.y. ne mažesnio kaip 900/1000 grynumo ir nukaldintos vėliau negu 1800 metais aukso monetos;

– investiciniu auksu taip pat laikomi ir vertybiniai popieriai, kurie patvirtina nuosavybės teises į 111 straipsnio 1 dalies 1 punkte nurodytą auksą, taip pat vertybiniai popieriai, patvirtinantys teisę ar pareigą įsigyti ar perleisti vertybinius popierius, patvirtinančius nuosavybės teisę į 111 straipsnio 1 dalies 1 punkte nurodytą auksą.

Praba – tauriojo metalo masės dalių skaičius tūkstantyje lydinio masės dalių. Pagrindinis aukso matavimo matas yra Trojos uncija, kuri sudaro 31,1 g.

Verta žinoti, kad pagrindinė tauriųjų metalų, t.y. aukso ir sidabro prekybos vieta yra Londono lydinių birža. Ten vyksta didmeninė prekyba realiais aukso ir sidabro luitais. Aukso kaina nustatoma du kartus per parą (10:30 ir 15:00 Londono GMT laiku) JAV doleriais už Trojos unciją. Tuo tarpu ateities sandorių biržose aukso ir sidabro kontraktais su nedidele pertrauka prekiaujama beveik visu paros metu.

Prieš perkant investicinį auksą ar monetas taip pat būtina patikrinti ar įmonė, iš kurios įsigysite produktą, turi tam tikras licencijas, nes tokia veikla licencijuojama. Tokias licencijas Lietuvoje išduoda Prabavimo rūmai.

Daugelis investicinio aukso ar sidabro pardavėjų iš esmės siūlo tų pačių gamintojų gaminius. Pasaulyje yra virš šimto investicinio aukso luitus gaminančių kompanijų. Dauguma jų taip pat gamina ir sidabro, platinos, paladžio luitus bei kitus produktus, monetas ir t.t. Tačiau tik dalis jų veikia tarptautinėse rinkose, o jų produktai yra sertifikuoti ir pripažįstami visame pasaulyje.

Populiariausi ir šioje rinkoje dominuojantys žaidėjai yra: Valcambi SA (Šveicarija), PAMP SA (Šveicarija), Heraeus (Vokietija), Argor-Heraeus (Šveicarija) ir The Perth Mint (Australija).

Ateities sandoriai

Ateities sandoriai (angl. futures) – tai standartizuoti susitarimai tarp pirkėjų ir pardavėjų, kuriais įsipareigojama pirkti arba parduoti tam tikrą prekę, iš anksto sutarta kaina ir sutartu laiku. Ateities sandoriai suteikia galimybę tiksliausiai sekti žaliavų kainų pokyčius.

Susitarimų sąlygos ir standartai yra iš anksto numatyti biržos, kurioje prekiaujama ateities sandoriais. Yra apibrėžiamos šios sąlygos:

- Žaliavos tipas (nafta, kviečiai ir t.t.)

- Žaliavos kiekis (1000 barelių, 100 tonų ir t.t)

- Žaliavos kokybė pagal atitinkamus standartus

- Pristatymo laikas. Nurodoma kurį laiką kontraktas galioja

Kontraktų standartai yra iš anksto apibrėžti ateities sandorių biržose, pvz. jau minėtoje Chicago Mercantile Exchange, kur tokiais sandoriai viešai prekiaujama. Tiksli kaina nustatoma paklausos ir pasiūlos principu. Jai įtaką daro eilė skirtingų faktorių, tokie kaip oro sąlygos, ekonominė, politinė situacija ir kt.

Prekiaujant ateities sandoriais būtina atsižvelgti į kontraktų galiojimo trukmes. Dažniausiai ateities sandoriai turi nustatytas 4 – 5 galiojimo laikotarpius per metus. Kontraktui artėjant prie pabaigos jį reikės uždaryti ir atidaryti naują. Toks pratęsimas kainuoja, taip pat prarandamas kainos skirtumas, jeigu tolimesnio kontrakto kaina yra didesnė nei uždaromo. Situacija, kai besibaigiančio kontrakto kaina yra mažesnė nei sekančio, t.y. tolimesnio kontrakto, vadinama „contango“. Rečiau, bet kartais pasitaikanti situacija ateities sandorių rinkoje yra tokia, kai besibaigiančio kontrakto kaina yra didesnė nei tolimesnio. Tokia situacija vadinama „backwardiation“. Ši situacija dažniausiai pasireiškia, kai dabartinė žaliavos paklausa yra didesnė nei būsima ateityje.

Žaliavų investiciniai fondai prekiaujami akcijų biržose

Kitas investavimo būdas į žaliavas yra žaliavų investiciniai fondai. Tai biržoje prekiaujami investiciniai fondai. Terminas kilęs iš pavadinimo angl. „Exchange traded fund“. Tokį fondą galima apibūdinti kaip paprasto investicinio fondo ir akcijų mišinį. Jeigu tradiciniai paprasti investiciniai fondai (angl. mutual funds) yra platinami bei išperkami fondų valdymo įmonės, tai ETF fondo vienetus galima tiesiogiai pirkti arba parduoti akcijų biržose, taip pat kaip kitus vertybinius popierius, pvz. akcijas, skolos vertybinius popierius ir kt.

Plačiau apie ETF fondus skaitykite straipsnyje Investavimas į ETF fondus

Žaliavų pokyčius sekantys fondai siūlo prieigą prie žaliavų rinkos. Renkantis tokio tipo fondus svarbiausia įsivertinti ar sekdamas žaliavos kainos pokyčius, fondas investuoja į fizines atsargas ar perka išvestinius finansinius instrumentus (ateities, pasirinkimo sandorius). Tikėtina, kad, pavyzdžiui naftą sekantis ETF nepirks fizinės žaliavos atsargų, o turtą naudos ateities sandorių įsigijimui. Dėl jau aukščiau aptarto „contango“ efekto, kai tolimesnio kontrakto kaina yra didesnė nei artimiausio, fondas ilgainiui pereidamas prie tolimesnio laikotarpio kontrakto praras vertę. Tai itin aktualu, jeigu ruošiatės investuoti į žaliavų ETF ilgesniam laikotarpiui. ETF rezultatas dėl nuolat besibaigiančio ateities sandorių galiojimo ir perėjimo prie tolimesnių kontraktų ilguoju laikotarpiu gali ženkliai skirtis nuo realaus žaliavos kainos pokyčio. Žaliavų ETF labiausiai tinkami trumpesnio pobūdžio spekuliacijoms, o ne ilgalaikėms investicijoms. Ilgesnio laikotarpio investicijoms labiausiai tiktų tie fondai, kurie realiai perka fizines žaliavas, pvz. auksą. Tiesa, tokių fondų mokesčiai bus didesni dėl didesnių turto saugojimo kaštų ir kitų su tuo susijusių sąnaudų.

Didžiausi žaliavų fondai JAV:

- SPDR Gold Trust (GLD). Valdomas turtas: 52,14 mlrd. USD

- iShares Gold Trust (IAU). Valdomas turtas: 20,8 mlrd. USD

- iShares Silver Trust (SLV). Valdomas turtas: 5,75 mlrd. USD

- United States Oil Fund (USO). Valdomas turtas: 3,08 mlrd. USD

- SPDR Gold MiniShares Trust (GLDM). Valdomas turtas: 1,77 mlrd. USD

2020 m. balandžio mėn. 3 d. duomenys

Investavimas į žaliavų bendrovių akcijas

Kitas populiarus investavimo į žaliavas būdas yra investicijos į žaliavas išgaunančių ar gaminančių bendrovių akcijas. Tai netiesioginė investicija į žaliavas, kuomet yra investuojama į aukso kasyklų, naftą išgaunančių ar kitų kompanijų vertybinių popierius. Tokį investicinį sprendimą logiška ir lengva pagrįsti. Aukso kasyklas valdančios kompanijos kasa auksą ir jį parduoda. Kasyklos kaštai pastovūs ir stipriai nesikeičia, todėl įmonės pelnas labiausiai priklauso nuo aukso kainos pokyčių. Tiesa, akcijos pokyčiai nebūtinai visiškai atitiks aukso kainos pokyčius ilguoju laikotarpiu. Renkantis aukso kasyklos kompanijos akcijas ar naftos gręžinį valdančios bendrovės vertybinius popierius svarbu įvertinti ir toje kasykloje skaičiuojamas aukso atsargas ar gręžinyje esančius naftos kiekius, kurie ilgainiui gali baigtis. Be to, nors žaliavų kompanijų rezultatai ir priklauso labiausiai nuo žaliavų kainų pokyčių, svarbu įvertinti kompanijos veiklos efektyvumą, rizikas susijusias su rinkos konkurencine aplinka, ateities perspektyvomis bei kompanijos valdymo kokybę.

Kaip pagrindinį tokio tipo investicijos privalumą galima įvardint tai, jog papildomai yra sukuriamas pajamų srautas iš bendrovių mokamų dividendų. Kaip žinome, žaliavos nėra ta turto klasė, kuri pati generuotų pinigų srautus, investicijų grąžos galima tikėtis tik iš vertės pokyčio, tad pajamos gaunamos žaliavų bendrovių mokamų dividendų pavidalu išties atrodo patraukliai.

Akcijas taip pat galima laikyti mažiau rizikingomis nei ateities sandoriais. Be to, jos kaip investicija yra tinkamesne ilgam laikotarpiui nei žaliavų investiciniai fondai, kurie kaip jau aptarėme aukščiau, dėl skirtingų ateities sandorių kainų, per ilgesnį laiką gali prarasti nemažai vertės.

Investuotojams iš Europos aktualu ir tai, jog yra išties nemenkas žaliavų bendrovių akcijų pasirinkimas, kuomet daugelis populiariausių žaliavų kainų pokyčius sekančių biržoje prekiaujamų investicinių fondų yra listinguoti JAV akcijų biržose ir europiečiams yra neprieinami. Galima rinktis ir ETF fondus, kurie seka iš žaliavų įmonių akcijų sudarytus indeksus, pavyzdžiui aukso kasyba užsiimančių kompanijų, naftos gamintojų ir kt. Tokių ETF galima rasti kotiruojamų ir Europos akcijų biržose.

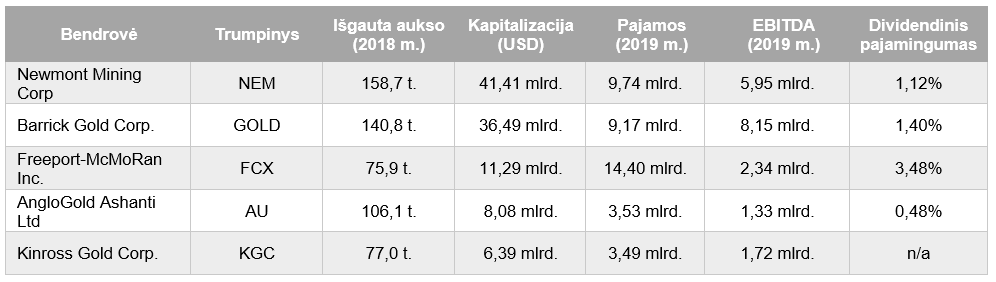

Auksą išgaunančios bendrovės:

2020 m. balandžio mėn. 3 d. Yahoo finance duomenys

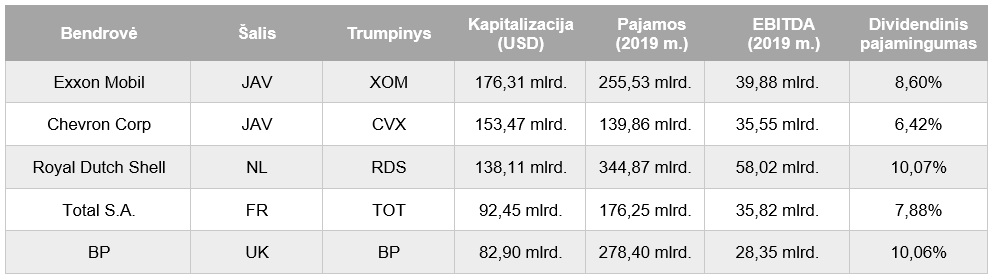

Naftą išgaunančios bendrovės:

2020 m. balandžio mėn. 3 d. Yahoo finance duomenys

Svarbiausi žaliavų rinkos įvykiai ir informacijos šaltiniai

Nafta

– OPEC kartelio susitikimai (oficialūs susitikimai organizuojami keletą kartų per metus). Detali informacija skelbiama OPEC svetainėje

– Kiekvieną savaitę (dažniausiai trečiadienį 17:30 val. Lietuvos laiku) organizacija EIA (Energy Information Administration) skelbia informaciją apie JAV naftos atsargų pokyčius. Tai ko gero svarbiausias savaitės įvykis tarp naftos rinkos dalyvių.

– Dieną prieš EIA ataskaitą Amerikos degalų institutas API (American Petroleum Institute) skelbia savo rengiamą ataskaitą apie JAV naftos atsargų pokyčius (dažniausiai 23:30 val. Lietuvos laiku). API ataskaita laikoma ne tokia svarbi kaip EIA ataskaita, tačiau taip pat sulaukia nemažai rinkos dalyvių dėmesio.

– Kiekvieną penktadienį kompanija Baker Hughes skelbia aktyvių JAV naftos platformų skaičių.

Auksas

– Pasaulio aukso taryba (World Gold Council) – skelbia mėnesinės ataskaitas apie aukso rinką

Žemės kultūros

– Šios rinkos dalyviai labiausiai seka JAV žemės ūkio departamentą (USDA), kuris skelbia mėnesines žemės produktų pasiūlos ir paklausos ataskaitas WASDE (World agricultural supply and demand estimates)

Kita:

– COT (Commitment of traders) ataskaitos. Jas kiekvieną penktadienį skelbia JAV ateities sandorių prekybos komisija CFTC (US. Commodity Futures Trading Commision). Šiose ataskaitose paviešinamos visų didelių rinkos žaidėjų ateities sandorių rinkoje suminės pozicijos

Primename, kad tai nėra investavimo rekomendacija. Prieš atliekant investicinius sprendimus būtina pasitarti su finansų konsultantu.

Šis rinkodaros pranešimas parengtas, remiantis internete prieinamais šaltiniais ir juose pateikta informacija. MC neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi MC nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. MC neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.