Žaliavų, kaip ir kitų turto klasių, rinkoje prasidėjus pandemijai stebėjome itin išaugusį kintamumą, o praėję metai apskritai buvo pažymėti istorinių įvykių gausa. Auksas pasiekė istorines aukštumas, naftos kontraktų kaina pirmą kartą tapo neigiama, o dėl antroje metų pusėje išaugusios paklausos ir sutrikdytų tiekimo grandinių stipriai brango pramoniniai metalai. Jeigu pandemija pavyks suvaldyti, šiais metais galima prognozuoti tolimesnį ekonomikos atsigavimą, o tai toliau turėtų auginti ir žaliavų paklausą.

Centriniai bankai bei vyriausybės, tikėtina, kad tęs ekonomikos skatinimą, kurio mastas jau praėjusiais metais buvo beprecedentis. Galbūt tokie veiksmai pagaliau prives prie visų senai lauktos ir jau pamirštos bendrosios infliacijos spartesnio augimo. Į rinkas plūstantys pinigai kelia problemų ir JAV doleriui. Dolerio indekso reikšmė metų pabaigoje pasiekė nuo 2018 m. nematytas žemumas, o rinkos dalyviai beveik nemato priežasčių jo atsigavimui. Jeigu, kaip ir tikimasi, bendra situacija pasaulyje gerės, vakcinavimas vyks sklandžiai, o pandemija bus suvaldyta, rinkos dalyvių požiūris į riziką dar labiau keisis, o tai skatins juos rinktis rizikingesnes turto klases, taip pat su didesniu ekonomikos augimo potencialu nei JAV siejamas egzotiškesnes valiutas. Pavyzdžiui, vieno didžiųjų JAV bankų analitikai neatmeta galimybės, jog doleris šiais metais galėtų kristi net ir 20%. Tiek ekonomikos atsigavimas, tiek JAV dolerio, kuris yra pagrindinė valiuta prekiaujant didžiąja dalimi žaliavų, silpnėjimas yra geri ženklai laukiantiems tolimesnio žaliavų, ypač energetikos ir pramoninių metalų, kainų augimo.

Praėjusių metų pokyčiai

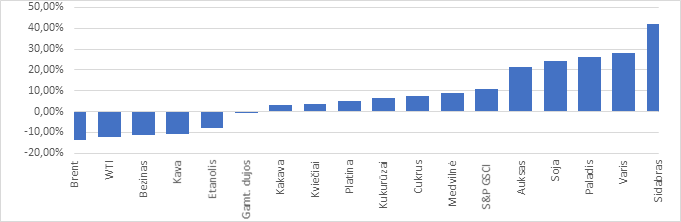

Praėjusiais metais tarp pagrindinių žaliavų didžiausiais neigiamais pokyčiais išsiskyrė energetikos sektoriaus žaliavos. Dėl pandemijos ir karantino suvaržyto visuomenės judėjimo stipriai kritus transporto kuro paklausai, matėme stiprų išsipardavimą naftos sandorių rinkoje. Sumažėjusi paklausa privertė gamintojus koreguoti gavybos planus. OPEC pasiekė istorinį sutarimą dėl gavybos mažinimo, o tai padėjo stabilizuoti situaciją. Laisvėjant suvaržymams antroje metų pusėję naftos kainos pradėjo atsitiesti, tiesa, metų pradžioje buvę lygiai nebuvo pasiekti. Bendrai per metus naftos kainos krito 12 – 13%. Taip pat bendru kainų nuosmukiu metus užbaigė ir kavos kontraktai. Vėlgi prie to prisidėjo ekonomikos suvaržymai. Buvo uždaryti restoranai, kavinės, dėl kurių mažėjo paklausa.

Stipriausiai tarp pagrindinių žaliavų per metus pabrango sidabras, kurio kaina šovė į viršų daugiau nei 40%. Jaunesniuoju aukso broliu vadinamo metalo pokyčiams įtakos turėjo aukso kainos augimas, taip pat spekuliacinio pobūdžio operacijos. Sidabras kartu ir naudojamas pramonėje, ir dažnai kartu kai kurių laikomas vienu iš saugios užuovėjos prieglobsčių siaučiant neramumams rinkose ar bijant valiutos nuvertėjimo. Stipriai ūgtelėjo ir vario kainos. Prieaugis per metus siekė beveik 30%. Bendras žaliavų kainų pokyčius sekantis S&P GSCI indeksas per metus ūgtelėjo 11% (gruodžio 20 d. duomenys).

Kitos turto klasės

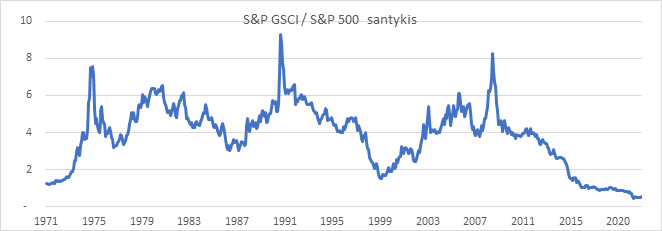

Nors praėjusiais metais didesnė dalis žaliavų brango, kitose turto klasėse dėl centrinių bankų ir vyriausybių naujų pinigų metimo į rinką, taip pat matėme kainų augimą. Pagrindinio JAV akcijų indekso S&P 500 prieaugis, nepaisant patirtų ekonomikos iššūkių ir istorinio nuosmukio, siekė 14,8% (gruodžio 20d. duomenys), o pandemijos dar labiau pastūmėtas technologijų pasaulis kilstelėjo Nasdaq 100 indeksą net 45,8%. Atskirtis tarp stipriau pabrangusių akcijų ir paskui nespėjančių žaliavų kainų dar labiau padidėjo, o santykis pasiekė daugiau nei kelių dešimtmečių žemumas. Žemiau grafike pavaizduotas vieno iš plačiausiai naudojamų žaliavų indekso S&P GSCI ir pagrindinio JAV akcijų indekso S&P 500 santykis 1971 – 2020 m. laikotarpiu. Indeksų reikšmių santykis šiuo metu yra žemiausiame lygyje per visą šį laikotarpį, o tai indikuoja, kad, arba akcijos yra itin brangios, lyginant su žaliavomis, arba žaliavomis yra itin pigios, lyginant jų kainas su akcijomis. Tiesa, kaip visada, ko gero yra kažkur per vidurį. Panašią situaciją matėme praėjusio amžiaus pabaigoje ir 2000-ųjų pradžioje per technologijų sektoriaus dotcom burbulą. Akcijų kainos, ypač technologijų, kaip ir dabar, buvo itin aukštos. Tiesa, vėliau burbulas subliuško ir žaliavų / akcijų santykis grįžo prie ilgo laikotarpio vidurkio bei dėl per praėjusią krizę stipriai išaugusių naftos kainų pasiekė nuo 1991 metų Persijos įlankos krizės nematytas aukštumas. S&P GSCI ir S&P 500 indeksų santykio vidurkis per 40 metų siekia apie 3,8. Praėjusių metų gruodį santykis sudarė vos 0,53. Tikėdami, jog istoriniai įvykiai, nors ir ne identiškai, bet bent kažkuria dalimi kartojasi ateityje, galime laukti šio santykio grįžimo arčiau vidurkio. Tiesa, nuspėti, kuris variantas išsipildys, kaip visuomet, sunku. Visgi nemažai rinkos dalyvių tiki, jog prie santykio mažinimo labiau prisidės brangsiančios žaliavos. Tiesa, tokiu atveju reikėtų, kad ir akcijos pernelyg nepabėgtų. Vieno gerai žinomo JAV investicinio banko analitikai prognozuoja, kad S&P GSCI indeksas šiais metais gali ūgtelti ir 25%, tuo tarpu S&P 500 indeksui tas pats bankas prognozuoja 10 procentinių punktų mažesnį šuolį.

Nafta

Tolimesnis naftos kainų augimas neabejotinai priklausys nuo pandemijos suvaldymo rezultatų ir būsimo ekonomikos atsigavimo. OPEC gruodžio ataskaitoje paskelbė, jog dar kartą mažina prognozę dėl 2021 m. paklausos augimo. Nepaisant prasidėjusio vakcinavimo, toliau išlieka daug neaiškumų dėl pandemijos poveikio ekonomikai, darbo rinkai, o tai meta šešėlį kuro paklausos augimo atžvilgiu. Pasak OPEC, pasaulio naftos paklausos augimas šiais metais sieks 5,9 mln. b.p.d. Tai 350 tūkst. b.p.d. mažiau nei ankstesnėje prognozėje. 2020 m. paklausa pasaulyje vidutiniškai sudarė 89,99 mln. b.p.d. ir buvo 9,77 mln. b.p.d. mažesnė nei 2019 m. Daug priklausys ir nuo OPEC sprendimų dėl atstatyti praėjusiais metais sumažintos gavybos atstatymo. Sausio pradžioje vyks susitikimas, kuriame bus sprendžiamas klausimas dėl dalies gavybos atstatymo. Tiek pagrindinė kartelio sąjungininkė Rusija, tiek OPEC grupės lyderė S. Arabija jau pažadėjo, jog bus greičiau reaguojama į pokyčius rinkoje, o tai reiškia, kad panašių įvykių, kurie vyko 2019 metų balandį, tikėtina, kad net ir prastu scenarijumi greičiausiai nepamatysime. Kainos, net jei ir paklausa neatsigautų taip greitai dėl galimai užsitęsiančios pandemijos, išliktų stabilesnės.

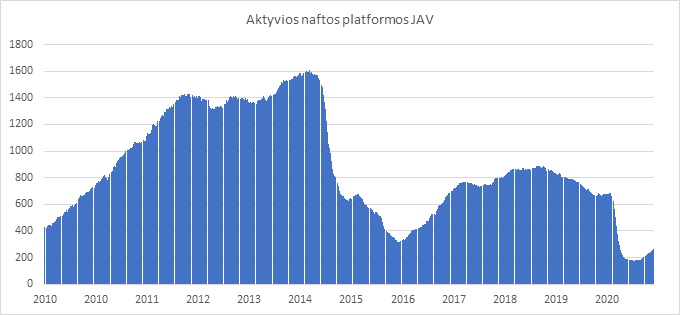

Kartu su pastaraisiais mėnesiais augančia naftos kaina, pastebimas išaugęs aktyvumas ir tarp JAV naftos rinkos dalyvių. Aktyvių naftos platformų ir gręžinių skaičius šalyje auga jau 4 savaitės iš eilės ir laikotarpio pabaigoje siekė 263. Daugelis analitikų prognozuoja tolimesnį kainų augimą. Bankų prognozės WTI naftos atžvilgiu šiems metams svyruoja 50 – 55 USD JAV dolerių ribose. Tuo tarpu JAV Energijos Informacijos Administracija prognozuoja, kad vidutinė šių metų Brent naftos kaina sieks 49 USD už barelį.

Auksas

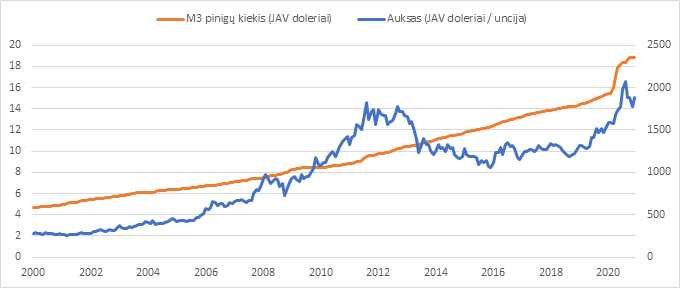

Praėjusiais metais aukso kaina pakilo 21% (iki gruodžio 20 d.). Dėl stipriai išaugusio pinigų kiekio rinkose rugpjūčio mėnesį kaina pasiekė istorines aukštumas viršydama 2 073 USD už unciją lygį. Toliau matėme konsolidaciją, po kurios sekė nežymus kainų nuosmukis. Jį pažymėjo ir didesnis kapitalo pasitraukimas. Patvirtinus pirmąsias Covid-19 vakcinas, augo investuotojų apetitas rizikai. Lapkritį aukso ETF fondai pardavė net 107 t. tauriojo metalo. Tai buvo pirmas praėjusių metų mėnesis, kai iš aukso ETF fondų nutekėjo grynieji pinigai (daugiau išėjo, nei atėjo). Iki tol įplaukos į tokio tipo fondus buvo tik teigiamos. Bendrai iš aukso ETF buvo atsiimta 6,8 mlrd. JAV dolerių. Tai antras didžiausias atsiėmimas istorijoje. 2013 m. balandį iš fondų buvo atsiimta 8 mlrd. JAV dolerių. Visgi mažai kas abejoja tolimesnėmis aukso kainos augimo perspektyvomis. Tikėtina, kad ir toliau matysime ekonomikos skatinimą, o pinigų kiekis rinkoje tik augs. Vien per praėjusius metus M3 pinigų kiekis JAV doleriais išaugo net 23%, kai, pavyzdžiui, per 2019 metus pinigų masė išaugo 6,7%. Skatinamosios priemonės neigiamai veikia JAV dolerį. 2020 m. JAV dolerio indeksas DXY krito 6,7%. Tikėtina, kad doleris ir toliau, yra analitikų neatmetančių galimybės, jog DXY indeksas šiais metais galėtų kristi net ir 20%. Visa tai – palanku laukiantiems tolimesnio aukso kainos augimo.

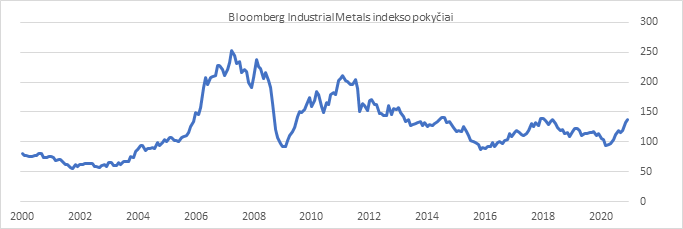

Pramoniniai metalai

Pramoninių metalų kainų pokyčius sekančio indekso „Bloomberg Industrial Metal Subindex“ reikšmė per 2020 m. paaugo 20.5% (iki gruodžio 20d.). Varis per metu pabrango beveik 30%, o skaičiuojant nuo kovo mėnesio vidurio elektronikoje itin gausiai naudojamo metalo kaina išaugo net 70%. Gruodį pasiektą 8 tūkst. JAV dolerių už toną kainą paskutinį kartą matėme 2013 metais. Susitvarkiusi su virusu Kinija, pasinaudojo rinkoje susidariusiomis galimybėmis ir, kol kitos valstybės visas pastangas dėjo į kova su virusu, sparčiai didino gamybos apimtis, norėdama užsiimti kuo geresnes pozicijas rinkoje. Sparčiai didėjanti gamyba ir taip pat atsistatantis vartojimas vidinėje rinkoje, vertė importuoti daugiau pramoninių metalų. Lapkritį Kinija importavo daugiausiai vario per mėnesį istorijoje. Tuo tarpu kitose šalyse, pavyzdžiui, Peru ar Čilėje, kurios yra vienos pagrindinių varį eksportuojančių šalių, buvo sutrikdyta gamyba ir apsunkintos tiekimo grandinės, o tai taip pat prisidėjo prie kainų išpūtimo. Kompanijų, susijusių su variu, pvz. Antofagast ar Freeport-McMoRan akcijų kainos pasiekė dešimtmečio aukštumas. Visgi tolimesnės kainų augimo perspektyvos gali kelti abejonių. Vario pirkėjų iš Kinijos paklausos ir įsigijimo apimtys pastarosiomis savaitėmis nebeaugo, kainas labiau augino spekuliacinio pobūdžio sandoriai. Kai kurie analitikai prognozuoja kainos stabilizavimąsi ir nežymų nuosmukį. ISCG (International Copper Study Group) skaičiuoja, kad šiais metais vario rinkoje metalo perviršis sieks apie 70 tūkst. tonų, kai praėjusiais metais deficitas sudarė apie 50 tūkst. Yra ir analitikų, kurie prognozuoja tolimesnį vario ir kitų pramoninių metalų kainų augimą. Vienas iš šių analitikų tikslinių vario kainos lygių – 9,5 tūkst. JAV dolerių už toną. Tai apie 19% daugiau nei straipsnio rengimo metu rinkoje esanti kaina (~8 tūkst. už toną).

Žemės ūkio kultūros

Žemės ūkio kultūrų kainų pokyčius atspindintis „Rogers International Commodity Agriculture“ indeksas per praėjusius metus ūgtelėjo 12%. Indekso didžiausią dalį sudaro įvairių rūšių kviečiai (19,4%), kukurūzai (13,6%), medvilnė (12%), sojos pupelės (10%) bei kava (5,7%). Kviečių kontraktų kainos Čikagos ateities sandorių biržose išaugo 8,7%. Spalio mėnesį kainos buvo pasiekusios šešių metų aukštumas. Tam įtakos turėjo nepalankios oro sąlygos vienose iš pagrindinių kviečių eksporto rinkų (Rusija, JAV, Argentina). Rusijos eksportą įtakojo ir stiprokai per metus atpigęs rublis, jis nuvertėjo daugiau nei 12%. Nors daugiausiai kviečių eksportuojančioje valstybėje kviečių atsargos yra pakankamos, tačiau Rusija prognozuodama, kad šių metų derlius bus nuviliantis, paskelbė apie kviečių eksporto ribojimą. Bus taikomi papildomi ribojimai, nustatomos kvotos ir įvedami papildomi mokesčiai šalyje užaugintų kviečių eksportui. Tokie Rusijos eksporto ribojimai turėtų padėti palaikyti kainas visoje pasaulio rinkoje, tiesa, stipriai augsiančios kviečių paklausos neprognozuojama, tad šių metų kainų pokyčiai priklausys nuo derliaus kokybės, oro sąlygų. Nemažai kitų žemės kūltūrų žaliavų kainos taip pat yra kelių pastarųjų ar daugiau metų aukštumose. Sausros Pietų Amerikos valstybių regionuose turėjo įtakos tokių kultūrų kaip sojos pupelių, cukraus ir kt. derliui. Tai prisideda prie kylančių kainų. Tikėtina, kad dėl prastesnių derlių, kainos dabartiniuose lygiuose išsilaikys ilgiau.

Šių metų analitikų kainų prognozės

| Nafta (WTI) | Nafta (Brent) | Auksas | Sidabras | Varis | |

| 12.20 kaina (JAV doleriais) | 49,06 | 52,32 | 1 887 | 26,0 | 7 995 |

| Goldman Sachs | 52,80 | 55,00 | 2 300 | 30,0 | 9 500 |

| Morgan Stanley | 47,50 | 50,00 | 1 825 | – | – |

| Citigroup | 49,00 | 54,00 | 2 325 | 40,0 | 7 000 |

| Barclays | 50,00 | 53,00 | – | – | – |

Apibendrinimas

Praėję metai žaliavų rinkoje buvo itin aktyvūs ir pažymėti kai kurių žaliavų įspūdingais kainų pokyčiais. Jeigu pandemija bus suvaldyta, o ekonomikos augimo perspektyvos gerės, didesnius kainų nuosmukius patyrusios žaliavos (nafta, kava, pramoniniai metalai) turi potencialą ir toliau brangti. Visgi reikia nepamiršti, kad žaliavos skirtingai nei akcijos ar obligacijos, labiau skirtos prekybai, siekiant uždirbti iš kainų svyravimų, nes negeneruoja nei pinigų teigiamų srautų nei dividendų.

Straipsnis spausdintas sausio mėnesio „Investuok” žurnalo numeryje.