Taktinės alokacijos koncepcija

Jei strateginė turto alokacija yra investicijų portfelio stuburas, tai taktinė alokacija – jo raumenys, leidžiantys lanksčiai prisitaikyti prie kintančių rinkos sąlygų. Taktinė turto alokacija reiškia trumpalaikius nukrypimus nuo strateginės alokacijos, siekiant pasinaudoti rinkos neefektyvumais ar apsisaugoti nuo potencialių nuostolių.

Taktinės ir strateginės alokacijos skirtumai

Laiko horizontas

Skirtingai nei strateginė alokacija, kuri paprastai peržiūrima kartą per metus ar rečiau, taktiniai sprendimai priimami dažniau – kas ketvirtį, mėnesį ar net savaitę. Portfelio valdytojai analizuoja makroekonominius rodiklius, rinkos sentimentą, vertinimų lygius ir techninius indikatorius, ieškodami galimybių.

Nukrypimų mastas

Taktiniai nukrypimai paprastai yra riboti, dažniausiai ±5-15% nuo strateginės alokacijos. Didesni nukrypimai jau artėtų prie strateginio alokacijos keitimo. Pavyzdžiui, jei strateginė alokacija numato 60% akcijų, taktinė gali svyruoti nuo 50% iki 70%.

Sprendimų pagrindas

Strateginiai sprendimai remiasi ilgalaikiais demografiniais, ekonominiais ir kapitalo rinkų principais. Taktiniai – trumpesnės trukmės rinkos neefektyvumais, cikliniais veiksniais ir vertinimų nukrypimais nuo istorinių normų.

Taktinės alokacijos metodai

Ekonominio ciklo analizė

Ekonominio ciklo analizė leidžia didinti akcijų svorį plėtros pradžioje ir mažinti recesijos artėjimo požymių akivaizdoje. Galima stebėti tokius rodiklius kaip užimtumo lygis, pramonės gamybos dinamika, vartotojų pasitikėjimo indeksai ir centrinio banko politikos signalai.

Vertės ir momento strategijos

Vertės ir momento strategijos kombinuoja fundamentalią analizę su kainų tendencijų stebėjimu. Vertės požiūris ieško „pigių” turto klasių pagal istorinius P/E, P/B ar pajamingumo santykius. Momento strategijos seka kainų tendencijas, darant prielaidą, kad jos gali tęstis artimiausiu metu.

Rizikos pariteto metodas

Rizikos pariteto metodas dinamiškai koreguoja pozicijas pagal turto klasių nepastovumą. Didėjant nepastovumui, mažinamos pozicijos tose turto klasėse, siekiant išlaikyti stabilų viso portfelio rizikos lygį.

Makroekonominiai modeliai

Pažangūs taktinės alokacijos modeliai integruoja šimtus ekonominių indikatorių – nuo palūkanų normų kreivės formos iki geopolitinių rizikos indeksų. Dirbtinio intelekto algoritmai gali apdoroti milžiniškus duomenų kiekius, ieškodami subtilių modelių.

Praktinis taikymas ir pavyzdžiai

Praktinis pavyzdys: 2020 metų kovą, COVID-19 pandemijos pradžioje, taktiniai valdytojai galėjo sumažinti akcijų pozicijas ir padidinti grynųjų pinigų ar vyriausybių obligacijų dalį. Vėliau, pasirodžius precedento neturinčioms fiskalinėms ir monetarinėms skatinimo priemonėms, grįžimas į akcijas galėjo generuoti papildomą grąžą.

Kitas pavyzdys – 2022 metų infliacijos krizė. Taktiniai valdytojai, pastebėję infliacijos spaudimą dar 2021 metų pabaigoje, galėjo sumažinti ilgalaikių obligacijų pozicijas (jautrias palūkanų pokyčiams) ir padidinti žaliavų, infliacijos saugomų obligacijų (TIPS) ar nekilnojamojo turto dalį.

Taktinės alokacijos iššūkiai

Kaštai ir mokesčiai

Tačiau taktinė alokacija turi ir „tamsią pusę”. Dažni pakeitimai didina sandorių kaštus ir mokesčius. Mokestinėse sąskaitose kiekvienas pardavimas gali sukelti mokestinius įsipareigojimus, ypač jei investicija buvo pelningą trumpiau nei metus.

Prognozavimo sunkumai

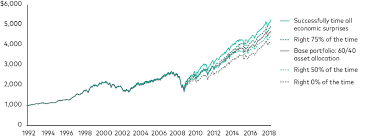

Dar svarbiau – tyrimai rodo, kad daugelis profesionalių valdytojų nepajėgia nuosekliai „nugalėti rinkos” taktiniu požiūriu. Rinkos dažnai yra efektyvesnės, nei intuityviai atrodo, o netikėti įvykiai gali sugriauti ir geriausius taktinius planus.

Psichologiniai spąstai

Psichologiniai veiksniai taip pat svarbūs. Perteklinis pasitikėjimas savo sugebėjimais prognozuoti rinkas gali vesti prie „pirkimo aukštai, pardavimo žemai” spąstų. Bandos instinktas gali versti priimti taktinius sprendimus remiantis rinkos nuotaikomis, o ne objektyvia analize.

Rekomendacijos praktikams

Sėkminga taktinė alokacija reikalauja griežtos disciplinos, aiškių sprendimų priėmimo kriterijų ir nuolatinio rezultatų vertinimo. Daugeliui individualių investuotojų prasmingiau laikytis nuosaikaus požiūrio – leisti nedidelius taktinius nukrypimus (pavyzdžiui, +/- 10% nuo strateginės alokacijos), bet vengti drastiškų portfelio pertvarkymų remiantis trumpalaikėmis prognozėmis.