JAV

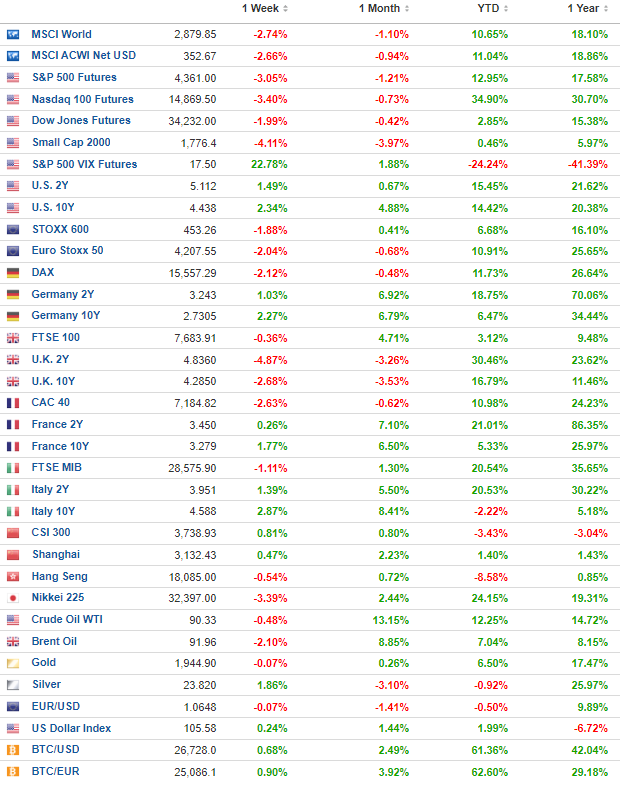

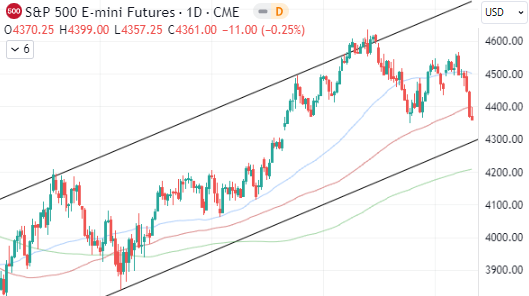

Praėjusią savaitę pagrindiniai JAV indeksai traukėsi. Tam pagrinde įtakos turėjo kiek griežtesnis FED tonas posėdyje dėl ateityje mažinamų palūkanų normų pradžios ir tempo. Tuo tarpu, ketvirtadienis buvo didžiausias vienos dienos kritimas nuo šių metų kovo mėnesio. Bendrai per šią savaitę pagrindinio JAV akcijų indekso reikšmė krito 3%, Nasdaq 100 nuosmukis siekė 3,4%. Tai kol kas taip pat prasčiausia savaitė indeksams nuo pavasario. S&P 500 reikšmė penktadienį (4361 punktų) ir sesiją užbaigė gerokai žemiau 50-ies (4501 punktai) ir 100-to (4399 punktai) dienų slankiųjų vidurkių reikšmių.

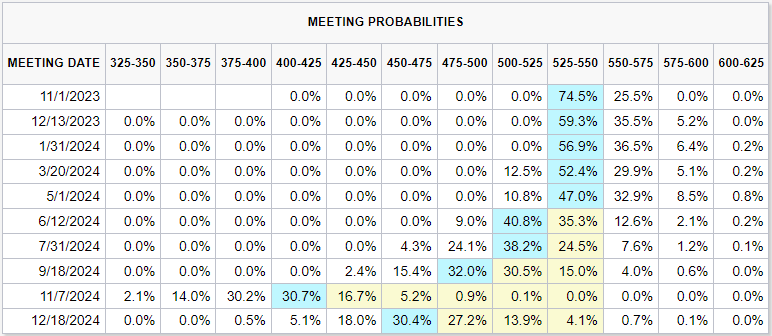

Praėjusį trečiadienį FED, kaip ir buvo prognozuojama, nusprendė palūkanų nekeisti ir paliko jas tame pačiame, t.y. 5,25 – 5,50% rėžyje. Toks sprendimas priimtas po liepos mėnesio sprendimo palūkanas padidinti 0,25 proc. punkto iki aukščiausio rėžio per daugiau nei pastaruosius du dešimtmečius. Šiais metais vyks dar du FED posėdžiai: spalio 31 d. – lapkričio 1 d. ir gruodžio 12 – 13 d. Remiantis CME duomenimis, rinkoje šiuo metu suteikiama kiek didesnė tikimybė, kad dar vieno palūkanų normų kėlimo JAV nesulauksime. Tuo tarpu FED pakoregavo ilgesnio laikotarpio prognozes dėl ko investuotojai sureagavo gan jautriai. Centrinio banko vadovų vertinimu, kitais metais normos bus sumažintos tik iki 5,1% lygio, kai vasaros pradžioje buvo prognozuojama, kad 2024 metų pabaigoje palūkanos jau sieks 4,6%. Rinkos dalyviai šiuo metu prognozuoja, kad FED palūkanas kitais metais sumažins 0,5 proc. punkto iki 4,5 – 4,75 % rėžio. Rinkoje buvo perstumta prognozuojama pirmo palūkanų mažinimo data. Šiuo metu tikimasi, kad tai bus padaryta birželį, kai prieš keletą savaičių buvo prognozuojama, kad FED tokį sprendimą priims vienu posėdžiu ankščiau – gegužę.

Praėjusią savaitę toliau brango JAV doleris. Tai buvo jau dešimta savaitė iš eilės, kai JAV dolerio indeksas fiksavo teigiamą pokytį. Nuo liepos mėnesį pasiektų šių metų žemumų DXY indekso reikšmė pakilo daugiau nei 6%, tuo tarpu nuo metų pradžios prieaugis yra kuklesnis – sudaro 1,75%. Euras JAV dolerio atžvilgiu smuko žemiau 1,07 USD lygio, o jena susilpnėjo labiausiai nuo praėjusių metų lapkričio mėnesio. Investuotojai toliau nukreipia kapitalą į JAV obligacijų rinką. Šalies iždo popierių pajamingumai grįžo prie šio ciklo aukštumų. 2-jų metų JAV obligacijų pajamingumas šiuo metu siekia 5,11%, 10-ies – 4,44%.

JAV banko Bank of America analitikai pagerino prognozuojamą S&P 500 indekso reikšmės lygį šių metų pabaigai iki 4600 punktų. Pasak analitikų, automatizacija ir dirbtinio intelekto sprendimai turi didelę įtaką produktyvumo augimui ekonomikoje, o tai pakankamai ryškiai atsispindi ir kapitalo rinkose. Bank of America atkreipia dėmesį ir į palankią sezoniškumo įtaką per paskutinį metų ketvirtį. Liepos mėnesio pabaigoje kito banko Citigroup analitikai taip pat padidino S&P 500 indekso reikšmės lygį metų pabaigai iki 4600 punktų. Pasak Citigroup, sumažėjo didesnės ekonominės rececijos tikimybė. Vakar pagrindinis JAV akcijų indeksas sesiją užbaigė ties 4443,9 punktų lygiu, t.y. 15,7% aukščiau nei metų pradžioje. S&P 500 reikšmė šiuo metu yra žemiau 20-ies ir 50-ies dienų savo vidurkio reikšmių.

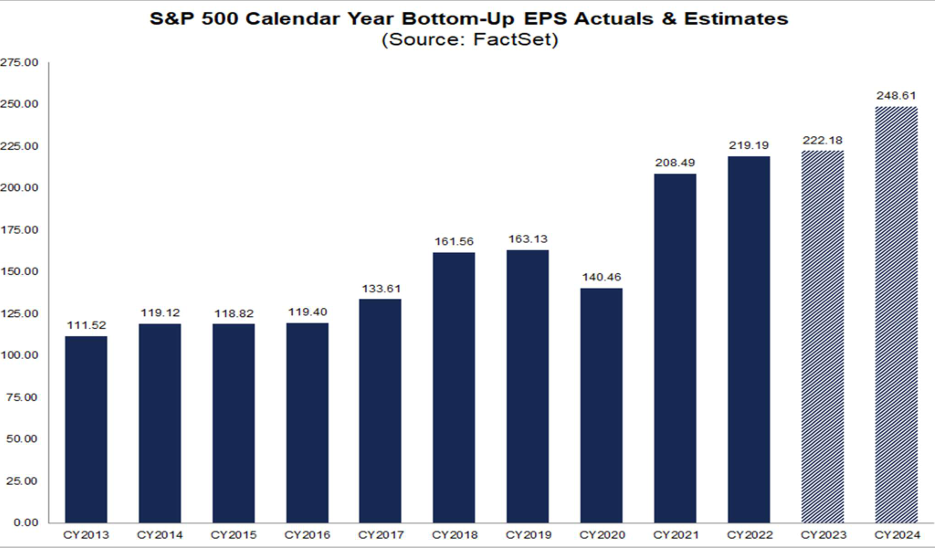

Citigroup analitikai padidino šių metų S&P 500 kompanijų pelno akcijai (EPS) prognozę 5 USD iki 220 USD. Analitikų vertinimu, kitais metais bendras indekso EPS sieks 230 USD, o tikslinis S&P 500 reikšmės lygis kitų metų pabaigai yra numatytas ties 5000 punktų lygiu, t.y. kiek daugiau nei 500 punktų aukščiau nei dabartiniame lygyje esanti indekso reikšmė. S&P 500 aukščiausią lygį buvo pasiekęs praėjusių metų pradžioje, kai buvo fiksuota 4818 punktų riba. Remiantis FactSet duomenimis, analitikai vidutiniškai tikisi, kad šių metų S&P 500 EPS sudarys 222 USD, o kitais metais išaugs net beveik 12% iki 248,6 USD.

JAV Įmonės

Arčiau Microsoft sandorio įsigijimo kainos šoktelėjo Activision Blizzard vertybiniai popieriai. Už juos buvo mokama daugiau nei 94 USD. Microsoft pagal susitarimą už Activision Blizzard akcijas praėjusiais metais įsipareigojo sumokėti po 95 USD. Microsoft šiandien sulaukė palankių žinių iš Jungtinės Karalystės reguliatoriaus Competition and Markets Authority (CMA). CMA suteikė preliminarų leidimą įgyvendinti Activision Blizzard įsigijimą. CMA kiek anksčiau blokavo sandorį dėl būsimos per didelės Microsoft įtakos video žaidimų debesų kompiuterijos rinkoje. Microsoft pasiekė susitarimą su Prancūzijos žaidimų kūrėja Ubisoft dėl Acitivion Blizzard verslo teisių šioje srityje perėmimo. Sandorį taip pat tikėjosi blokuoti ir JAV prekybos komisija, tiesa, teismas tokį JAV reguliatoriaus prašymą atmetė. Šių metų pradžioje už Activision Blizzard akcijas buvo mokama po beveik 77 USD. Nuo metų pradžios vertybinių popierių kaina pakilo apie 22%. Palyginimui, S&P 500 reikšmės prieaugis atitinkamu laikotarpiu siekia 12,8%.

[simple_subscribe_form]

Europa

Nors ir blogų naujienų senajame žemyne nebūta, tačiau pagrindiniai Europos indeksai taip pat kaip ir JAV fiksavo neigiamus rezultatus. Tuo tapu kredito reitingų agentūra Fitch patvirtino aukščiausio lygio Vokietijos skolinimosi reitingą su stabilia perspektyva. Fitch Ratings reitingų skalėje aukščiausias kredito reitingas yra AAA. Pasak Fitch, Vokietijai suteiktas AAA skolinimosi reitingas atspindi jos ekonomiką, kaip diversifikuotą ir kuriančią didelę pridėtinę vertę. Fitch pažymi viešųjų šalies finansų stabilumą, einamosios sąskaitos perviršį. Kredito agentūros vertinimu, Vokietijos ekonomikos augimais kitais metais sieks 0,7%, o 2025 metais paspartės iki 2%. Tiesa, šiais metais didžiausios Europos valstybės bendrasis vidaus produktas turėtų trauksi 0,4%.

Europa ekonominiai rodikliai

Anglijos centrinis bankas po keturiolikos posėdžių iš eilės, kai didino palūkanų normas, nusprendė jų nebekelti ir paliko jas 5,25% lygyje. Toks sprendimas nustebino dalį rinkos dalyvių. Nemažai jų prognozavo, kad palūkanų normos Jungtinėje Karalystėje bus padidintos dar 0,25 proc. punkto. 5 Anglijos centrinio banko monetarinės politikos komiteto nariai pasisakė už sprendimą nekeisti palūkanų, 4 balsavo už jų didinimą. Po tokio sprendimo JAV dolerio atžvilgiu stipriau pigo Jungtinės Karalystės svaras.

Prie Anglijos centrinio banko sprendimo nekeisti palūkanų normų prisidėjo sumažėjusi infliacija Jungtinėje Karalystėje. Praėjusį mėnesį metinis infliacijos lygis šalyje krito iki 6,7%. Tai pranoko ekonomistų prognozes. Buvo prognozuojama, kad metinė infliacija Jungtinėje Karalystėje bus išaugusi iki 7%. Liepą šalyje metinis infliacijos lygis sudarė 6,8%. Atmetus energijos išteklių ir maisto kainų pokyčių įtaką, indekso reikšmė per metus paaugo 6,2%, kai mėnesį prieš sudarė 6,9%.

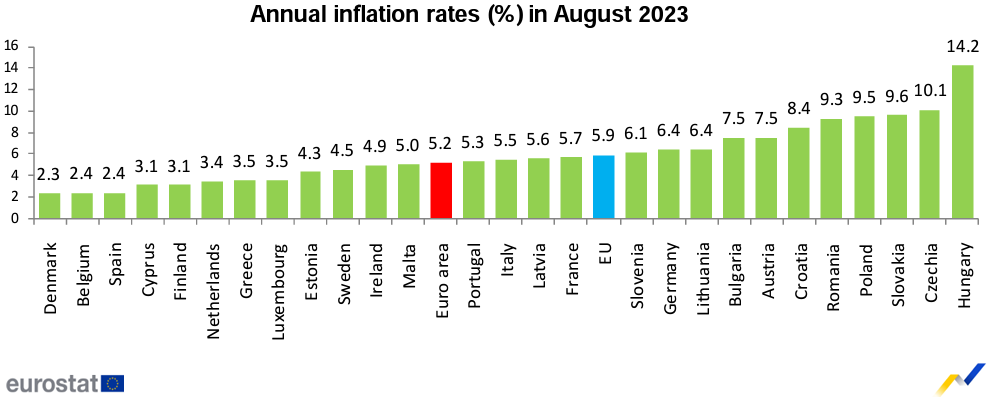

Praėjusią savaitę buvo paskelbti ir visos Europos galutiniai metiniai infliacijos duomenys. Metinis infliacijos lygis rugpjūčio mėnesį euro zonos valstybėse krito iki 5,2%. Liepos mėnesį metinė infliacija regione sudarė 5,3%. Prieš metus regione metinis infliacijos lygis euro zonoje siekė 9,1%. Lėčiausias metinis vartotojų kainų indekso augimo tempas tarp ES valstybių praėjusį mėnesį buvo registruotas Danijoje (2,3%), Belgijoje ir Ispanijoje (po 2,4%). Tuo tarpu aukščiausias infliacijos lygis toliau yra fiksuojamas Vengrijoje (14,2%), Čekijoje (10,1%) ir Slovakijoje (9,6%). Lietuvoje metinė infliacija liepą sudarė 6,4%. Lyginant su birželiu, 15-oje Europos Sąjungos valstybių metinis infliacijos lygis mažėjo. EK skaičiuoja, kad šiais metais euro zonoje vidutinė metinė infliacija sieks 5,6% ir bus 2,8 proc. punkto mažesnė nei 2022 metais. Kitais metais, tikimasi, jos lygis kris iki 2,9%. Europos Sąjungoje infliacija šiais metais turėtų siekti 6,5%, o kitais metais mažėti iki 3,2%. Europos Komisija vasaros prognozėje pateikė tik šešių didžiųjų valstybių ir bendrus euro zonos bei ES prognozes.

Praėjusią savaitę buvo paskelbti išankstiniai euro zonos rugsėjo mėnesio gamybos ir paslaugų sektorių pirkimo vadybininkų indeksai. Bendro abiejų sektorių HCOB Eurozone Composite PMI reikšmė šį mėnesį siekė 47,1 punkto t.y. 0,4 punkto aukščiau nei rugpjūtį ir 0,6 punkto aukščiau nei prognozuota. Nors indekso reikšmė ir pakilo aukščiau nei prognozuota, tačiau toliau gerokai mažėjo regiono verslo aktyvumas. Itin stipriai krito naujų užsakymų apimtys gamybos sektoriuje. jos krito ketvirtą mėnesį iš eilės. Gamybos indeksas krito iki 43,4 punktų lygio, t.y. kiek žemiau nei praėjusį mėnesį ir 0,6 punkto žemiau nei tikėtasi.

Seminaras „Investicinio portfelio formavimas„

Siūlome sudalyvauti viename iš mūsų nemokamų video seminarų „INVESTICINIO PORTFELIO FORMAVIMAS“. Registraciją ir platesnę informaciją apie seminarą rasite čia.

Domitės investavimu ir susiduriate su klausimais formuojant asmeninį investicinį portfelį? Myriad capital supažindins su etapais kuriais susiduria investuotojai formuojant asmeninį portfelį ir atsakys į jums aktualius klausimus.

Seminaro metu bus daromas video įrašas, kuris pasieks tik užsiregistravusius dalybius.

Ekonominiai rodikliai

| Laikas | /////// | Rodiklis | Rezultatas | Prognozė/// | Ankstesnis | |

| Pirmadienis// | ||||||

| – | – | – | – | – | – | |

| Antradienis// | ||||||

| 12:00 |  | Patikslintas euro zonos rugpjūčio mėn. vartotojų kainų indeksas (metinis pokytis) | 5,3% | 5,3% | 5,3% | |

| 15:30 |  | JAV rugpjūčio mėn. išduoti gyv. būstų statybos leidimai (sumetinta, x12) | 1,54 mln. | 1,45 mln. | 1,44 mln. | |

| Trečiadienis// | ||||||

| 09:00 |  | Jungtinės Karalystės rugpjūčio mėn. vartotojų kainų indeksas (metinis pokytis) | 6,7% | 7,0% | 6,8% | |

| 15:30 |  | JAV naftos atsargų pokyčiai per praėjusią savaitę (bareliais) | -2,1 mln. | -1,3 mln. | 4 mln. | |

| 21:00 |  | FED sprendimas dėl palūkanų | 5,50% | 5,50% | 5,50% | |

| Ketvirtadienis | ||||||

| 10:30 |  | Šveicarijos centrinio banko sprendimas dėl palūkanų | 1,75% | 2,00% | 1,75% | |

| 14:30 |  | Anglijos centrinio banko sprendimas dėl palūkanų | 5,25% | 5,50% | 5,25% | |

| 15:30 |  | JAV naujų bedarbių paraiškos per praėjusią savaitę | 201 tūkst. | 222 tūkst. | 220 tūkst. | |

| Penktadienis | ||||||

| 06:00 |  | Japonijos centrinio banko sprendimas dėl palūkanų | -0,10% | -0,1% | -0,1% | |

| 11:00 |  | Išankstinis euro zonos rugsėjo mėn. gamybos sektoriaus PMI indeksas | 43,4 | 44,0 | 43,5 | |

| 11:00 |  | Išankstinis euro zonos rugsėjo mėn. paslaugų sektoriaus PMI indeksas | 48,4 | 47,7 | 47,9 |

Įmonių rezultatai

| Data | Kompanija | Industrija | Rinkos kapitalizacija* | EPS prognozė | EPS rezultatas | ||||

| Pirmadienis | |||||||||

| Stitch Fix, Inc. | Drabužiai | 0,38 mlrd. | -0,22 | -0,19 | ||||

| Antradienis | |||||||||

| AutoZone, Inc. | Automobilių dalys | 47,93 mlrd. | 44,53 | 46,46 | ||||

| Endava plc | IT | 2,99 mlrd. | 0,35 | 0,50 | ||||

| Trečiadienis | |||||||||

| FedEx Corporation | Logistika | 8,87 mlrd. | 3,70 | 4,55 | ||||

| General Mills, Inc. | Maisto produktai | 39,13 mlrd. | 1,09 | 1,09 | ||||

| Ketvirtadienis | |||||||||

| Darden Restaurants, Inc. | Restoranai | 18,38 mlrd. | 1,72 | 1,78 | ||||

| FactSet Research Systems Inc. | Analitika | 16,54 mlrd. | 3,49 | 2,93 | ||||

| Penktadienis | |||||||||

| – | – | – | – | – | – |

*2022.09.17 duomenys

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. MC neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi MC nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. MC neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta