JAV

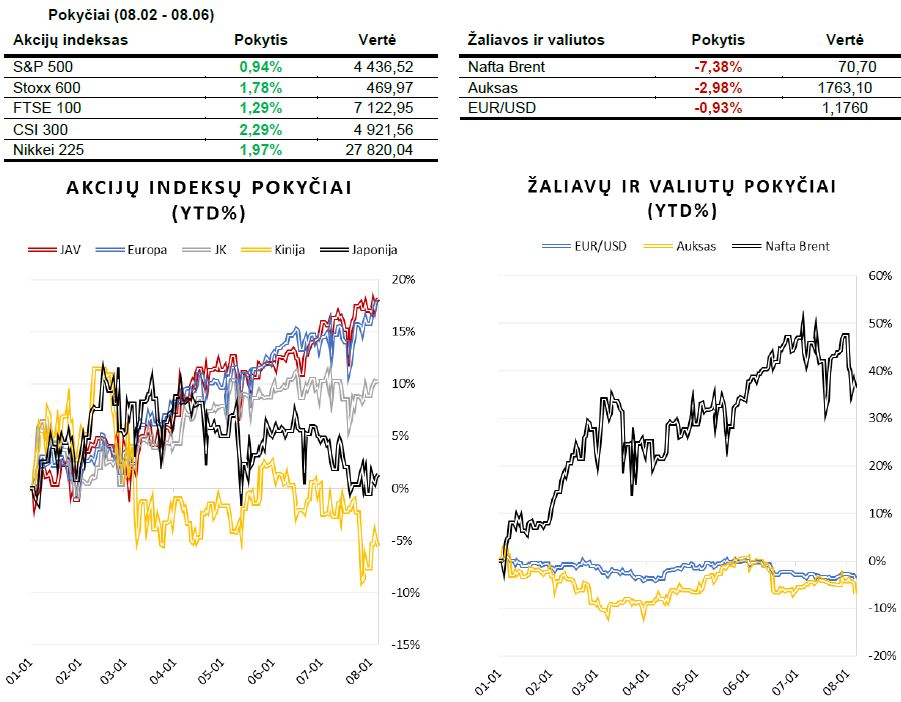

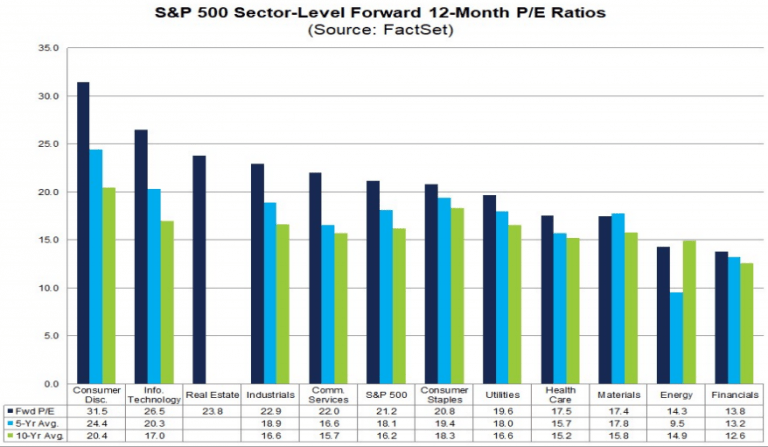

Praėjusią savaitę Investuotojų dėmesio centre toliau išliko bendrovių skelbiami rezultatai, kurie kol kas didžiuliu skirtumu viršija išankstinius analitikų lūkesčius. Remiantis FactSet duomenimis ketvirčio rezultatus jau buvo paskelbusios 60% kompanijų, kurių akcijos yra įtrauktos į S&P 500 indeksą. Iš jų net 88% bendrovių tiek pelno akcijai (EPS), tiek per ketvirtį sugeneruotų pardavimų rezultatai pranoko analitikų prognozes. Bendras vidutinis bendrovių metinis EPS augimas siekia net 85,1%. Tai kol kas geriausias rezultatas nuo 2009 metų, kai EPS augimas siekė 109,1%. Pokyčiai atrodo įspūdingai, tiesa, reikia nepamiršti, kad lyginamoji bazė, t. y. praėjusių metų ketvirčio EPS, buvo gerokai sumažėję, kai kurių sektorių bendrovėms netgi dirbant nuostolingai. Didžiausią EPS augimą iš rezultatus paskelbusių bendrovių fiksavo energetikos, pramonės, mažmeninės prekybos sektoriuose veikiančios kompanijos. Tendencija aiški – tos bendrovės, kurių rezultatams didžiausią neigiamą įtaką praėjusiais metais turėjo pandemija ir karantinas. Dabartinis S&P 500 kompanijų bendras akcijos kainos ir prognozuojamo ateinančių 12-os mėnesių pelno santykis (forward P/E) siekia 21,2. Per paskutinius penkis metus santykio vidurkis siekdavo 18,1, o per 10 metų – 16,2. Mažiausiu P/E santykiu šiuo metu išsiskiria finansų sektoriaus bendrovės, kurių bendras forward P/E siekia 13,8 (5-ių metų vidurkis – 13,2, o 10-ies – 12,6). Brangiausiai pagal šį rodiklį vertinamos kasdienio vartojimo prekių (forward P/E – 31,5) ir technologijų (26,5) sektoriuose veikiančios bendrovės.

JAV investicinio banko Goldman Sachs analitikų komanda padidino prognozuojamą tikslinę S&P 500 indekso reikšmę iki 4 700 punktų šių metų pabaigai. Prieš mėnesį rekomendacinė tikslinė banko reikšmė siekė 4 300 punktų. Tai indikuoja apie potencialią 7% grąžą jei banko prognozės išsipildytų. Atnaujinta Goldman Sachs rekomendacija kartu su bendrovės Oppenheimer strategų tokia pačia prognoze yra didžiausia tarp visų labiausiai sekamų Volstryto rinkos analitikų. Pasak Goldman Sachs, itin geri bendrovių antro ketvirčio rezultatai ir prognozės nusveria delta Covid-19 varianto plitimą, įtampą Kinijos atžvilgiu ir tikėtiną centrinio bankų stimulo mažinimą. Banko strategai taip pat padidino ir S&P500 prognozę kitų metų pabaigai, t. y. nuo 4 600 iki 4 900 punktų. Pagrindinio JAV akcijų indekso prieaugis šiais metais kol kas sudaro apie 17%.

Būta ir blogų naujienų. Kai kuriuose JAV miestuose ir valstijose dėl stipriau plintančios delta Covid-19 atmainos vėl pradėti įvedinėti tam tikri saugumo reikalavimai. Niujorko meras B. de Blasio paskelbė, jog miestiečiams, norintiems lankytis vidaus restoranuose ar sporto klubuose, reikės pateikti atliktą vakcinaciją įrodantį dokumentą. Kitose valstijose ir pvz. San Francisko mieste vėl reikalaujama dėvėti apsaugines kaukes. Remiantis CDC (Centers for Disease Control and Prevention) duomenimis, per pastarąją savaitę vidutinis naujų dienos užsikrėtimų skaičius JAV siekė 72 tūkst. Pasak CDD, vieną vakcinos dozę yra gavę bent 70% JAV suaugusiųjų populiacijos.

JAV ekonominiai rodikliai

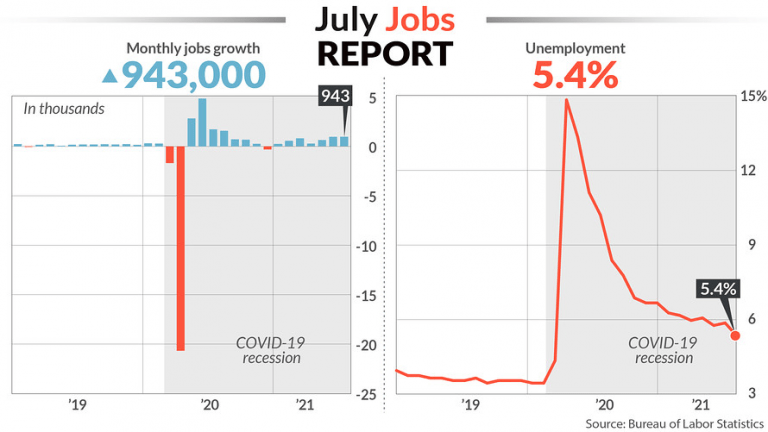

Daugiausiai rinkos dalyvių dėmesio sulaukė paskelbti liepos mėnesio JAV darbo rinkos duomenys. Rodikliai – puikūs ir atspindi toliau gerėjančią situaciją šalies darbo rinkoje, kuriai itin daug dėmesio skiria ir JAV centrinis bankas. Didžiausioje pasaulio ekonomikoje praėjusį mėnesį buvo sukurta 943 tūkst. naujų darbo vietų. Buvo prognozuojama, kad jų skaičius sieks 870 tūkst. Bendras nedarbo lygis stipriai krito. Birželį nedarbas JAV siekė 5,9%, o praėjusį mėnesį krito 0,5 procentinio punkto, t.y. iki 5,4%. Privačiame sektoriuje įdarbinta 703 tūkst. darbuotojų, o valstybiniame buvo sukurta 240 tūkst. naujų darbo vietų. Didžiausias darbuotojų poreikis praėjusį mėnesį buvo registruotas tarp paslaugų sektoriaus bendrovių – restoranų, viešbučių, kitų laisvalaikio paslaugas teikiančių įmonių. Tai suprantama – liepos mėnesį yra pats vasaros sezono atostogų įkarštis. Apskritai, praėjusį mėnesį sukurtų naujų darbo vietų skaičius buvo didžiausias per beveiks visus pastaruosius metus. Daugiau nei tikėtasi, lyginant su birželiu, paaugo ir vidutinio darbo užmokestis, kurio augimas siekė 0,4%. Per metus vidutinis amerikiečių valandinis atlyginimas didėjo 4%.

JAV prekybos balanso deficitas birželį pasiekė rekordinę reikšmę. Didžiausios pasaulyje ekonomikos importo apimtys buvo 75,7 mlrd. USD didesnės nei eksportas. Buvo tikimasi, kad deficitas sieks 74,2 mlrd. USD. Importas pasiekė istorines aukštumas. Jo apimtys, lyginant su geguže, išaugo 2,1%. Eksporto apimtys didėjo kiek mažiau – 0,6% augimas.

JAV Įmonės

Rezultatus paskelbė Kinijos reguliatorių toliau spaudžiama šalies elektroninės komercijos gigantė Alibaba. Bendrovė per praėjusį ketvirtį uždirbo 45,1 mlrd. RMB (7 mlrd. USD) grynojo pelno arba 16,60 RMB pakoreguoto pelno akcijai. Kompanija per ketvirtį sugeneravo 205,7 mlrd. RMB siekiančius pardavimai. Prieš metus per tą patį ketvirtį penas akcijai siekė 14,82 RMB, o pajamos sudarė 209,1 mlrd. RMB. Remiantis FactSet duomenimis, analitikai prognozavo, kad pelnas sieks 14,33 RMB akcijai, o pardavimai sudarys 209,1 mlrd. RMB. Pajamos kiek prasilenkė su lūkesčiais. Elektroninės komercijos veiklos pardavimai per metus išaugo 35% iki 180,2 mlrd. RMB, o debesų kompiuterijos pajamos didėjo 29% iki 16,1 mlrd. RMB. Per paskutinius dvylika mėnesių (iki birželio 30 d.) Alibaba vartotojų skaičius siekė 1,18 mlrd. Tai 45 mln. daugiau nei per metus prieš ketvirtį (iki kovo 31 d.). Bendrovė kartu rezultatais taip pat paskelbė ir apie savų akcijų supirkimo programos didinimą, kurio apimtys išaugs nuo 10 mlrd. USD iki 15 mlrd. USD. Tai didžiausia akcijų supirkimo programa Alibaba veiklos istorijoje. Nuo balandžio 1 d. kompanija jau supirko apie 3,7 mlrd. USD JAV depozitoriumo akcijų pakvitavimų.

Gerą indikaciją dėl Uber rezutlatų turėtų suteikti kitos pavežėjimo bendrovės Lyft paskelbtos finansinės ataskaitos. Pagrindinė Uber konkurentė vakar paskelbė, jog ketvirčio nuostoliai akcijai sudarė 0,76 USD, o pajamos per metus išaugo 125,4% iki 765,03 mln. USD. Nuostoliai akcijai buvo 0,05 USD didesni nei tikėtasi, tačiau ketvirčio pardavimai pranoko analitikų lūkesčius 64,8 mln. USD. Lyft akcijų kaina nuo metų pradžios buvo pakilusi apie 12%.

Novavax JAV biotechnologijų kompanija pranešė, jog prašymo teikimą JAV maisto ir vaistų administracijai dėl sukurtos Covid-19 vakcinos naudojimo ekstremaliais atvejais nukels į ketvirtą ketvirtį. Kiek anksčiau bendrovė planavo tą padaryti dar gegužės mėnesį. Tokias naujienas investuotojai sutiko nepalankiai. Tiesa, Novavax taip pat paskelbė, jog jau pateikė prašymą dėl vakcinos naudojimo Indijoje, Indonezijoje, Filipinuose. Šį mėnesį taip pat bus prašoma leidimo naudoti vakciną ir Pasaulio sveikatos organizacijos. Novavax praėjusį ketvirtį patyrė daugiau nuostolių nei buvo prognozuota. Jie siekė 352,3 mln. USD, kai prieš metus per tą patį ketvirtį sudarė 17,5 mln. USD. Nors pajamos per metus stipriai išaugo, t.y. nuo 35,5 mln. USD iki 298 mln. USD, tačiau vis tiek gerokai prasilenkė su analitikų lūkesčiais – 387,9 mln. USD.

[simple_subscribe_form]

Europa

Senajame žemyne praėjusią savaitę optimizmo investuotojams kėlė įmonių ketvirčio skelbiami rezultatai, kurie buvo geresni nepaisant plintančios delta Covid-19 atmainos. Tuo tarpu Vokietija planuoja griežtinti suvaržymus ir atnaujinti kaukių dėvėjimą parduotuvėse ir viešajame transporte.

Tuo tarpu Anglijos centrinis bankas (BOE), kaip ir prognozuota, nusprendė nekeisti bazinių palūkanų. Jos šiuo metu siekia 0,1%. Monetarinės politikos formuotojai tradiciškai teigė, jog pinigų politika nebus griežtinama tol, kol nebus pasiektas tvarus 2% infliacijos lygis ir ekonomika visiškai neatsistatys į buvusias vėžes. Vis dėlto, ekonomikai sparčiai atsigaunant per ateinančius du metus galima tikėtis tam tikro centrinio banko politikos krypties keitimo.

BOE taip pat pasidalino ir naujausiomis ekonomikos augimo prognozėmis. Prognozuojama, kad šiais metais Jungtinės Karalystės bendrasis vidaus produktas augs 7,25%, o 2022 metais augimo tempas turėtų sudaryti 6%. Gegužės mėnesio prognozėje, atitinkamai buvo skaičiuojami 7,25% ir 5,75% BVP augimo pokyčiai. BOE prognozuoja, kad metų pabaigoje infliacija pasieks piką, t.y 4% lygį. Gegužės mėnesį buvo prognozuojama, kad infliacijos augimo tempas bus pakilęs iki 2,5%.

Europos ekonominiai rodikliai

Su prognozėmis nežymiai prasilenkė paskelbti euro zonos valstybių mažmeninės prekybos rezultatai. Birželio mėnesį regiono mažmenininkų pardavimų apimtys, lyginant su geguže, augo 1,5%, nors buvo prognozuojamas 1,6% augimas. Lyginant su 2020 metų birželiu, mažmeninės prekybos apimtys euro zonos valstybėse išaugo 4,1%. Per metus didžiausią mažmeninės apyvartos šuolį fiksavo prekyba kuru transporto priemonėms. Jos apimtys išaugo 11,9%. Žinoma, tam daugiausiai įtakos padarė atlaisvinti karantino ribojimai, daugiau keliauti pradėję žmonės, didėjusios kuro kainos. Maisto, gėrimų, tabako produktų mažmeninės prekybos apimtys per tą patį laikotarpį kilo 1,4%. Sparčiausias metinis mažmeninės prekybos apimčių augimas tarp ES narių buvo fiksuotas Bulgarijoje (22,7%), Lietuvoje (15,3%), Slovėnijoje (12,8%). Vieninteliame Liuksemburge buvo registruotas nuosmukis (-3,2%).

Europos įmonės

Didžiausias Europos bankas HSBC, jog per pirmą šių metų pusmetį uždirbo daugiau nei dvigubai daugiau pelno nei per tą patį laikotarpį prieš metus. Jis sudarė 10,84 mlrd. USD. Analitikai prognozavo, kad banko pelnas per pirmus šių metų šešis mėnesius sieks 9,45 mlrd. USD. Bankas žinomas dėl aktyvios veiklos Azijos regione. Būtent Azijos rinkoje HSBC sugeneravo didžiausią pelno dalį, kuris siekė 6,93 mlrd. USD. Bendros pajamos, nors ir nežymiai pranoko lūkesčius, tačiau per metus sumažėjo 4,5% ir sudarė 25,55 mlrd. USD. Buvo prognozuojama, kad per pusmetį sugeneruoti pardavimai sieks 25,52 mlrd. USD. Sumetinta ataskaitinio laikotarpio banko nuosavo kapitalo grąža siekė 9,4%, o bendro valdomo turto apimtys – 1,7 trln. USD. HSBC vadovas N. Quinn atkreipė dėmesį į tai, jog bankas dirbo pelningai visuose regionuose. Dėl pelningo pusmečio bus išmokėti ir tarpiniai dividendai – 0,07 USD akcijai.

Antra pagal dydį pasaulyje alaus gamintoja Heineken taip pat paskelbė rezultatus. Heineiken, Tiger, Sol ir kitų prekės ženklų valdytoja per pirmą pusmetį sugeneravo 1,63 mlrd. EUR veiklos pelno. Tai 109,3% daugiau nei per pusmetį praėjusiais metais. grynas pelnas siekė 896 mln. EUR (net 320,3% prieaugis per metus). Bendri pusmečio pardavimai išaugo 14,1% iki 9,97 mlrd. EUR. Analitikai prognozavo, kad Heineken pusmečio pelnas sudarys 1,22 mlrd.. EUR. Heineken vadovas D. van den Brink teigė, jog kompanija yra patenkinta praėjusio pusmečio rezultatais, tačiau prognozuoja, bendri visų metų rezultatai dar bus prastesni nei buvo prieš pandemiją. Įtampos kelia situacija Vietname. Ši valstybė yra trečia didžiausia Heineken rinka. Kai kuriose Vietnamo regionuose vėl atnaujinti karantino ribojimai. Malaizijoje esant Heineken alaus darykla išlieka uždaryta, pardavimams Indonezijos rinkoje neigiamos įtakos turi sumažėjęs turizmo aktyvumas.

Stellantis paskelbė pirmo pusmečio rezultatus. Ketvirta didžiausia automobilių gamintoja pasaulyje per pirmus šešis metų mėnesius uždirbo 8,622 mlrd. EUR pelno prieš mokesčius ir palūkanas (EBIT), kai prieš metus per tą patį laikotarpį jis sudarė 752 mln. EUR. Remiantis Reuters apklausa, analitikai prognozavo, kad pusmečio EBIT sieks 5,938 mlrd. EUR. EBIT pelningumas siekė 11,4%. Š. Amerikos rinkoje jis išaugo iki rekordinių 16,1%. Praėjusio pusmečio pardavimai išaugo 51,67 mlrd. EUR prieš metus iki 75,31 mlrd. EUR. Grynas pelnas sudarė 5,94 mlrd. EUR. Stellantis vadovas C. Tavares atkreipė dėmesį į tai, jog kompanija padarė didžiulį progresą vystant elektromobilių gamybą. Pasak jo, Stellantis per ateinančius 24 mėnesius planuoja pristatyti 11 pilnai elektra varomų ir 10 plug-in tipo automobilių.

Rezultatais pasidalino ir Vokietijos automobilių gamintoja BMW Group. Bendrovė per antrą šių metų ketvirtį uždirbo 4,79 mlrd. EUR pelno, kai prieš metus per tą patį laikotarpį buvo dirbama nuostolingai. Nuostoliai tuomet sudarė 212 mln. EUR. Pakoreguotas pelnas, tenkantis vienai akcijai, siekė 7,23 EUR. Pajamos per metus išaugo 43,1%, t.y. nuo 19,97 mlrd. EUR iki 28,58 mlrd. EUR. Per ketvirtį BMW pristatė 702 441 automobilių. Tai 44,7% daugiau nei prieš metus, kai per ketvirtį pristatymų apimtys sudarė 485 464. BMW prekės ženklo automobilių pristatymų skaičius sudarė 617 667, MINI – 83 165, Roll-Ryce – 1 609. Visose pagrindinėse BMW rinkose buvo registruotas rezultatų šuolis. Europoje pristatymų apimtys per metus išaugo 75,2% (Vokietija – 45,7%), Amerikos regione – 82,7% (JAV – 88,5%), Azijos – 15,2% (Kinija – 11,7%). Elektromobilių pardavimų apimtys šoktelėjo 167%. BMW akcijos šiais metais yra pabrangusios 11,6%. BMW prognozuoja, kad likusi metų dalis rezutlatų prasme bus volatili dėl eilės rizikų – išaugusių žaliavų kainų, mikroprocesorių deficito, naujų Covid-19 atmaintų plitimo ir kt.

Pigo Vokietijos banko Commerzbank akcijos. Bankas paskelbė, jog praėjusį ketvirtį patyrė 527 mln. EUR nuostolių. Nuostolingai veiklai daug įtakos turėjo patirtos 511 mln. EUR siekiančios restruktūrizacijos išlaidos ir 200 mln. EUR vienkartinis nurašymas. Analitikai prognozavo, kad nuostoliai bus kiek mažesni ir sudarys 504 mln. EUR. Banko pajamos per metus sumažėjo 18,1% iki 1,86 mlrd. EUR. Tuo tarpu veiklos išlaidos išaugo nuo 1,53 mlrd. EUR iki 1,7 mlrd. EUR praėjusį ketvirtį. Commerzbank finansų vadovė B. Orlopp teigė, jog nepaisant nuostolingo ketvirčio, bankas turi užsibrėžęs tikslą šiais metais dirbti pelningai veiklos pelno atžvilgiu.

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. MC neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi MC nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. MC neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.