JAV

Praėjusią savaitę pagrindiniai JAV indeksai vėl atnaujino savo visų laikų aukštumas po praėjusios savaitės nuosmukio ir sugebėjo pademonstruoti didžiausius savaitinius prieaugius nuo balandžio mėnesio. Nepaisant nedidelio birželio vidurio kainų pokyčio, kurį paskatino susirūpinimas dėl galimo FED politikos pasikeitimo, finansų rinkose ar ekonomikos perspektyvose praėjusią savaitę didelių pokyčiu nebūtą.

Tuo tarpu J. Bidenas paskelbė, kad dvipartinė 10 senatorių grupė susitarė dėl maždaug 1 trilijono JAV dolerių vertės infrastruktūros išlaidų planavimo per ateinančius penkerius metus. Tačiau šis projektas dar nėra parengtas ir daugelis tikisi, kad jis susilauks kitų politikų kritikos ir pasipriešinimo.

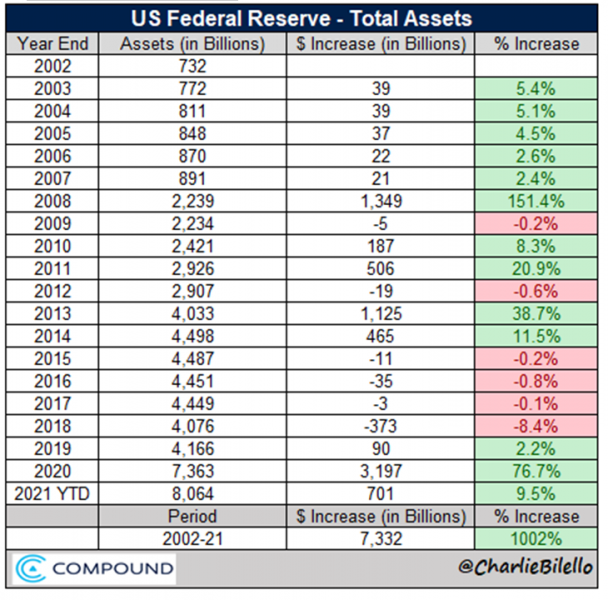

Compound Capital Advisors apžvelgė FED balanso ir S&P 500 indekso augimų skirtumus. Per beveik pilnus du pastaruosius dešimtmečius (2002 – 2021 m.) FED balanso augimas gerokai pralenkė pagrindinio JAV akcijų indekso S&P 500 prieaugį. Per nagrinėjamą laikotarpį FED balansas „išsipūtė“ net 1002%, o S&P 500 prieaugis sudarė 596%. Didžiausią šuolį FED padarė praėjusiais metais, kai dėl pandemijos į rinką įliejo didelį kiekį pinigų. Per 2020 metus FED balansas išaugo net 76,7% (3,19 trln. USD) iki 7,3 trln. USD. Tai beveik tokios pat apimtys, kaip per visą 2002 – 2019 m. laikotarpį kartų sudėjus (įskaitant balanso mažinimą).

Remiantis FactSet duomenimis, analitikai prognozuoja, kad į S&P 500 įtrauktų kompanijų pelnų augimas II ketvirtį sudarys 61,9%. Kovo 31 dieną buvo tikimasi, kad augimas sieks 52,2%. Geri I ketvirčio rezultatai ir bendrovių atnaujintos prognozės privertė analitikus koreguoti ir savo skaičiavimus. FactSet suskaičiavo ir kiek S&P 500 kompanijų ketvirčio rezultatų pristatymo metu naudojo terminą „infliacija“. Tokių kompanijų skaičius siekė net 197. Tai daugiausiai nuo bent 2010 metų (tuomet pradėti rinkti tokie duomenys).

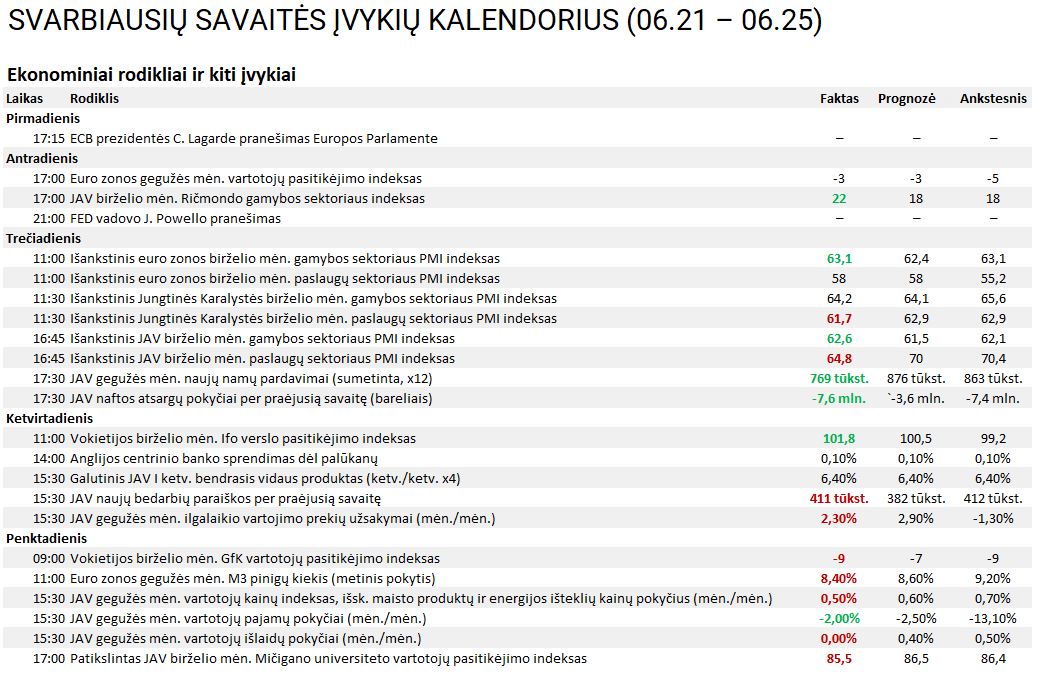

JAV ekonominiai rodikliai

Per pandemiją itin suaktyvėjusi JAV nekilnojamo turto rinka pastaruoju metu lėtėja. Paskelbta, jog gegužę šalyje naujų namų pardavimų apimtys, lyginant su balandžiu, krito 5,9% iki 769 tūkst. (sumetinta, padauginta iš 12). Buvo prognozuojama, kad pardavimai sudarys 864 tūkst. Gegužės mėnesį parduotų namų skaičius yra mažiausias šiais metais. Pirkėjų paklausą paveikė stipriai išaugusios tiek medžiagų, tiek pačių statybos darbų kainos. Stipriausias pardavimų nuosmukis buvo registruotas JAV pietuose, kur pardavimai traukėsi 14,5%. Nepaisant kritusių pardavimų, naujų namų kainos mediana JAV per metus išaugo nuo 317,1 tūkst. USD iki 374,4 tūkst. USD. Skaičiuojama, kad gegužę rinkoje buvo parduodama 330 tūkst. naujų namų. Tai 15 tūkst. daugiau nei balandį.

Paskelbtas JAV asmeninio vartojimo išlaidų indeksas (Personal consumption expenditures price index). Jo metinis augimas gegužę siekė 3,4%. Šis rodiklis FED yra labiau stebimas nei vartotojų kainų indeksas (CPI) priiminėjant sprendimus dėl monetarinės politikos, nors vartotojų kainų indeksas yra skelbiamas 10 d. ankščiau ir būna kaip indikacija ko galima tikėtis. Toks PCE metinis rodiklis yra didžiausias nuo 1992 metų lapkričio mėnesio. Lyginant su balandžiu, indekso reikšmė ūgtelėjo 0,5%. Tiesa, ekonomistai tikėjosi dar didesnio mėnesinio augimo, t.y. 0,6%. Didžiausią indekso prieaugio dalį sudarė energijos išteklių kainų pokyčiai, kurie išaugo net 27,4%, Tuo tarpu maisto produktų kainų augimas siekė 0,4%. Galime prisimint, jog prieš metus buvo itin stipriai smukusios naftos kainos daugiausiai dėl sumažėjusios paklausos. Praėjusių metų gegužės pradžioje WTI rūšies naftos kontrakto kaina siekė ir vos 10 USD už barelį, o balandį netgi buvo tapusi neigiama. Gegužės pabaigoje prieš metus kaina atšoko virš 30 USD, tačiau vis tiek buvo gerokai mažesnė nei siekia šiuo metu. Ateities sandorių biržoje rugpjūčio mėnesio WTI naftos kontrakto kaina siekia netoli 74 USD už barelį.

JAV Įmonės

Stipriau brangsta paukštienos perdirbimo gamintojos Sanderson Farms akcijos, kurių kaina pasiekė aukščiausią lygį bendrovės veiklos istorijoje. Wall Street Journal vakar vakare paskelbė, jog bendrovė vertina galimą pardavimo sandorį. Paskelbta, jog Sanderson pasamdė investicinės bankininkystės kompaniją Centerview Partner dėl pagalvos pritraukiant potencialius pirkėjus. Sanderson Farms yra trečia didžiausia maisto produktų perdirbėja JAV rinkoje, kur dominuoja bendrovė Tyson Foods. Kaip potenciali pirkėja įvardinta kompanija Continental Grain. Jeigu sandoris įvyktų, bendros naujos kompanijos paukštienos perdirbimo apimtys sudarytų 15% visos JAV rinkos. Kompanija po įsigijimo nežymiai atsiliktų nuo Piligrim’s Pride, kuri užima 16% šios rinkos dalį. Paukštienos perdirbimo rinkoje situacija JAV pastaruoju metu tapo pakankamai įtempta. Kompanijos sunkiai randa naujų darbuotojų, taip pat stipriai atsigavo ir paklausa. Praėjusią savaitę vištienos sparnelių vidutinė kaina šalyje siekė 2,72 USD už svarą . Tai beveik 20% daugiau nei prieš metus. Sanderson Farms akcijos šiais metais pabrango apie 39%. Kompanijos rinkos kapitalizacija sudaro apie 4 mlrd. USD.

Rezultatai pasidalino vandenilio kuro baterijų technologijų gamintoja Plug Power. Praėjęs ketvirtis, kuris baigėsi kovo 31 d., kompanijai dar buvo nuostolingas. Nuostoliai sudarė 60,75 mln. USD arba 0,12 USD akcijai. Prieš metus per tą patį ketvirtį nuostoliai siekę 37,45 mln. USD. Analitikai prognozavo, kad nuostoliai sudarys 0,08 USD. Stipriai šoktelėjo pardavimai, kurie per metus išaugo 76,3% iki 71,96 mln. USD. Buvo tikimasi, kad ketvirčio pajamos sieks 71,50 mln. USD.

PLUG. Šaltinis: finviz.com

Praėjusio ketvirčio ir pasibaigusių finansinių metų rezultatais pasidalino sportinių prekių gamintoja Nike. Bendrovė per paskutinį ketvirtį (baigėsi gegužės 31 d.) sugeneravo 12,34 mlrd. USD siekiančius pardavimus ir uždirbo 1,5 mlrd. USD pelno arba 0,93 USD pelno akcijai. Remiantis Refinitiv duomenimis, analitikai tikėjosi, kad ketvirčio pajamos sieks 11,01 mlrd. USD, o pelnas akcijai – 0,51 USD. Prieš metus tas pats ketvirtis buvo nuostolingas, tuomet patirti nuostoliai sudarė 790 mln. USD. Didžiausioje Nike rinkoje, t.y. Š. Amerikos regione pardavimai per metus beveik padvigubėjo ir sudarė 5,38 mlrd. USD. Prieš metus Nike ir kitiems mažmenininkams stiprokai smogė pandemija. Lyginant su ketvirčiu prieš du metus, pardavimai išaugo 29%. Kinijoje Nike sugeneruotos pajamos sudarė 1,93 mlrd. USD. Tai tik 17% daugiau nei prieš metus. Nors šios šalies rinks tarp visų Nike rinkų dažniausiai išsiskiria savo augimu, tačiau pastaruoju metu bendrovės įvaizdis, kartu ir su kitų Vakarų gamintojų prekės ženklų įvaizdžiu, smuko. Dalis vietinių vartotojų ragino apskritai boikotuoti tiek Nike, tiek kitus prekės ženklus, taip siekiant atkreipti dėmesį į viešumoje pasirodžiusius įtarimus dėl priverstinio darbo Nike ir kitų gamintojų gamyklose Xinjiang regione.

[simple_subscribe_form]

Europa

Europos centrinio banko prezidentė Christine Lagarde Europos Parlamento komitetui pagrindinė žinutė buvo, kad svarbu per anksti nenutraukti paramos. Ji teigė, kad euro zonos ekonomikos perspektyvos gerėja, o antroje metų pusėje tikimasi, kad ekonominė veikla stipriai pagerės. C. Lagarde neaplenkė ir kylančios infliacijos temos minėdama, kad 2022 metų ji turėtų trauktis, nes tai tik laikinas kainų augimas išprovokuotas pandemijos ir iki galo neatsistačiusių tiekimo linijų pasekmė.

Tuo tarpu Anglijos centrinis bankas (BOE) nusprendė nekeisti bazinių palūkanų. Jos lieka 0,10% lygyje. Nuspręsti ir toliau tęsti turto supirkimo programą, kurios apimtys sudaro 895 mlrd. GBP. Buvo atnaujintos ekonominiai infliacijos augimo duomenys. Pasak BOE, Didžiosios Britanijos ekonomika jau pasiekė 97,5% prieš Covid-19 buvusį dydį. Prognozuojama, kad infliacija šalyje per artimiausius mėnesius pakils iki 3%, tiesa, toks kainų augimas, tikimasi, jog bus laikinas ir kiek vėliau kris žemyn, link tikslinės 2% ribos. Rinkos dalyviai tikėjosi kitokios situacijos, t. y. panašios kaip praėjusią savaitė pristatė FED – palūkanos bus keičiamos greičiau nei buvo tikėtasi ir artimiausiu metu bus kalbama apie obligacijų supirkimo programos mažinimą.

Europos ekonominiai rodikliai

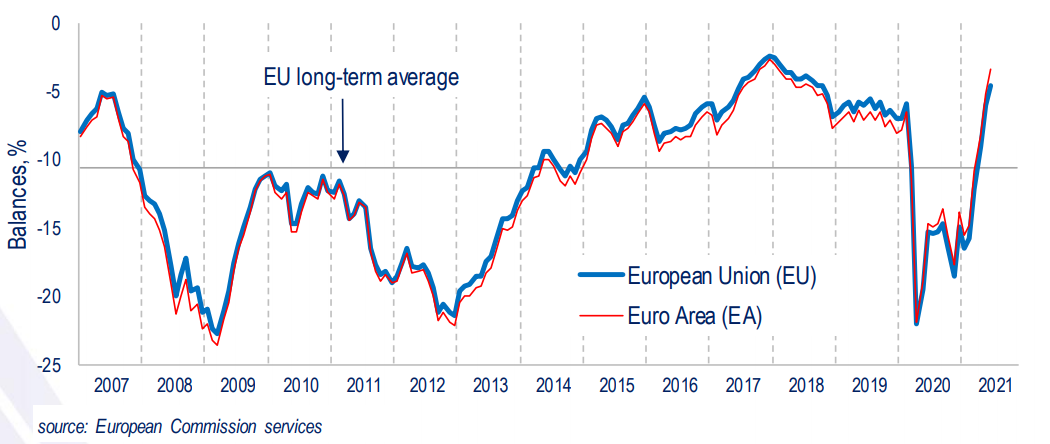

Euro zonos vartotojų pasitikėjimo indikatorius šį mėnesį, lyginant su geguže, ūgtelėjo 1,8 punkto ir siekė -3,3. Vartotojų nuotaikos gerėjo dėl ekonomikos atlaisvinimo ir Covid-19 vakcinavimo tempo. Indekso reikšmė šį mėnesį gerokai aukštesnė nei per pandemiją. Vartotojų nuotaikos – geriausios nuo 2018 metų.

Euro zonos verslo aktyvumo augimas šį mėnesį buvo sparčiausias per pastaruosius 15 metų. Šiandien IHS Markit pasidalino ir šio regiono birželio regiono paslaugų ir gamybos sektorių PMI indeksų pokyčiais. Remiantis išankstiniais duomenimis, paslaugų sektoriaus PMI indekso reikšmė šį mėnesį pasiekė 41-o mėnesio aukštumas (58 punkto), o gamybos sektoriaus – 2 mėnesių aukštumas (62,4 punkto). Bendro sudėtinio abiejų PMI indekso Composite Index reikšmė šį mėnesį ūgtelėjo iki 59,2 punktų nuo 57,1 punkto gegužę ir pasiekė 180 mėnesių aukštumas. Ekonomika regione birželį ir toliau vis labiau atsiveria Kartu su išaugusiu paslaugų paklausa, fiksuojamas ir beprecedentis kainų augimas. Įmonių įdarbinimo apimtys šį mėnesį yra sparčiausios per paskutinius tris metus, tačiau ir toliau daugelis darbdavių skundžiasi darbuotojų trūkumu.

Europos įmonės

Brangsta Jungtinės Karalystės nekilnojamo turto valdytojų Land Securities ir British Land Company. JAV banko J. P. Morgan Chase analitikai pagerino rekomendacijas šių kompanijų akcijų atžvilgiu iš „neutrali“ į „pralenks rinką“. British Land tikslinė akcijos kaina pakelta nuo 5,5 GBP iki 6 GBP, o Land Securities nuo 8 GBP iki 8,5 GBP. Pasak banko analitikų, Jungtinės Karalystės komercinio nekilnojamo turto rinka, t. y. prekybos centrai ir kt. atsigauna, o British Land valdomo turto vertė turėtų augti. British Land po daugiau nei dešimtmečio planavimo šiais metais planuoja pradėti didžiulį projektą Canada Water. Land Securities akcijos atrodo nepelnytai neįvertintos, lyginant su kitų panašia veikla užsiimančių bendrovių akcijų atžvilgiu. Per paskutinis šešis mėnesius Londone esančių biurų valdytojų akcijos vidutiniškai brango po 16,6%, o Europos net – 29,7%. Tuo tarpu Land Securities akcijų kaina beveik nepasikeitė.

Žaliavos ir valiutos

Bitkoino kaina toliau koregavosi ir vienu momentu buvo žemiau simbolinės 30 tūkst. USD ribos. Tam įtakos turėjo tebesitęsianti kova Kinijos su kriptovaliutomis. Sichuan provincijoje buvo uždrausta kriptovaliutų kasyba, didžiausioms bitkoino kasykloms įsakyta nutraukti veiklą. Remiantis CNBC duomenimis, didžiausi šio regiono bitkoino ir kritovaliutų kasėjai jau perkelinėje įranga į JAV. Vakar Kinijos centrinis bankas paragino didžiausias šalies finansų institucijas, tarp jų ir Alibaba valdomą mokėjimų kompaniją Alipay, neteikti paslaugų klientams, kurie turi sasąjų su kriptovaliutomis.

Pasirodžiusios žinios, kad Rusija ir kitos OPEC+ formato šalys ketina didinti naftos gavybą, didesnio atgarsio rinkoje nesusilaukė. Atvirkščiai, nafta toliau brango. Paskutinį kartą tokios kainos rinkoje buvo matytos 2018 metų liepos mėnesį. Paskelbta, jog JAV naftos atsargų apimtys praėjusią savaitę traukėsi 7,6 mln. barelių. Tai jau penkta savaitė iš eilės, kai fiksuojamas atsargų mažėjimas. Rugpjūčio kontrakto kaina nuo metų pradžios šoktelėjo jau daugiau nei 50%. Kainos augimui daugiausiai įtakos turi ir toliau atsigaunanti žaliavos paklausa – prasidėjo atostogų metas, žmonės linkę daugiau keliauti. Dar balandį buvo skaičiuojama, jog per likusį šių metų pusmetį pasaulinė naftos paklausa išaugs daugiau nei 5,2 mln. b. p. d. Tai rekordinis paklausos šuolis per tokį trumpą laiką. Pagal analitikų skelbiamus duomenis naftos suvartojimo apimtys jau šių metų paskutinį ketvirtį turėtų pasiekti prieš pandeminius lygis ir kitais metais viršyti 2019 m. paklausą, kuri buvo didžiausia pasaulio istorijoje.