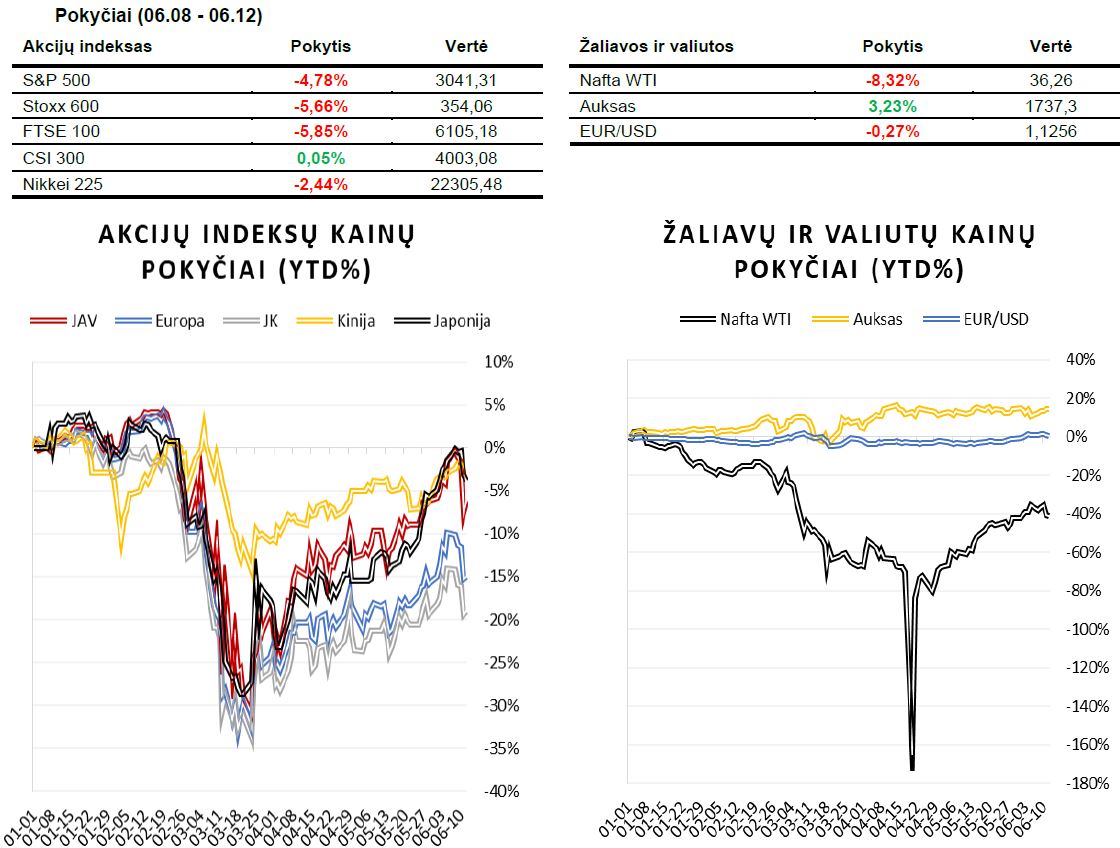

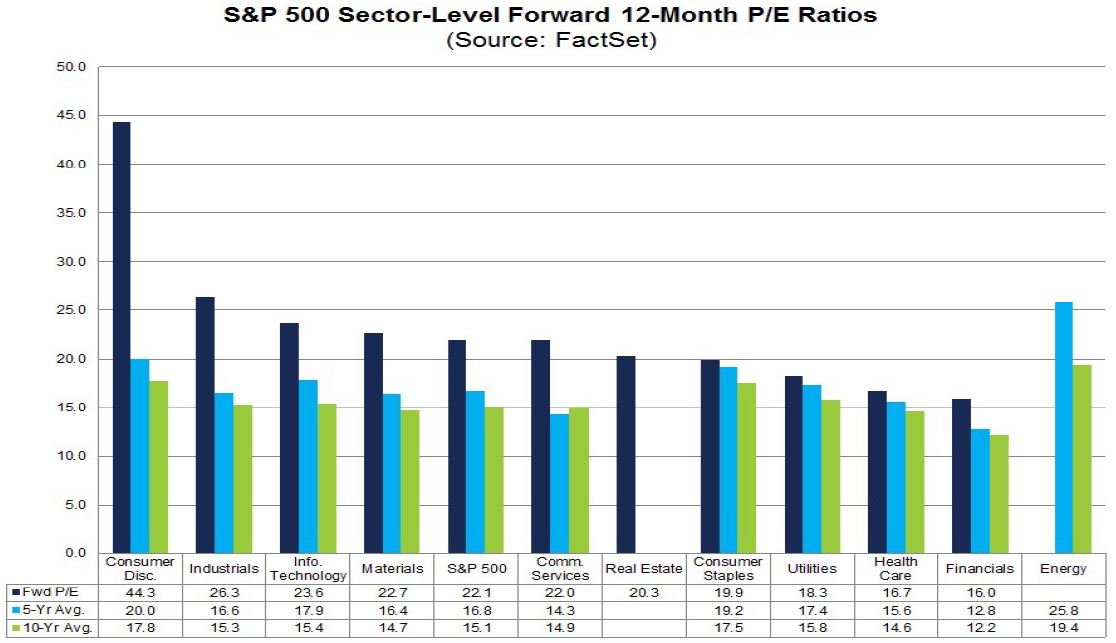

Praėjusio ketvirčio rezultatus pranešė beveik visos į pagrindinį JAV akcijų indeksą S&P 500 įtrauktos bendrovės. 63% bendrovių pelnai pranoko lūkesčius, 56% – pajamos. Tai mažiausias procentas nuo 2012 metų. Analitikai prognozuoja, kad indekso bendrovių pelnai per II ketvirtį bus mažesni 43,3%, nors dar kovo 31 d. buvo tikimąsi tik 13,5% mažėjimo (šiuo metu I ketvirčio indekso bendrovių pelnai yra mažesni 14,9%). Paskutinį kartą didesnis nuosmukis buvo fiksuotas 2008 metų IV ketvirtį, kai pelnai krito 69,1%. Didžiausias kovo 31 d. ir dabartinės II ketv. pelnų prognozės neatitkimas pastebimas vartojimo prekių ir paslaugų (Consumer Discretionary) sektoriuje.

Šiuo metu P/E rodiklis vartojimo prekių ir paslaugų (Consumer Discretionary) sektorius yra labiausiai nutolęs nuo 5 metų (P/E 20) ir 10 (P/E 17,8) metų vidurkių (dabar P/E 44,3). Tai indikuoja šio sektoriaus pervertintas įmonių akcijų kainas pagal tiek kiek jos sugeneruoja pelno.

Plačiau apie kiekvieną S&P 500 indekso P/E rodiklį pagal sektorių matysite apačioje.

JAV

Savaitės pradžioje daug rinkos dalyvių dėmesio sulaukė naujienos apie galimą farmacijos kompanijų Gilead Sciences ir AstraZeneca susijungimą. Pasak Bloomberg, Jungtinės Karalystės bendrovė AstraZeneca pateikė preliminarų pasiūlymą dėl susijungimo. Tiesa, kompanijos pranešė, kad oficialios derybos kol kas nevyksta. Visgi, tai būtų didžiausias sveikatos apsaugos sektoriaus bendrovių susijungimas per istoriją. Penktadienį pasibaigus prekybai Gilead Sciences rinkos kapitalizacija siekė 96,24 mlrd. USD, o AstraZeneca – 141,33 mlrd. USD.

Dar antradienį buvo manoma, kad ekonomikos atsigavimas galimai bus daug greitesnis nei prognozuoja didžioji dalis ekonomistų. Tokią prielaidą galime daryti atsižvelgę į pastarųjų mėnesių atšokimą, nors, žinoma, akcijų rinkų ir realios ekonomikos keliai retkarčiais išsiskiria.

Dabartinį akcijų ralį praleido nemažai legendinių investuotojų, kuriems atrodo, kad akcijos šiuo metu yra pervertintos. Vienas iš tokių investuotojų – Stanley Druckenmilleris, kuris 1992 metais kartu su kitu garsu investicinių fondų valdytojų G. Sorosu, parklupdė Anglijos centrinį banką parduodami svarą ir tikėdamiesi jo kritimo. Pasak S. Druckenmillerio, jo portfelio prieaugis per šį laikotarpį nuo kovo mėnesio žemumų siekė vos 3%, o akcijų rizikos ir pelno santykis šiuo metu yra prasčiausias per jo karjerą. Visgi tokia didelė FED pagalbą ekonomikai rinkas priverčia žaliuoti.

Nasdaq 100 indeksas antradienį jau buvo pilnai atsistatęs ir net peržengė preš tai buvusias aukštumas. Tam didžiausią įtaką tądien brangusios Apple akcijos – paskelbė, kad gaminamuose kompiuteriuose diegti savo pačios pagamintus procesorius (vietoj anskčiau naudotų „Intel“).

Trečiadienį buvo paskelbti gegužės mėnesio JAV infliacijos duomenys. Šalies vartotojų kainų indeksas, lyginant su balandžio mėnesio, sumenko dar 0,1%. Balandį kainos, lyginant su kovu, krito 0,8%.

Tuo tarpu FED nekeitė palūkanų normos, kurios liko liko 0 – 0,25% rėžyje. J. Powell‘as pareiškė, kad koronaviruso pasekmės gali būti ir ilgalaikės, tačiau FED yra pasirengęs palaikyti ir prireikus net padidinti turto supirkimo programą. Taip pat, prognozuoja, kad šiais metais JAV ekonomika trauksis 6,5%, o nedarbo lygis sieks 9,3%. Federalinio atvirosios rinkos komiteto narių prognozės rodo, kad nulinė bazinė palūkanų norma turėtų išlikti bent iki 2022 m.

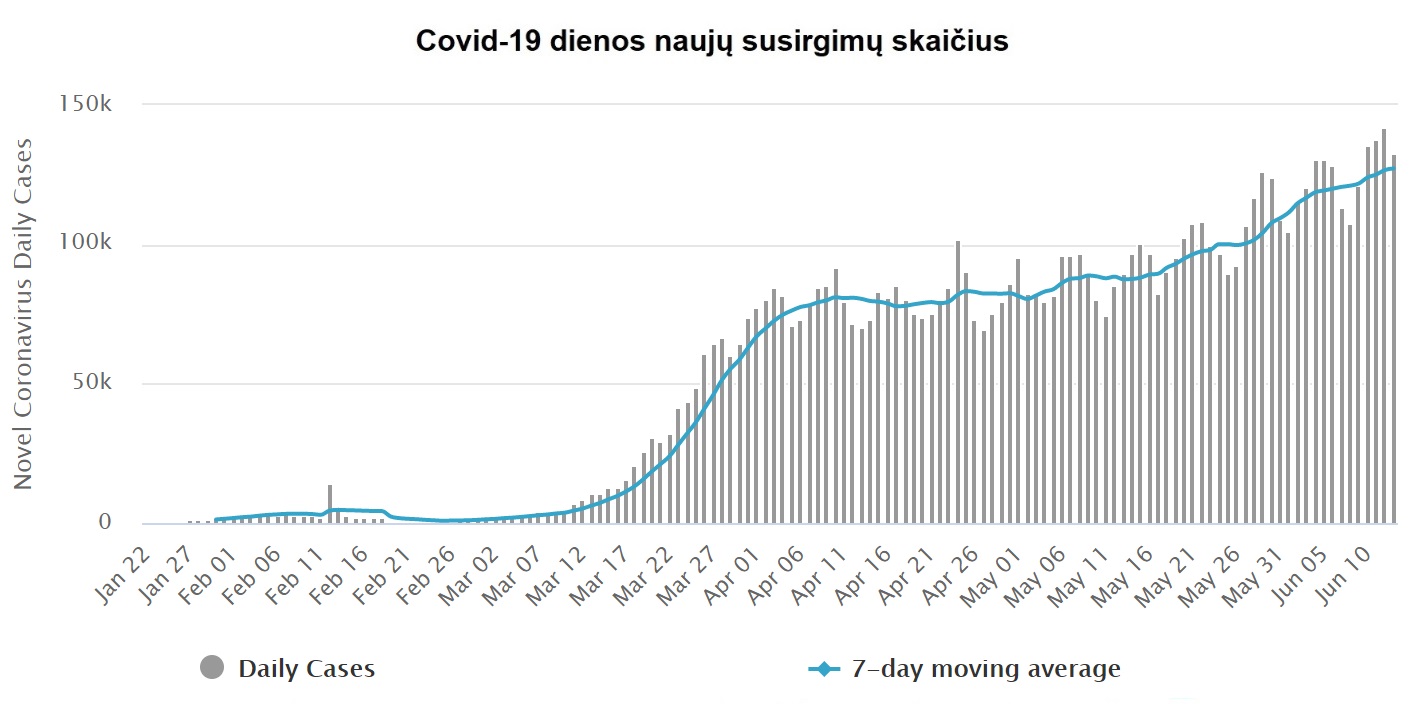

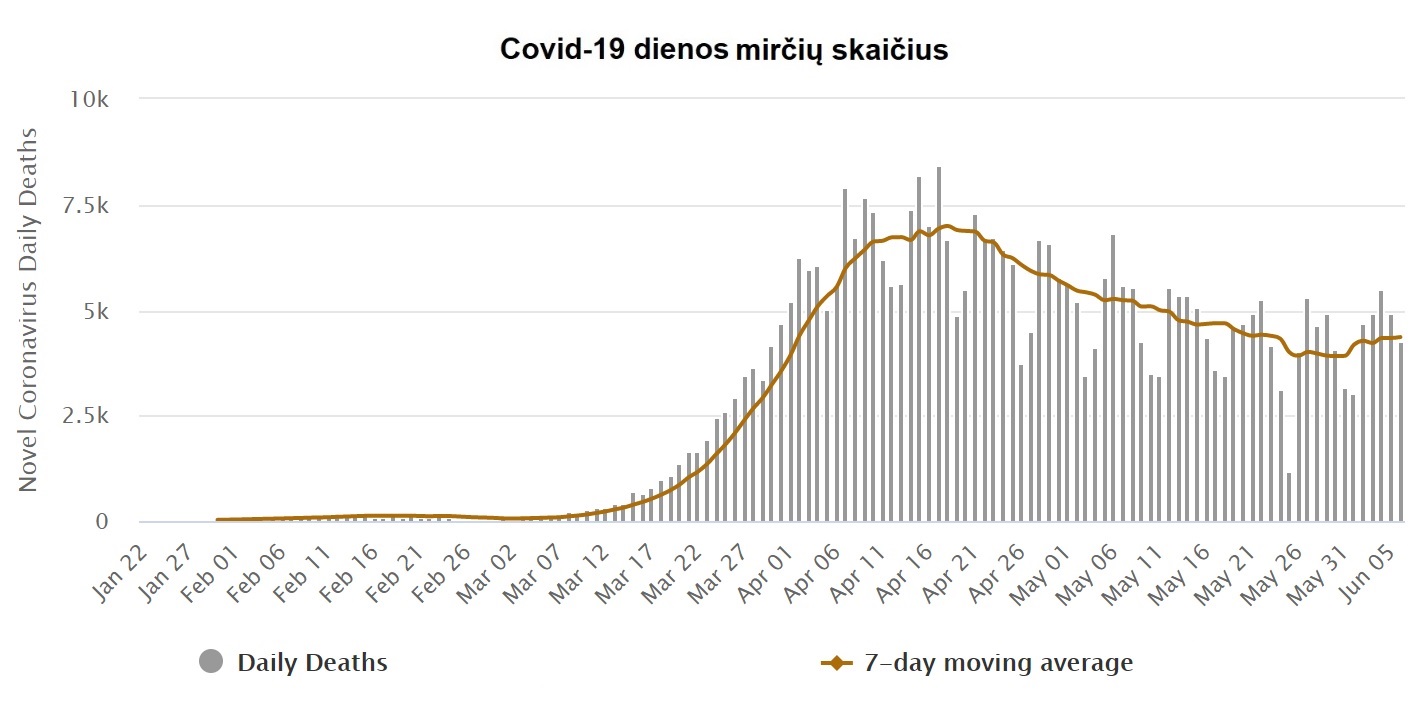

Ketvirtadienį investuotojai fiksavo pelnus – pagrindiniai indeksai krito apie 5% (vienos dienos didžiausi neigiami pokyčiai nuo kovo 16 d.). Investuotojai nusprendė fiksuoti pelnus dėl padidėjusio koronaviruso susirgimų skaičiaus, nors ir JAV iždo sekretorius S. Mnuchin pareiškė, kad griežto ribojimo priemonės neturėtų būti įvestos net jei būtų pakartotiniam ligos protrūkis. JAV užsikrėtusių Covid-19 skaičius perkopė 2 mln. Skaičiuojama daugiau nei 112 tūkst. viruso sukeltų mirčių. Bendras pasaulio užsikrėtimų skaičius išaugo iki 7,9 mln.

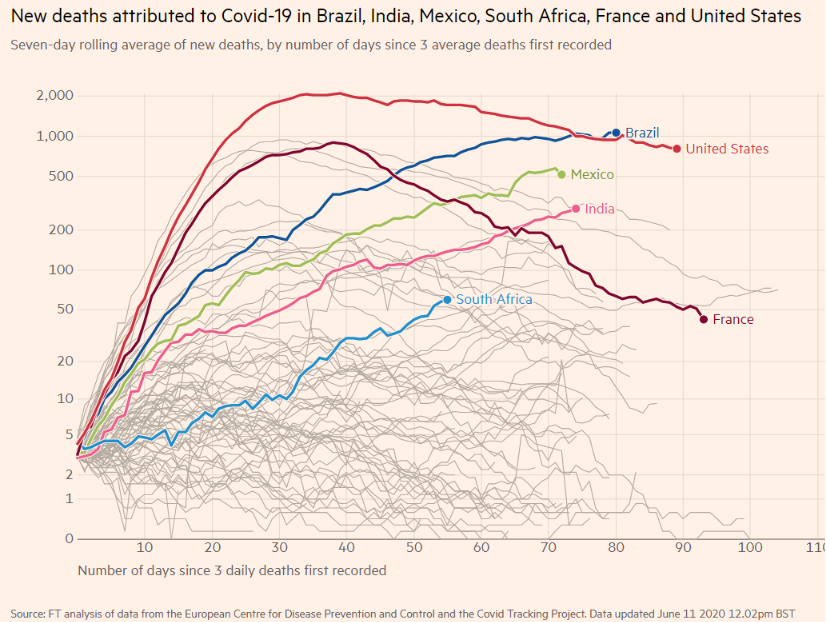

Šiuo metu didelis dėmesys skiriamas neišsivysčiusių šalių susirgimo skaičiaus stebėjimui. Manoma, kad nesuvaldžius koronaviruso bangos tokiose valstybėse kaip Brazilija, Meksika, Indija ar visoje pietų Afrikoje ši persiduotu ir įsivysčiusias šalis. Minėtų šalių ligoninės jau skundžiasi per greitu pacientų antplūdžiu ir nesugebėjimų visais pasirūpinti.

Praėjusią savaitę JAV naujų bedarbių paraiškų skaičius siekė 1,54 mln. Tai kiek mažiau nei prognozavo analitikai. Naujų bedarbių toliau mažėja. Savaitę prieš paraiškų skaičius sudarė 1,89 mln. Lūkesčius pranoko gamintojų kainų indeksas. Jo reikšmė gegužės mėnesį, lyginant su balandžiu, ūgtelėjo 0,4%, nors buvo prognozuotas 0,1% sieksiantis augimas.

Penktadienį Tarptautinio Valiutos Fondo vyr. ekonomistė G. Gopinath paminėjo, kad pasaulio ekonomikos atsigavimas yra lėtesnis nei buvo tikėtasi. Birželio 24 dieną TVF išplatins atnaujintas ekonomikos augimo prognozes, kuruos tikėtina bus ženkliai prastesnės nei skelbtos anksčiau.

Paskutinę savaitės dieną išsiskyrė ir daugiau nei 70% pabrangusios bankrutuojančios automobilių nuomos kompanijos Hertz akcijos. Skelbiama, jog kompanija planuoja papildomai išleisti 1 mlrd. USD vertės akcijų. Bendrovė, kuri gegužės 22 dieną pateikė bankroto bylą, šiuo metu siekia iš teismo gauti leidimą išplatinti dar 246,78 mln. akcijų. Bendrovė grindžia tokį prašymą situacija su kompanijos akcijomis rinkoje. Nuo bankroto paskelbimo, akcijos kaina padidėjo daugiau nei 10 kartų. Pasak Hertz, gautas kapitalas būtų naudojamas bendriems apyvartinio kapitalo didinimo tikslams. Tiesa, naujieji investuotojai galutinio bankroto atveju galėtų likti tuščiomis. Kai kurių analitikų vertinimu, Hertz akcijos tokio susidomėjimo daugiausiai sulaukė iš smulkiųjų mažmeninių investuotojų, kurie naudoja tokias prekybos platformas kaip Robinhood ir kt. Skaičiuojama, kad nuo tada, kai bendrovė pateikė dokumentus dėl bankroto procedūros, Robinhood vartotojų, kurių investiciniuose portfeliuose yra Hertz akcijos, padidėjo nuo 45 tūkst. iki 160 tūkst.

Europa

Pagrindiniai Europos indeksai šią savaitę užbaigė truputėli didesniu kainų mažėjimų nei JAV. Priežastys tos pačios – baiminamasi antros koronaviruso bangos. Nuosmūkis indikuoja apie pastarųjų mėnesių akcijų ralio kokybę, įvertinant tai, jog itin padaugėjo naujų patirties neturinčių mažmeninių investuotojų, kai profesionalūs, instituciniai investuotojai labiau laikėsi nuošalyje. Didesnis nuosmukis jaučiamas tarp mažiau žinomų vardų bendrovių akcijų.

Savaitė prasidėjo prastesniais Vokietijos ekonomikos duomenimis nei tikėtasi. Pramonės produkcijos apimtys balandžio mėnesį, lyginant su kovu, sumenko 17,9%. Ekonomistai prognozavo 16% sieksiantį kritimą. Lyginant su tuo pačiu laikotarpiu prieš metus, kritimas siekė net 25,3%. Tai daugiausiai nuo 1991 metų sausio, kai duomenys buvo pradėti rinkti.

ECB vadovė Christine Lagarde patikino, kad dar kovo mėn. ECB ėmėsi skatinimo priemonių, kad būtų pašalinta COVID-19 pandemijos keliama rizika ir kad šios priemonės išliks kol bus grįžimą prie 2% infliacijos tikslo.

Visgi antradienį kiek labiau džiugino investuotojus – euro zonos I ketv. bendrasis vidaus produktas, lyginant su praėjusių metų paskutiniu ketvirčiu, krito 3,6%. Buvo prognozuojamas 3,8% sieksiantis nuosmukis. Lyginant su tuo pačiu 2019 metų ketvirčiu, ekonomika traukėsi 3,1%. Tai stipriausiai kritimas nuo 2009 metų IV ketvirčio, kai ekonomika traukėsi 4,5%.

Drastiškai traukėsi Vokietijos prekybos balanso apimtys. Šalies eksporto apimtys balandį siekė 75,7 mlrd. EUR. Tai 31,1% mažiau nei prieš metus. Importas mažėjo 21,6% iki 72,2 mlrd. EUR. Prekybos balanso perviršis sudarė 3,5 mlrd. EUR. Tai gerokai mažiau nei prognozuota. Buvo tikimasi 11,9 mlrd.. EUR. Kovo mėnesį perviršis sudarė 12,8 mlrd. EUR. Atitinkamus duomenis paskelbė ir Prancūzija. Balandį šalies prekybos deficitas ūgtelėjo drastiškai iki 5 mlrd. EUR. Kovo mėnesį deficitas siekė 3,2 mlrd. EUR. Šalies eksporto apimtys traukėsi labiau nei importo.

Makroekonominių rodiklių fronte – Prancūzijos pramonės produkcijos duomenys. Šalies produkcijos apimtys balandžio mėnesį, lyginant su kovu, stipriai sumenko. Nuosmukis siekė 20,1% ir beveik atitiko prognozes. Verta atkreipti dėmesį, kad kritimas skaičiuojamas, lyginant apimtis su kovo mėnesiu. Kovo mėnesio produkcijos apimtys, lyginant su vasariu, sumenko 16,2%, tad įvertinus abiejų mėnesio bendrą rezultatą, situacija sektoriuje išties prasta. Visgi tikimasi prošvaisčių iš gegužės mėnesio duomenų.

Rezultatus pranešė Ispanijos mados industrijos gigantė Inditex, kuri valdo tokius prekės ženklus kaip Zara, Massimo Dutti ir kt. Bendrovė per praėjusį ketvirtį patyrė 409 mln. EUR nuostolių, kai pernai per tą patį laikotarpį uždirbo 736 mln. EUR pelno. Analitikai prognozavo 161 mln. EUR sieksiančius nuostolius. Pajamos krito nuo 5,93 mlrd. EUR praėjusių metų ketvirtį iki 3,3 mlrd. EUR šių metų ketvirtį. Pasak Inditex, nuostoliai išaugo dėl 308 mln. EUR skirtų parduotuvių optimizavimo programai vykdyti. Kompanija šiais ir kitais metais planuoja uždaryti iki 1200 fizinių parduotuvių.

Ketvirtadienį Italijoje buvo paskelbti pramonės produkcijos duomenys. Produkcijos apimtys balandžio mėnesį, lyginant su kovu, krito 19,1%. Ekonomistai laukė 24% siekiančio nuosmukio.

Vokietijos oro skrydžių kompanija Lufthansa pranešė, jog atleis 22 tūkst. darbuotojų. Taip pat, kad veiklą vykdys su 100 mažiau lėktuvų nei prieš viruso sukeltą krizę. Lufthansa visame pasaulyje dirba daugiau nei 135 tūkst. žmonių. Maisto pristatymo paslaugas teikiantis bendrovė Just Eat pranešė, jog įsigys atitinkamas paslaugas JAV teikiančią bendrovę Grubhub. Sandoris vertinamas 7,3 mlrd. USD.

Penktadienį Jungtinės Karalystės ekonomika balandžio mėnesį, lyginant su kovu, traukėsi net 20,4%. Ekonomistai prognozavo 18,6% kritimą. Kovo mėnesį, lyginant su vasariu, bendrasis vidaus produktas krito 5,8%. Jungtinė Karalystė viena iš nedaugelio kiekvieną mėnesį skelbia oficialų šalies bendrojo vidaus produkto pokytį. Itin stipriai smuko šalies gamybos apimtys. Balandį, lyginant su kovo mėnesiu, gamyba Jungtinėje Karalystėje traukėsi net 24,3%. Tai istoriškai daug. Buvo prognozuojamas 15% sieksiantis nuosmukis. Eurostat paskelbė Europos pramonės produkcijos duomenis. Euro zonoje balandį pramonės produkcijos apimtys traukėsi 17,1%. Tai kiek geriau nei prognozuota. Buvo laukiama 19% sieksiančio nuosmukio. Lyginant su tuo pačiu laikotarpiu prieš metus, produkcijos apimtys krito 28%. Didžiausias metinis neigiamas pokytis buvo fiksuotas Liuksemburge (-43,9%), Italijoje (-42,5%) ir Slovakijoje (-42,0%). Vienintelėje Airijoje fiksuotas augimas (+5,5%).

Kitos rinkos

OPEC+ susitarė pratęsti naftos gavybos ribojimus dar mėnesiui po 9,7 mln. barelių per dieną. Sutarta, kad tos valstybės, kurios nesugebės įgyvendinti įsipareigojimų, turės labiau apriboti gavybą ateityje.

Tuo tarpu, trečiadienį paskelbtas JAV naftos atsargų padidėjimas 5,7 mln. barelių per savaitę, nors buvo tikimąsi 1,8 mln. barelių mažėjimo. Dėl šios priežasties naftos kainos kiek koregavosi. Savaitės eigoje nebeatsistatė ir užbaigė su -8,32 proc. kritimu.

Gamtinių dujų kainos taip pat šią savaitę smuko. Tarptautinė Energetikos Agentūra prognozuoja, kad pasaulinė gamtinių dujų rinkos paklausa šiais metais kris 4%. Skaičiuojama, kad metinis vidutinis paklausos augimas iki 2025 metų sudarys tik 1,5%, kuomet ankstesnė prognozėse buvo kalbama apie 1,8%. Tam įtakos turi besikeičiantis klimatas, auganti temperatūra, taip pat lėtėjantis ekonomikos augimas, ypatingai Kinijoje. Europoje gamtinių dujų paklausa per pirmus penkis šių mėnesius, lyginant su tuo pačiu laikotarpiu praėjusiais metais, yra kritusi 7%.

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. MC neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi MC nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. MC neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.