JAV

Praėjusią savaitę investuotojų akiratyje išliko įmonių skelbiami rezultatai. I ketvirčio rezultatus jau buvo pranešę 25% S&P 500 bendrovių. Iš jų, 84% kompanijų pelno akcijai (EPS) rezultatai pranoko analitikų lūkesčius. Tai daugiau nei pastarųjų 5-ių metų vidurkis (74%). Taip pat, kol kas vidutinis pelnų augimas, lyginant su tuo pačiu ketvirčiu praėjusiais metais, siekia 30,2%. Jeigu šis rezultatas nesikeistų, tai būtų didžiausias metinis pelnų augimas nuo 2010 metų III ketvirčio, kai buvo fiksuotas net 34% prieaugis.

Taip pat, investuotojai nenuleidžia akių ir dėl vakcinavimo progreso, kuris JAV toliau didėja. Per dieną sunaudojamų vakcinų dozių skaičius laikosi aukščiau 3 mln. Tai tęsiasi jau dvi savaites iš eilės. Remiantis Centers for Disease Control and Prevention duomenimis, apie 40% amerikiečių jau sulaukė bent vienos vakcinos dozės. Tarp jų 1 iš 4 yra pilnai vakcinuoti.

Labiausiai naudojamos vakcinos išlieka Pfizer ir Moderna.

J. Bidenas paskelbė, jog buvo pasiektas JAV prezidento administracijos išsikeltas tikslas per pirmą 100 administracijos darbo dienų panaudoti 200 mln. vakcinos dozių. Kaip jau rašėme, JAV pastarąsias dvi savaites per dieną vidutiniškai administruoja daugiau nei 3 mln. vakcinos dozių. Pirminis prezidento tikslas, t. y. 100 mln. dozių per dieną, kuris dėl per didelio konservatyvumo buvo itin kritikuojamas, buvo pasiektas per 58 dienas. Pasak JAV prezidento, bent vieną vakcinos dozę jau gavo pusė suaugusių JAV piliečių ir 80% senyvo amžiaus šalies gyventojų.

Taip pat buvo prakalbta apie J. Bideno planuojamus didesnius mokesčius. Bloomberg News ir kitos žiniasklaidos priemonės pranešė, jog prezidento administracija turi planų padidinti kapitalo vertės prieaugio apmokestinimą nuo dabartinio galiojančio tarifo, t.y. 20% iki 39,6%. Naujasis tarifas galiotų investuotojams, kurių uždarbis iš kapitalo vertės prieaugio per metus siektų daugiau nei 1 mln. USD. Tiesa, tokie sprendimai rinkos dalyvių neturėtų itin stebinti. Apie mokesčių didinimo planus buvo daug kalbama J. Bideno rinkiminės kampanijos metu. Visgi, dėl galimo mokesčių padidinimo didesnis išsipardavimas gali būti matomas tarp labiausiai per metus pabrangusių akcijų. Paskutinį kartą šie mokesčiai JAV buvo pakelti 2013 metais. Pasak Goldman Sachs, tuomet turtingiausi namų ūkiai sumažino nuosavybės vertybiniuose popieriuose laikomą turtą 1%. Remiantis Federal Reserve duomenimis, 1% turtingiausių JAV namų ūkių priklausė 17,79 trln. USD vertės akcijų ir investicinių fondų vienetų. Tai reikštų, jog 1% turto mažinimas sudarytų 178 mlrd. USD kapitalo ištekėjimą iš akcijų rinkų.

JAV ekonominiai rodikliai

paskelbta, jog praėjusią savaitę šalyje buvo registruota mažiausiai naujų bedarbių paraiškų nuo pačios pandemijos pradžios. Dėl nedarbo išmokų per savaitę kreipėsi 547 tūkst. amerikiečių. Ekonomistai prognozavo, kad rodiklis sieks 607 tūkst. Nors, lyginant su prieš pandeminiais duomenimis, sulaukiamų naujų bedarbių paraiškų per pastarąsias dvi savaites nuosekliai mažėja. Tikėtina, kad panaši situacija bus registruojama ir šią savaitę.

JAV Įmonės

JAV biržose išsiskyrė stipriau pingančios Netflix akcijos. Bendrovė paskelbė rezultatus ir einamojo ketvirčio prognozes. Praėjusio ketvirčio pelnas akcijai siekė 3,75 USD ir gerokai pranoko analitikų lūkesčius, kurie prognozavo, kad jis sudarys 2,97 USD. Pajamos buvo 0,03 mlrd. USD didesnės nei prognozuota ir sudarė 7,16 mlrd. USD. Labiausiai analitikus ir investuotojus nuvylė per ketvirtį pritrauktų naujų vartotojų skaičius. Jis siekė 3,98 mln. Buvo tikimasi, kad bedrovės naujais mokiais klientais taps net 6,2 mln. žmonių. Paskutinį praėjusių metų ketvirtį šis rodiklis siekė net 8,5 mln. Pati kompanija prognozavo, kad per praėjusį ketvirtį pavyks pritraukti 6 mln. Netflix prognozuoja, kad per einamąjį ketvirtį naujų vartotojų skaičius sudarys vos 1 mln. Jeigu toks rezultatus ir bus registruotas, tai bus blogiausias ketvirtis kompanijos istorijoje šio rodiklio atžvilgiu. Nors rezultatai nuviliantys, tačiau yra pakankamai dėsningi ir ko gero neišvengiami. Laisvėjant suvaržymams to galima tikėtis. Nepaisant mažėjančių naujų vartotojų augimo, Netflix sugebėjo uždirbti daugiau iš didėjusių prenumeratos kainų. Per praėjusį ketvirtį kompanija uždirbo 1,7 mlrd. USD pelno. Netflix šiais metais planuoja išleisti daugiau nei 17 mlrd. USD įvairaus turinio (filmų, serialų, kt.) kūrimui.

Rezultatus paskelbė gėrimų gamintoja Coca-Cola. Jie pranoko analitikų lūkesčius. Bendrovė per praėjusį ketvirtį uždirbo 2,25 mlrd. USD pelno. Pakoreguotas pelnas akcijai siekė 0,55 USD ir buvo 0,05 USD didesnis nei prognozuota. Praėjusiais metais per tą patį ketvirtį buvo uždirbta 2,78 mlrd. USD pelno. Tuo tarpu pajamos per metus išaugo, t.y. nuo 8,60 mlrd. USD iki 9,02 mlrd. USD. Analitikai prognozavo, kad ketvirčio pardavimai sieks 8,68 mlrd. USD. Coca-Cola prognozuoja, kad šiais metais pelno akcijai augimas suksis apie 10%. Praėjusiais metais buvo uždirbta 1,95 USD pelno akcijai. Remiantis FactSet duomenimis, vidutiniškai prognozuojama, kad šių metų pelnas sieks 2,14 USD.

JAV bendrovės Herman Miller ir Knoll pranešė apie pasiektą susitarimą dėl kompanijų susijungimo. Sandorio vertė siekia 1,8 mlrd. USD. Pagal susitarimą, Knoll akcininkas už vieną turimą akciją gaus 11 USD ir 0,32 Herman Knoll akcijos. Bendrai tai apie 45% daugiau nei penktadienio biržos uždarymo kaina. Kai susijungimas bus užbaigtas, Herman Miller akcininkams priklausys 78% naujosios kompanijos akcijų dalis, likusi – Knoll akcininkams. Tikimasi, kad sandoris bus užbaigtas iki trečio šių metų ketvirčio pabaigos. Pasak abiejų kompanijų išplatinto bendro pranešimo, susijungimas sukurs ofiso ir namų dizaino rinkos lyderį. Abi kompanijos turi 19 prekės ženklų, kurie žinomi daugiau nei 100 pasaulio valstybių. Herman Miller ir Knoll bendra apyvarta siekia 3,6 mlrd. USD.

Johnson & Johnson paskelbė, jog praėjusį ketvirtį sugeneravo 22,32 mlrd. USD siekiančius pardavimus ir uždirbo 2,59 USD pakoreguoto pelno akcijai. Abu rodikliai pranoko analitikų lūkesčius. Buvo prognozuojama, kad pajamos sieks 21,98 mlrd. USD, o pelnas akcijai sudarys 2,34 USD. Bendrovės farmacijos padalinio pardavimai per metus išaugo 9,6% iki 12,19 mlrd. USD. Būtent ši kompanijos dalis yra atsakinga už bendrovės sukurtą Covid-19 vakciną. J&J paskelbė, jog pajamos iš vakcinos praėjusį ketvirtį siekė 100 mln. USD. Tiesa, visas procesas kol kas sustabdytas dėl vykstančių tyrimų tarp vakcinos ir jos galimai sukeliamų kraujo krešulių. J&J tuo pačiu pagerino visų šių metų rezultatų prognozes. Bendrovė prognozuoja, kad visų metų pelnas akcijai sieks 9,42 – 9,57 USD. Prieš tai prognozėje buvo kalbama apie 9,40 – 9,60 USD. Metiniai pardavimai turėtų siekti 90,6 – 91,6 mlrd. USD.

Procter & Gamble per praėjusį ketvirtį uždirbo 3,27 mlrd. USD pelno arba 1,26 USD pelno akcijai. Pajamos siekė 18,11 mlrd. USD. Prieš metus per tą ketvirtį uždirbta 2,92 mlrd. USD pelno ir sugeneruoti 17,21 mlrd. USD pardavimai. Analitikai prognozavo, kad pajamos sieks 17,96 mlrd. USD ir bus uždirbta 1,19 USD pelno akcijai. Stipriai išaugo plaukų priežiūros priemonių pardavimai, kurių apimtys šoktelėjo daugiau nei 20%. Vis daugiau vartotojų karantino metu rinkosi prisižiūrėti patys. P&G priklauso tokie prekės ženklai kaip Gillette, Oral-B, Pantene, Tide ir kt. Kompanija prognozuoja, kad šių metų pelno akcijai augimas sieks 8 – 10%.

Rezultatai pasidalino ir viena didžiausių JAV telekomunikacijų bendrovių Verizon. Kompanija per pirmą ketvirtį uždirbo 5,4 mlrd. USD arba 1,31 USD pakoreguoto pelno akcijai. Palyginimui, prieš metus per tą patį ketvirtį pelnas siekė 4,3 mlrd. USD. Sugeneruota 32,9 mlrd. USD pajamų. Tai 1,3 mlrd. USD daugiau nei prieš metus. Analitikai prognozavo, kad pelnas akcijai sudarys 1,29 USD, o pardavimai sieks 32,5 mlrd. USD. Kapitalo investicijos sudarė 4,5 mlrd. USD. Verizon prognozuoja, kad bendras pajamų augimas šiais metais sieks bent 2%, o pelnas akcijai sudarys 5 – 5,15 USD

[simple_subscribe_form]

Europa

ECB, kaip ir prognozuota, apie monetarinės politikos pokyčius nepaskelbė. Bazinės palūkanų normos išlieka tos pačios, toliau bus vykdoma itin laisva skatinamoji centrinio banko vykdoma politika. Palūkanos nebus keičiamas tol, kol infliacijos rodikliai nepasieks tikslinės ECB ribos. Eurostat skelbė, jog kovo mėnesį euro zonoje metinis infliacijos lygis siekė 1,3%. ECB pranešė, jog toliau vykdys turto supirkimą pagal specialiąją pandeminę turto supirkimo programą (PEPP – Pandemic Emergency Purchase Program), kurios dydis siekia 1,85 trln. EUR. Supirkimai bus vykdomi lanksčiai, atsižvelgiant į rinkos sąlygas. Pagal PEPP praėjusį mėnesį buvo supirkta 74 mlrd. EUR vertės obligacijų. Sausį supirkimo apimtys siekė 53 mlrd. EUR, o vasarį – 60 mlrd. EUR. C. Lagarde patikino, kad kol kas apie programos pabaigą, kuri yra numatyta kitų metų kovo mėnesį, nebuvo kalbama. Tuo tarpu Kanados centrinis bankas paskelbė, jog diskusijos dėl atitinkamos banko vykdomos programos pabaigą arba apimčių mažinimą vyko. Artimiausias ECB posėdis yra suplanuotas birželio 10 d.

Nuo balandžio pradžios pradėjęs į viršų kopti euras toliau brangsta JAV dolerio atžvilgiu. EURUSD kursas pirmą kartą nuo kovo 7 dienos perkopė 1,20. Tam įtakos turėjo kiek optimistiškiau atrodanti vakcinavimo situaciją, taip pat dalyje regiono šalių atlaisvinamos karantino sąlygos. Investicinio banko Goldman Sachs analitikai penktadienį rekomendavo savo klientams laikyti ilgąsias euro pozicijas. Bankas pagerino prognozes. Trijų mėnesių tikslinis EURUSD lygis siekia 1,25 (ankstesnėje prognozėje – 1,21), o 12-os mėnesių tikslinė riba atnaujintoje prognozėje siekia 1,28.

Goldman Sachs kartu su tolimesniu euro brangimu mato ir toliau į viršų kopsiančius regiono akcijų indeksus. Banko analitikai prognozuoja, kad per artimiausius 12 mėnesių Europos valstybių akcijų indekso Stoxx 600 prieaugis sieks 10% ir pralenks pagrindinį JAV akcijų indeksą S&P 500, kurio teigiamas pokytis, tikimasi, turėtų sudaryti 6%.

Europos ekonominiai rodikliai

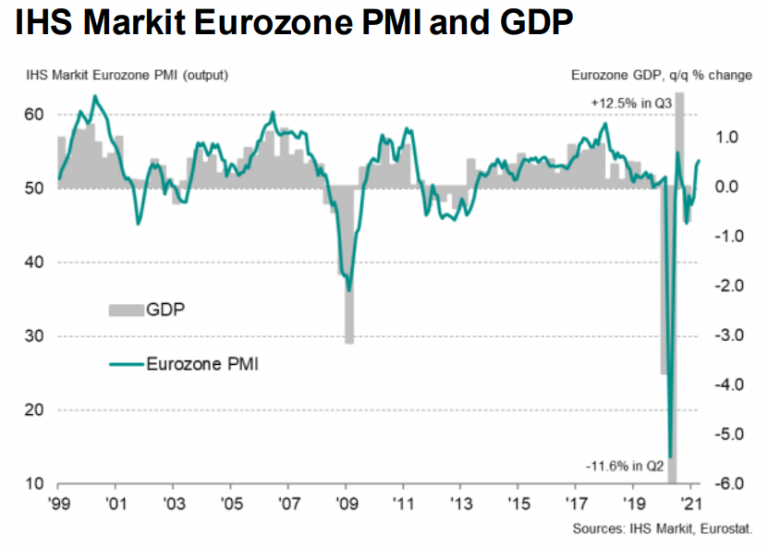

IHS Markit paskelbė euro zonos paslaugų ir gamybos sektorių pirkimo vadybininkų indeksas. Bendro abiejų indekso (Composite) sudėtine reikšmė šį mėnesį kilo iki 53,7 punkto. Tai aukščiausiai nuo praėjusių metų liepos mėnesio. Gamybos sektoriaus PMI indeksas pasiekė 63,3 punkto. Tai daugiausiai per visą indekso sudarymo istoriją. Paslaugų sektoriaus aktyvumas pasiekė pastarųjų aštuonių mėnesių aukštumas ir pagaliau perkopė 50 punktų ribą. Tai indikacija, jog sektoriuje vyksta plėtra. Indekso reikšmė šį mėnesį siekė 50,3 punkto.

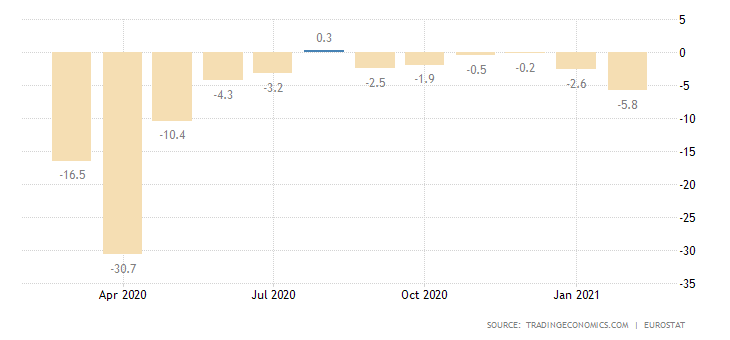

Euro zonos statybų sektoriaus indekso reikšmė vasario mėnesį ir toliau traukėsi. Remiantis Eurostat duomenimis, lyginant su 2020 metų vasariu, aktyvumas regiono statybų sektoriuje buvo 5,8% mažesnis. Tai šeštas mėnesis iš eilės, kai yra fiksuojamas indekso reikšmės nuosmukis. Civilinės inžinerijos statybos apimtys krito 10,4% (5,7% kritimas sausio mėnesį). Pastatų statybos apimtys traukėsi 4,8% (1,6% kritimas sausio mėnesį). Lyginant su šių metų sausiu, euro zonos statybų sektoriaus aktyvumo indekso reikšmė krito 2,1%.

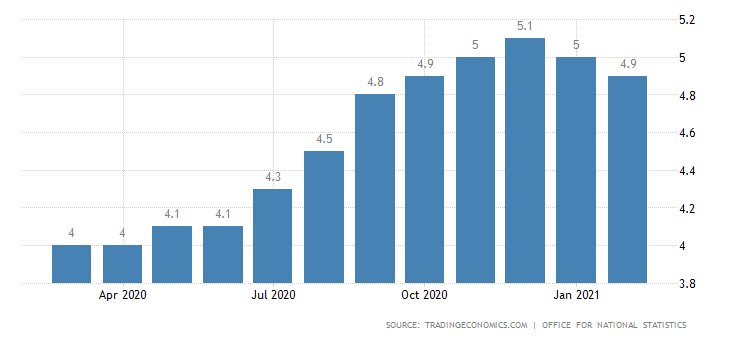

Jungtinėje Karalystėje toliau mažėja nedarbo lygis. Gruodžio – vasario mėn. laikotarpiu nedarbas šalyje krito iki 4,9%. Laikotarpį prieš nedarbo lygis siekė 5%, o ekonomistai prognozavo, kad rodiklis šį kartą bus išaugęs iki 5,1%. Bendras neturinčių darbo žmonių skaičius sumažėjo 50 tūkst. iki 1,67 mln. Nagrinėjamu laikotarpiu suskaičiuota 32,43 mln. dirbančių britų.

Jungtinėje Karalystėje kovo mėnesį metinis infliacijos lygis siekė 0,7%. Tai 0,3 procentinio punkto daugiau nei vasarį. Tiesa, kainų augimas nebuvo toks spartus, kaip tikėtasi. ekonomistai prognozavo, kad infliacijos lygis praėjusį mėnesį sudarys 0,8%. Labiausiai brango degalai (3,5%), kurių kainų augimą atsvėrė pigę maisto ir nealkoholinių gėrimų produktai (-1,4%).

Jungtinės Karalystės nustebino ir paskelbti mažmeninės prekybos duomenys. Kovo mėnesį, lyginant su vasariu, buvo fiksuotas 5,4% siekiantis prekybos apimčių augimas. Analitikai prognozavo, kad augimas sudarys 1,5%. Mažmenininkų pardavimai buvo 1,6% didesni nei praėjusių metų vasarį. Praėjusį mėnesį maisto parduotuvėse buvo fiksuotas 2,5% apyvartų augimas. Degalų mažmenininkų pardavimai šoktelėjo 11,1%, lyginant su šių metų vasariu. Laisvinamos karantino sąlygos suteikė galimybes šalies gyventojams daugiau keliauti.

Europos įmonės

Pirmo ketvirčio rezultatais pasidalino Prancūzijos automobilių gamintoja Renault. Bendrovė pardavė 665 038 automobilių. Tai 1,1% daugiau nei per tą patį ketvirtį prieš metus. Bendros pajamos siekė 10,02 mlrd. EUR. Analitikai prognozavo, kad pardavimai sieks 10,04 mlrd. EUR. Rezultatai parduotų automobilių atžvilgiu geresni nei praėjusiais metais, tačiau vis tiek nuvylė. Palyginimui, Volkswagen grupės parduotų automobilių apimtys per tą patį laikotarpį išaugo net 21,2%.

Vokietijos automobilių gamintoja Daimler paskelbė, jog praėjusį ketvirtį uždirbo 4,29 mlrd. EUR pelno. Pajamos per metus išaugo 10% iki 41,02 mlrd. EUR. Bendrovė prognozuoja, kad šiais metais veiklos pelnas bus gerokai didesnis nei praėjusiais metais, tiesa, pasaulinis mikroprocesorių rinkoje susidaręs deficitas turės neigiamos įtakos pardavimams. Daimler prognozuoja, kad šių metų Mercedes automobilių ir sunkvežimių pelningumas sieks 10 – 12%. Ankstesnėje prognozėje buvo kalbama apie 8 – 10%.

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. MC neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi MC nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. MC neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.