Nors akcijų rinkos pastaruosius du metus stipriai kilo aukštyn, tačiau aktyvumas IPO rinkoje ir toliau negrįžta arčiau rekordinių 2021 metų. Kompanijoms investicijas ir finansavimą vis efektyviau užtikrina privataus kapitalo valdytojai ir kiti privatūs investuotojai, o tokia situacija bendrovių planus debiutuoti akcijų biržose nukelia tolyn.

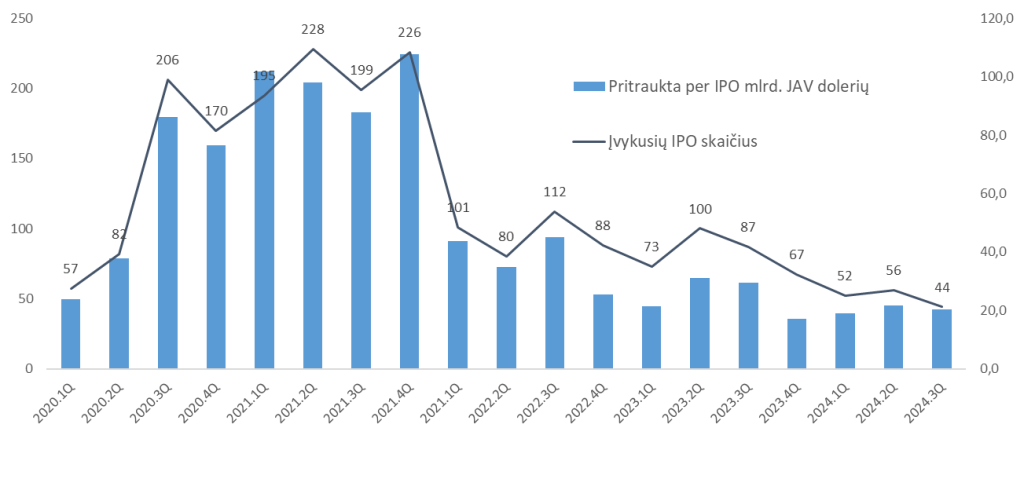

Remiantis „Renaissance Capital“ duomenimis, per pirmus tris šių metų ketvirčius pasaulio akcijų biržose iš viso buvo surengti 152 kompanijų pirminiai viešieji akcijų siūlymai arba IPO (angl. Initial public offering), kurių dydis siekė bent 100 mln. JAV dolerių. Per juos iš viso parduota akcijų už 61 mlrd. JAV dolerių. Lyginant su atitinkamu laikotarpiu per praėjusius metus, tokio dydžio surengtų IPO skaičius sumažėjo 42% (per 2023 m. tris pirmus ketvirčius įvyko 260 įmonių IPO). Bendras per IPO pritrauktų investicijų dydis JAV doleriais krito kiek mažiau, t.y. 26%.

Lyginant su rekordiniais 2021 metais, IPO rinka šiuo metu gali atrodyti išvis mirusi. Per pirmus devynis 2021 metų mėnesius 100 mln. JAV dolerių arba didesnio dydžio IPO pasaulio rinkose buvo surengta net 622. Pasak „Renaissance Capital“, per juos akcijų pasiūlyta už 287,5 mlrd. JAV dolerių. Bendrai per visus 2021 metus į biržas žengė 848 kompanijos per didesnius nei 100 mln. JAV dolerių pasiūlymus pritraukusios beveik 400 mlrd. JAV dolerių. Įmonės tuomet skubėjo pasinaudoti vis dar buvusiomis istoriškai žemomis palūkanų normomis, kurios jau kitais metais centrinių bankų buvo pradėtos sparčiai didinti. Prisidėjo ir situacija biržose. 2021 metus pagrindinis JAV akcijų indeksas „S&P 500“ užbaigė su beveik 27% siekiančiu prieaugiu, rekordinėmis aukštumomis ir euforija tarp investuotojų.

Šiais metais taip pat nesulaukėme ir bent kiek labiau žinomų ir populiaresnių kompanijų debiutų biržose. Jeigu praėjusiais metais IPO surengė tokios kompanijos, kaip „Arm Holdings“ ar „Birkenstock“, tai šiais metais ko gero žinomiausią vardą turinti kompanija buvo socialinio tinklo valdytoja „Reddit“. Jos debiutą Niujorko akcijų biržoje tikrai galima laikyti sėkmingu. Nors tai nebuvo didžiausias IPO šiais metais (parduota akcijų už 750 mln. JAV dolerių), tačiau akcijos pirmą prekybos dieną šoktelėjo beveik 50%. Per IPO, kuris įvyko kovo mėnesį, akcijos buvo parduotos po 34 JAV dolerius. Straipsnio rašymo metu spalio 25 dieną biržoje jos prekiavosi jau ties 81 JAV doleriais.

Didžiausias metų IPO

Didžiausią pirminį akcijų platinimą šiais metais surengė sandėliavimo paslaugas teikianti bendrovė „Lineage“. Nors tai metų didžiausias IPO, tačiau didelio atgarsio tarp rinkos dalyvių jis nesulaukė. „Lineage“ (LINE), veikia, kaip nekilnojamą turtą, t.y. šiuo atveju įvairius sandėlius, valdantis fondas per IPO akcijas pardavė po 78 JAV dolerius, iš viso pritraukdamas 4,4 mlrd. JAV dolerių. Tai yra daugiausiai JAV biržose nuo 2023 metų rugsėjo, kai praėjusių metų didžiausią IPO surengė Jungtinės Karalystės mikroprocesorių kūrėja „Arm Holdings“. „Lineage“ per IPO pardavė 57 mln. akcijų ir buvo bendrai įvertinta apie 18 mlrd. JAV dolerių verte. Bendrovei priklauso beveik 500 sandėlių ir kitų nekilnojamojo turto objektų Š. Amerikos, Azijos, Europos žemynuose. „Lineage“ yra laikoma didžiausia sandėlių, kuriuose yra kontroliuojama temperatūra, valdytoja pasaulyje. Prasidėjus prekybai biržoje akcijų kaina aukščiausią kainą buvo pasiekusi ties 89,95 JAV dolerių lygiu. Rašant straipsnį už vertybinius popierius buvo mokama po 68 JAV dolerius.

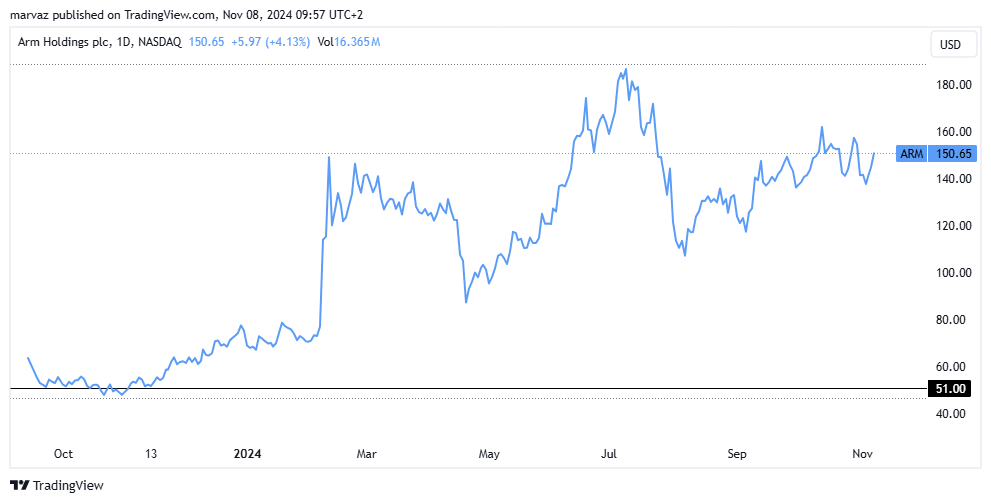

Tuo tarpu praėjusių metų didžiausio IPO vardo savininkės „Arm Holdings“ (ARM) akcijos prekiavosi po 143 JAV dolerius. Nuo metų pradžios jų kaina šoktelėjo net 100%. Per IPO “Arm” akcijos buvo parduotos vos po 51 JAV dolerį. Deja, bet net ir tokia sėkminga “Arm” prekyba bent jau kol kas nepaskatino privačias bendroves aktyviau eiti į biržas. Tiesa, didžiųjų JAV investicinių bankų, kurie ir yra pagrindiniai IPO rengėjai bei akcijų platintonai, vadovai teigia pastaruoju metu matantys didesnį įmonių susidomėjimą ir tikisi, kad per ateinančius metus IPO rinka bus aktyvesnė. Bankai tikisi aktyvumo iš veiklą išplėtusių, didesnių kompanijų, kurių darbuotojai bėgant laikui vis labiau svarsto apie savo opcionų ar turimų akcijų pardavimą.

„PUIG Brands“

Europoje daugiausiai lėšų per IPO šiais metais pavyko pritraukti mados prekės ženklų valdytojai „Puig Brands“. Ispanijos bendrovė šalies biržose debiutavo gegužės mėnesį. „Puig“, kuri valdo tokius prekės, kaip „Rabanne, Carolina Herrera, Jean Paul Gaultier“, akcijas per platinimą pardavė po 24,5 EUR (IPO siūlymo rėžis 22 – 24,5 EUR), iš viso už už 2,6 mlrd. EUR. Bendrai įmonė įvertinta beveik 14 mlrd. EUR. Tai buvo didžiausias Ispanijos bendrovės IPO per pastarąjį dešimtmetį. Tiesa, prekyba po IPO akcijų biržose nebuvo sėkminga, ypač, jeigu ją lygintume, pavyzdžiui, su jau aptartu „Reddit“ atveju. Pirmą prekybos sesiją „PUIG“ akcijos baigė ties IPO lygiu. Birželio mėnesį kaina šoktelėjo arčiau 28 EUR, tačiau prastėjanti situacija ir tendencijos prabangos prekių sektoriuje akcijas nusmukdino žemyn.

Bendrovė rugsėjo mėnesį taip pat pranešė prastesnius nei prognozuota rezultatus, kurie kainą nutempė žemiau ir 20 EUR. „PUIG“, kaip ir kitos sektoriaus kompanijos, susiduria su nemenkais iššūkiais. Nors bendrovės pajamos per pirmus šešis šių metų mėnesius, lyginant su tuo pačiu laikotarpiu prieš metus, paaugo 10%, tačiau grynasis pelnas krito 26% ir siekė 153,8 mln. EUR. Nors “PUIG” IPO ir galima laikyti sėkmingu, t.y. akcijos išplatintos aukščiausiame kainos rėžyje, tačiau sėkmingesniam debiutui pačioje biržoje koją neabejotinai pakišo neigiamos tendencijos sektoriuje. Geriausia to indikacija – Prancūzijos bendrovės „LVMH“ akcijų kainos pokyčiai. Didžiausios prabangos prekių grupės pasaulyje vertybiniai popieriai šiais metais atpigę beveik 15%.

Baltijos biržos naujokė

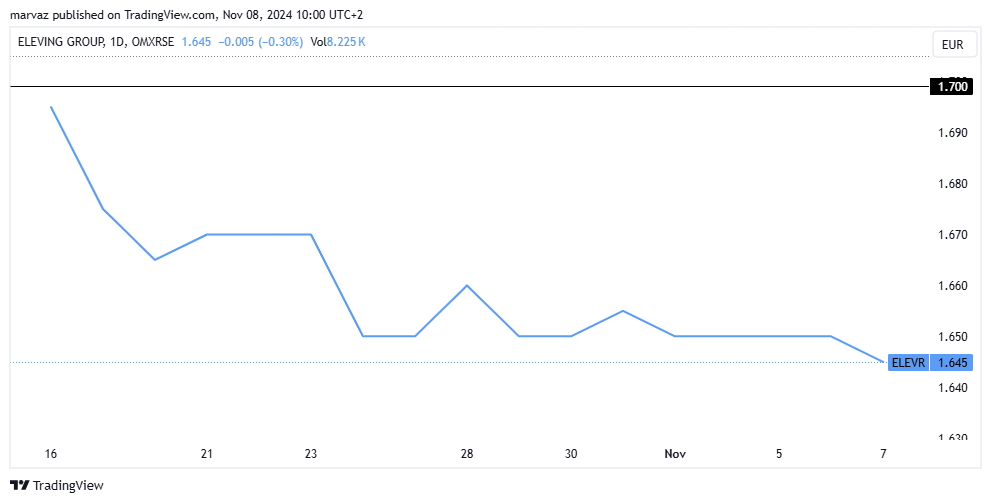

IPO neaplenkė ir Baltijos šalių. Rygoje šiais metais IPO surengė Latvijos bendrovė „Eleving Group“. Per IPO vertybiniai popieriai buvo išplatinti po 1,70 EUR. IPO dydis siekė 33 mln. EUR. Gauta 1.2 daugiau investuotojų paraiškų įsigyti akcijas nei buvo siūloma. Akcijų įsigijo 4515 investuotojų. Sulaukta nemažai mažmeninių investuotojų dėmesio. Didžiausią jų dalį sudarė Estijos investuotojai, nors įmonė ir Latvijos. Lietuvių investuotojų dalis siekė 12%. Vidutinė investuota suma – 1994 EUR.

„Eveling“ akcijos buvo listinguotos tiek Baltijos biržoje, tiek Frankfurte. Per pirmą prekybos sesiją „Nasdaq Baltic“ buvo suprekiauta 94 345 akcijomis. Sesijos pabaigoje buvo registruota 1,695 EUR akcijos kaina. Rašant straipsnį už akcijas mokėta 1,65 EUR. Pagrindinė „Eleving“ siūloma investavimo tezė – tolimesnis augimo potencialas kartu su grąža iš dividendų. „Eleving Group“ dividendų politikoje yra nusimačiusi investuotojams išmokėti dividendus du kartus per metus, siekiant, kad dividendams būtų skirta 50% metinio pelno. Pačios „Eleving“ skaičiavimu, dividendinis pajamingumas tokiu atveju galėtų siekti ir 10%.

„Eleving“ veiklą pradėjo 2012 metais. Šiuo metu bendrovė kreditavimo paslaugas teikia 16-oje šalių. Bendrove valdo nemažai prekės ženklų, tarp jų ir Baltijos šalyse gerai žinomą „Mogo“ prekės ženklą. „Eleving Goup“ per pirmą šių metų pusmetį uždirbo 15,4 mln. EUR grynojo pelno. Jis, lyginant su laikotarpiu prieš metus, išaugo 26%. Pajamos didėjo 21% iki 102 mln. EUR Paskolų portfelis pusmečio pabaigoje sudarė 342,5 mln. EUR.

Laukiamiausi debiutai

Tarp laukiamiausių kompanijų, kurios artimiausiais metais galėtų debiutuoti biržoje investuotojai įvardija tokias bendroves, kaip „Shein“, „Stripe“, „Revolut“, „Databricks“, „Chime“. Tikimasi sulaukti ir Lietuvoje bei kitose Baltijos šalyse įkurtų ir auginamų bendrovių: „airBaltic“, „Vinted“, „Citadele“, „NordVPN“. Tiesa, kai kurių iš jų jau laukiama senokai, bendrovėms vis nustumiant į ateitį IPO planus.

„Shein“

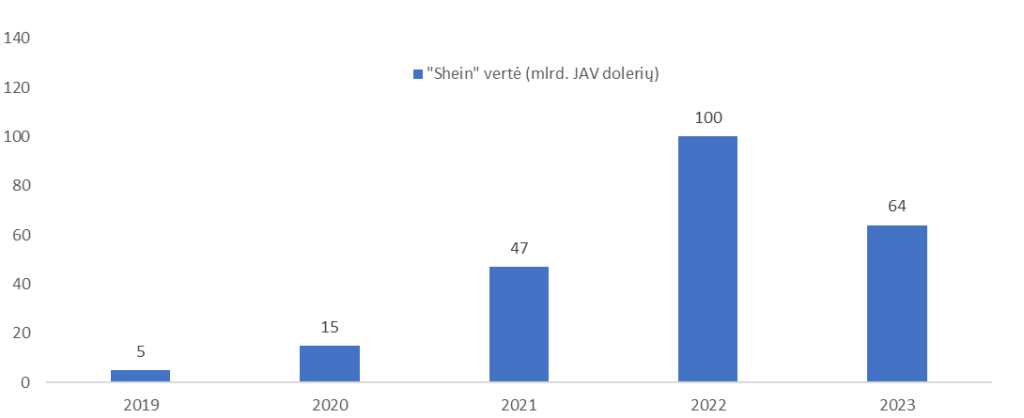

Dar praėjusių metų pabaigoje buvo skelbta, kad Kinijos drabužių prekybos bendrovė „Shein“ JAV vertybinių popierių ir biržų komisijai pateikė dokumentus dėl planuojamo IPO. Apie bendrovės planus žengti į biržą tarp rinkos dalyvių jau buvo diskutuojama senokai, tačiau panašu, kad tai pagaliau bus įgyvendinta. Tiesa, buvo tikimasi, kad „Shein“ IPO įvyks dar pirmą šių metų pusmetį, tačiau planai buvo pakoreguoti. Taip pat panašu, kad akcijos turėtų būti listinguotos ne Niujorko, o Londono biržoje. Toks pasirinkimas turėtų stipriai prisidėti prie Londono biržos atsigavimo. Niujorke listingavimo kompanija atsisakė dėl, kaip skelbiama, įvairių reguliacinių aspektų.

„Bloomerg“ kiek anksčiau skelbė, jog „Shein“ iš pradžių tikėjosi būti įvertinta net apie 90 mlrd. JAV dolerių. Tiesa, tokio įvertinimo dabar būtų sudėtinga tikėtis, dėl lėtesnio pajamų augimo tempo šiais metais ir išaugusios konkurencijos dėl stipriai išpopuliarėjusios konkurentės „Temu“. Per praėjusį finansavimo etapą 2023 metų gegužę bendrovė pritraukė 2 mlrd. JAV dolerių. Tuomet įmonei buvo suteikta apie 64 mlrd. JAV dolerių vertė.

Praėjusiais metais „Shein“ pardavimai siekė 32,5 mlrd. JAV dolerių ir buvo beveik 10 mlrd. didesni nei prieš metus. „Shein“ per pastaruosius metus stipriai išaugino vartotojų skaičių. Prie to prisidėjo ir pandemija. Vartotojų skaičius nuo 2019 metų išaugo daugiau nei 18 kartų. Skaičiuojama, kad praėjusiais metais „Shein“ pirko 88,8 mln. klientų. Apie 30% pirkėjų yra iš JAV. „Reuters“ vertinimu, „Shein“ dalis greitos mados rinkoje sudaro beveik 20%. “Google“ paieškoje pastarųjų metų laikotarpiu „Shein“ apenkė pagrindines šios rinkos žaidėjas, t.y. „Zara“ ir „H&M“.

„Stripe“

Apievienos didžiausių privačios finansinių technologijų kompanijos „Stripe“ planus žengti į biržą jau kalbama dar seniau nei „Shein“. Rinkos dalyviai tikėjosi, kad bendrovė akcijas pasiūlys investuotojams praėjusiais metais, tačiau pati kompanija indikavo, kad IPO surengti neskuba ir metų pradžioje darbuotojus įspėjo, kad sprendimas bus priimtas kitais metais.

Dar 2021 metais kompanija buvo vertinama net 95 mld. JAV dolerių. Tiesa, per 2023 metų kovo mėnesį vykusį finansavimo etapą bendrovės vertė sumažėjo beveik perpus iki 50 mlrd. Per etapą buvo parduota akcijų už 6,5 mlrd. JAV dolerių. Buvo skelbta, kad nemažą dalį lėšų bendrovė planuoja panaudoti darbuotojų akcijų išpirkimui. Tai vienas iš veiksnių, kodėl ir pats IPO dar neįvyko. „Stripe“ verslas jau senokai generuoja teigiamus pinigų srautus, bendrovei papildomo išorės kapitalo toliau vystyti veiklai nebereikia. Šių metų vasarį buvo pranešta, kad „Stripe“ suteikė galimybę darbuotojams parduoti savo akcijas. Tuomet bendrovės vertė, kaip skelbiama, siekė 65 mlrd. JAV dolerių. „TechCrunch“ duomenimis, buvę ir esami darbuotojai pardavė jiems priklausiusių akcijų už daugiau nei 1 mlrd. JAV dolerių.

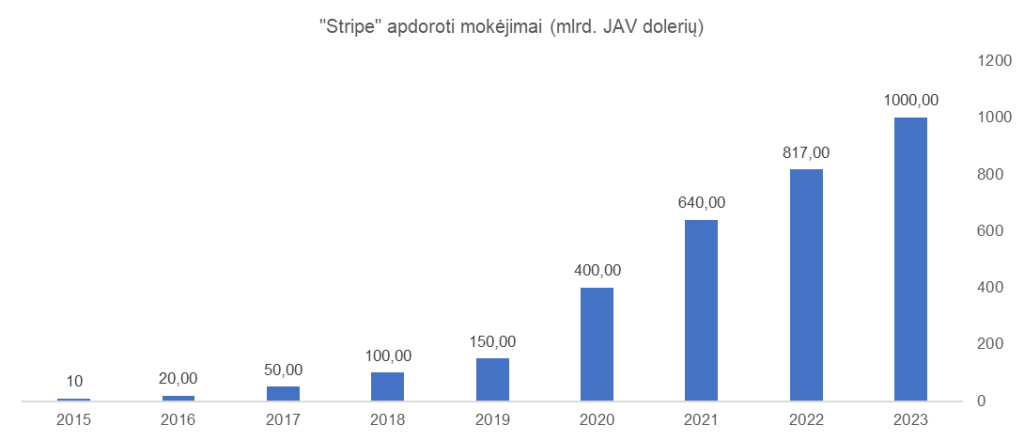

Įmonė toliau augina apdorojamų mokėjimų apimtis, pajamas ir kitus finansinius rezultatus. Įvairiais vertinimais, internetinių mokėjimų apdorojimo rinkoje „Stripe“ užimama dalis sudaro daugiau nei 20%. „Stripe“ pranešė, kad 2023 metais apdorotų mokėjimų apimtys perkopė 1 trln. JAV dolerių, t.y. 25% daugiau nei metus prieš. Pagal užimamą rinkos dalį „Stripe“ atsilieka tik nuo „PayPal“, kurios rinkos kapitalizacija šiuo metu siekia apie 83 mlrd. JAV dolerių. „PayPal“ praėjusiais metais sugeneravo 29,7 mlrd. JAV dolerių siekiančius pardavimus ir apdorojo mokėjimų už 1,5 trln. JAV dolerių.

„Revolut“

Lietuvoje ES bankinę licenciją gavęs „Revolut“ per praėjusį vertinimo etapą šių metų vasarą buvo įvertintas 45 mlrd. JAV dolerių ir tapo brangiausiai vertinama privačia Europos technologijų bendrove. Bankas taip pat pagaliau gavo leidimą teikti bankines paslaugas Jungtinėje Karalystėje, o tai turėtų padėti išlaikyti tolimesnį augimą. 45 mlrd. JAV dolerių įvertis „Revolut“ buvo suteiktas dėl galimybes įmonės darbuotojams ir akcininkams parduoti dalį jiems priklausančių akcijų opcionų. Jiems leista parduoti 20% akcijų. Jas nupirko instituciniai investuotojai “Tiger Global”, “D1 Capital Partners” ir kt.

Paskutinį kartą “Revolut” finansavimo etapą buvo surengęs 2021 metais. Tuomet įmonė pritraukė 800 mln. JAV dolerių investicijų ir buvo įvertinta 33 mlrd. JAV dolerių. Po šiais metais kilstelėtos vertės vis dažniau kalbama apie IPO. “Revolut” įkūrėjai buvo užsiminę, kad tikriausiai rinktųsi akcijų listingavimą “Nasdaq” biržoje Niujorke, tiesa, kada debiutas galėtų įvykti nėra aišku. Įmonė jau kurį laiką dirba pelningai. Grupės pajamos per 2023 metus išaugo 95% ir siekė 2,2 mlrd. JAV dolerių. Pelnas prieš mokesčius siekė 545 mln. GBP. Per 2023 metus „Revolut“ vartotojų skaičių išaugino 12 mln. Praėjusių metų pabaigoje jis siekė 38 mln., o per pirmą šių metų pusmetį ūgtelėjo dar 7 mln.

Su 45 mlrd. JAV dolerų verte „Revolut“ tarp didžiausių pasaulio bankų jau yra 60-tuke. Beveik su tokia pačia rinkos kapitalizacija biržoje prekiaujasi vienas didžiausių Jungtinės Karalystės bankų „Barclays“. Tiesa, pastarojo ir „Revolut“ įverčiai gerokai skiriasi. Jeigu „Revolut“ P/E rodiklis šiuo metu viršija 80, tai „Barclays“ akcijos prekiaujasi su mažesniu nei 9 įverčiu. Žinoma, „Revolut“ augimo tempui ir tolimesnėms jo perspektyvoms „Barclays“ toli gražu neprilygsta, o už augimo potencialą šiais laikais ir mokama daugiausiai.

„Vinted“

Rašant straipsnį „Vinted“ paskelbė apie akcijų pardavimą už 340 mln. EUR ir išaugusią vertę iki 5 mlrd. EUR. Praėjusį kartą investicijų pritraukimą „Vinted“ buvo rengusi dar 2021 metais. Tuomet bendrovė buvo įvertinta 3,5 mlrd. EUR. Daugiausiai investicijų per naują finansavimo etapą skyrė JAV privataus kapitalo kompanija „TPG“. Bendrovė valdo turto už daugiau nei 200 mlrd. JAV dolerių.

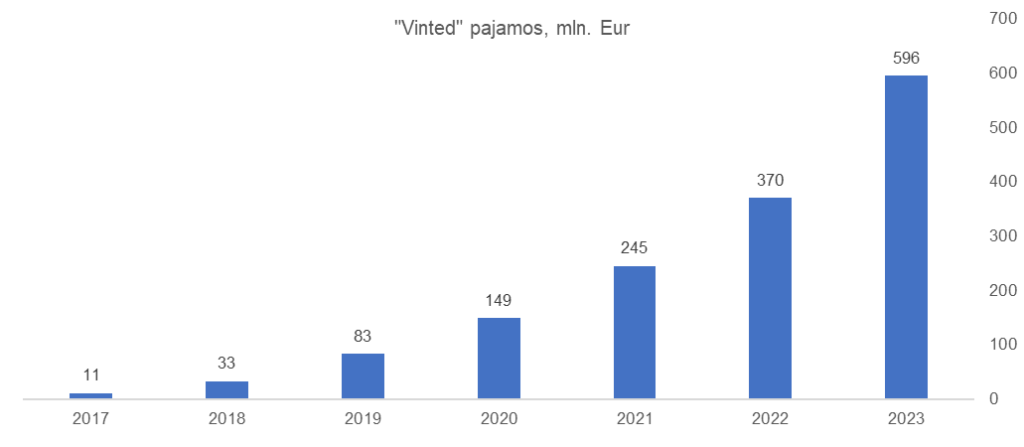

„Vinted“ praėjusiais metais pagaliau pavyko uždirbti pelno. Jis siekė 16,21 mln. EUR, kai per 2022 metus patirta 23 mln. EUR nuostolių. „Vinted“ pajamos per atitinkamą laikotarpį šoktelėjo apie 60% ir praėjusiais metais siekė 596,32 mln. EUR. Kol kas apie IPO bendrovė tik svarsto. Tikėtina, kad bent jau artimiausiu metu jo investuotojai nesulauks, tiesa, “Vinted” tokios galimybės neatmeta. Bendrovės finansų vadovas teigė, jog prieš keletą metų “Vinted” su konsultantais jau atliko IPO pasirengimo studiją, kurios rezultatai buvo pozityvūs. Panašių į „Vinted“ kompanijų viešose akcijų biržose listinguota nėra daug.

Pirmas visiems į galvą ateinantis variantas – „Ebay“, tiesa, „Vinted“ veikla daug labiau koncentruota. „Ebay“ rinkoje šiuo metu yra vertinama apie 31 mlrd. JAV dolerių. Jos pardavimai siekia 10 mlrd., o pelnas – 2,7 mlrd. JAV dolerių. E-komercijos platformą valdanti „Mercado Libre“ rinkoje yra vertinama 103 mlrd. Jos įverčiai gerokai didesni nei „Ebay“. Pajamos siekia 17,4 mlrd., o pelnas – 1,4 mlrd. JAV dolerių. Tiesa, „Mercado Libre“ veiklos nevysto JAV, tik Pietų Amerikoje. „Vinted“ finansų vadovas minėjo, kad kompanija norėtų įsitvirtinti JAV, nors ten aktyvios plėtros šiuo metu nevykdo. Sėkmingai įėjus į JAV, tikėtina, IPO tikimybė dar labiau išaugtų, o mums belieka kompanijai to ir palinkėti.

„airBaltic“

Į biržą planuoja žengti ir Latvijos oro skrydžių kompanija „airBaltic“. Bendrovė praėjusių metų rugsėjo mėnesį oficialiai paskelbė pasisamdžiusi finansinius patarėjus IPO pasiruošimui. Bendrovės planus įvertino ir kredito reitingų agentūra „Fitch“. Ji tikisi, kad akcijas investuotojams bendrovė pasiūlys 2025 metais, o pritrauktos lėšos padės sustiprinti finansinę įmonės būklę.

Beveik 98% „airBaltic“ akcijų šiuo metu priklauso Latvijos vyriausybei. Pastaroji pakankamai prisidėjo suteikdama daug pagalbos ir papildomo kapitalo, kuris buvo itin reikalingas pandemijos metu. Praėję metai bendrovei, kaip ir daugeliui aviacijos sektoriaus kompanijų, kol kas yra sėkmingi. Per metus bendrovė pervežė 6,9 mln. keleivių, t.y. 47% daugiau nei per 2022 metus. Įvykdyta 65,5 tūkst. skrydžių ir sugeneruotos 34% didesnės pajamos, kurios išaugo iki 668 mln. EUR. Uždirbta 33,7 mln. EUR grynojo pelno. Vis dėlto, skrydžių verslas yra itin sudėtingas, o investuotojai didelės ir pastovios grąžos, vertinant istoriškai, neturėtų tikėtis. Didelę įtaką turi pokyčiai naftos rinkoje, taip pat vyrauja rinkos cikliškumas. Didžiausios pagal įvykdomų skrydžių skaičių ir ko gero istoriškai sėkmingiausios Europos skrydžių bendrovės „Ryanair“ akcijos nuo metų pradžios atpigusios 10%, nors, pavyzdžiui, per 2023 metus brango 48%. „airBaltic“ sėkmė priklausys nuo situacijos rinkoje. Naftos kainos išsilaikius dabartiniuose lygiuose ar dar kritus, bendrovės rezultatai turėtų dar gerėti, tad spėjus per artimiausius mėnesius ar metus surengti IPO, Latvijos bendrovei galima tikėtis sėkmės. Skelbiama, kad Latvijos vyriausybė po IPO norėtų turėti 25% akcijų. Tokiu atveju reikės investuotojų, kurie būtų strateginiai. Pasirodė pranešimai, kad tokiu partneriu galėtų tapti Vokietijos „Lufthansa“.

„Citadele“

Latvijos bankas „Citadelė“ taip pat planuoja surengti IPO. Apie strateginį veiklos alternatyvų vertinimą bankas jau buvo pranešęs praėjusiais metais. Pasirengimas IPO jau yra pradėtas. Akcijos turėtų būti listinguojamos Londono arba Skandinavijos valstybių biržose. Analitikų vertinimu, „Citadelė“ rinkos kapitalizacija galėtų siekti 560 – 700 mln. EUR. Per pirmą šių metų pusmetį bankas uždirbo 50,9 mln. EUR grynojo pelno, kai prieš metus per tą patį laikotarpį siekė 64,5 mln. EUR. Nuosavo kapitalo grąža (ROE) krito arčiau įprastų visų sektoriaus rodiklių, nors toliau ir yra didesnė. ROE pirmą pusmetį siekė 19,8%, t.y. beveik 10 proc. Punktų mažiau nei prieš metus. Palyginimui, Lietuvoje veikiantis „Šiaulių bankas“ atitinkamu laikotarpiu uždirbo 43 mln. EUR grynojo pelno, o nuosavo kapitalo grąža siekė 16,2%. Tiesa, “Šiaulių bankas“ grynąjį pelną per metus sugebėjo paauginti 4%. Lietuviškas bankas rinkoje šiuo metu yra vertinamas apie 540 mln. EUR. Šiaulių banko akcijos nuo metų pradžios pabrango 18,5%.

Primename, kad tai yra informacinio pobūdžio pranešimas, kuris nėra ir negali būti traktuojama kaip investavimo rekomendacija ar tyrimas.

Straipsnis buvo spausdintas 2024 m. lapkričio mėnesio žurnalo „Investuok“ numeryje.

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. Myriad Capital neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi Myriad capital nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. Myriad Capital neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.