Finansų rinkose „specialiomis situacijomis“ (angl. Special Situations) yra vadinami įvairūs korporatyviniai įvykiai, kurie turi įtakos kompanijai, veiklai ir jos akcijų kainai. Terminas apibrėžia daug įvairių situacijų, nuo verslo restruktūrizavimo ar bankroto iki įmonių susijungimo ar viena kitos įsigijimo. „Specialios situacijos“, kaip viena iš investavimo strategijų, išpopuliarėjo ne tik tarp profesionalių investicijų valdytojų, bet ir tarp smulkiųjų investuotojų. Tam didelę įtaką padarė ir gerai žinomo vertės filosofijos investuotojo Joel Greenblatt parašyta knyga „You Can Be a Stock Market Genius“, kuri daugelį investuotojų supažindino su tokio tipo investavimo galimybėmis.

„Specialių situacijų“ tipų yra daug ir skirtingų. Tai gali būti tam tikrų verslo padalinių ir veiklų atskyrimas (angl. spinoff), įmonės bankrotas, verslo restruktūrizavimas, savų akcijų supirkimai (angl. buybacks), arbitražas, ilgo laikotarpio akcijų pasirinkimo sandoriai (angl. leaps), skolų reikalavimo teisės, įmonių susijungimai ir įsigijimai (angl. mergers and aquisitions) bei eilė kitų. Pastaruosius sandorius straipsnyje ir apžvelgsime.

Įmonių susijungimai ir įsigijimai

Šių tipų sandoriai ko gero yra suprantamiausi didelės korporatyvinių finansų valdymo patirties neturintiems investuotojams.Susijungimo atveju kompanijos jungiasi ir suformuoja naują bendrovę. Tuo tarpu įsigijimo sandorio atveju, dažniausiai didesnė bendrovė įsigyja mažesnio dydžio kompaniją, nors retkarčiais pasitaiko ir atvirkštinių atvejų, t.y. mažesnei įmonei stipriai „užsimojus“ ir bandant įsigyti didesnę konkurentę. JAV šiuo metu, kaip tik tokios derybos ir vyksta. Dėl mažmenininkės „Kohl‘s“ įsigijimo, kuri straipsnio rengimo metu rinkoje buvo vertinama apie 5 mlrd. JAV dolerių, derasi bendrovė „Franchise Group“. Pastarosios kompanijos rinkos kapitalizacija – gerokai mažesnė, t.y. siekė 1,47 mlrd. JAV dolerių.

Įmonių susijungimų ir įsigijimų sandorius vykdomos strategijos atžvilgiu grubiai galima išskirstyti į horizontalius ir vertikalius. Horizontalūs susijungimai ar įsigijimai – tai sandoriai tarp dviejų kompanijų, veikiančių toje pačioje rinkoje ir tiesiogiai arba netiesiogiai konkuruojančių tarpusavyje. Vertikalų sandorį galima apibūdinti, kaip įmonės įsigytą tiekėją ar klientą, tokiu būdu plečiant veiklą ne pagrindinės veiklos kryptimi. Įmonės susijungimus ir įsigijimus vykdo dėl eilės priežasčių: sinergijos naudų ir kaštų sutaupymo, augimo potencialo, didesnės rinkos dalies, verslo diversifikacijos, mokestinių naudų ir t.t.

Susijungimų ir įsigijimų rinka

Po praėjusių rekordinių metų, pasaulio susijungimų ir įsigijimų rinkoje aktyvumas šiais metais mažėjo. Tam daug įtakos turėjo infliacija, geopolitinės įtampos, griežtėjančios monetarinės politikos ciklas, bendras nuosmukis finansų rinkose. Remiantis „S&P Global” duomenimis, per pirmą ketvirtį visame pasaulyje paskelbtų susijungimų ir įsigijimų sandorių bendra vertė siekė 691,5 mlrd. JAV dolerių. Palyginimui, per pirmą 2021 metų ketvirtį bendros apimtys sudarė 1,02 trln. JAV dolerių. Sandorių skaičius atitinkamai sumažėjo 9%. Taip pat krito ir vidutinio sandorio dydžio vertė. Prieš metus ji siekė 84,5 mln. JAV dolerių, o praėjusį ketvirtį sudarė 65,7 mln. JAV dolerių.

Itin didelio dydžio „mega“ sandorių, kurių vertė siekia bent 5 mlrd. JAV dolerių, per pirmą ketvirtį iš viso sudaryta 24. Visų jų bendra vertė sudarė 284 mlrd. JAV dolerių. Praėjusiais metais per pirmus tris mėnesius tokio dydžio sandorių skaičius siekė 42, o bendra vertė – 417 mlrd. JAV dolerių.

Metų sandoris – „Activision Blizzard“

Sausio mėnesį apie didžiausią šių metų sandorį paskelbė „Microsoft“. Bendrovė už 68,7 mlrd. JAV dolerių įsigis vieną didžiausių pasaulyje video žaidimų kūrėjų „Activision Blizzard“. Už „Activision Blizzard“ akcijas bus sumokėta po 95 JAV dolerių. Pasiūlymo kaina buvo 45,28% didesnė nei kaina biržos uždarymo metu dieną, prieš paskelbiant apie sandorį (65,39 JAV dolerių). „Microsoft“ sandorį planuoja užbaigti per 2023 finansinius metus, kurie baigsis kitų metų birželį. Po įsigijimo „Microsoft“ taps trečia didžiausia video žaidimų rinkos kompanija po „Tencent“ ir „Sony“.

Pranešus apie sandorį „Acitivision Blizzard“ akcijų kaina trumpam buvo šoktelėjusi aukščiau 90 JAV dolerių lygio ir arčiau priartėjusi prie pasiūlymo, tiesa, po išsipardavimo akcijų rinkose ir neužtikrintumo dėl pačio sandorio baigties, skirtumas tarp akcijos kainos biržoje ir sandorio kainos vis didėjo. Straipsnio rengimo metu už „Activision Blizzard“ akcijas buvo mokama po 76,49 JAV dolerių, t.y. beveik 20 JAV dolerių mažiau nei pagal susitarimą su „Microsoft. Iki sandorio užbaigimo datos dar liko nemažai laiko – beveik visi metai. Žinoma, gavus atitinkamus leidimus sandoris galėtų būti užbaigtas ir anksčiau. Įsigijus akcijas po 76,49 JAV dolerius ir išlaikius jas iki sandorio užbaigimo, grąža siektų 24,19%. Toks patvirtinto sandorio ir biržoje prekiaujamos akcijos kainų dažniausiai nėra būdingas tokio dydžio sandoriams. Kaip pagrindinę sandorio riziką, galima įvardinti reguliatorius tiek JAV, tiek kitose šalyse, iš kurių „Microsoft“ gali nesulaukti įsigijimo „palaiminimo“. Sandorį vertina JAV Prekybos Komisija (angl. The Federal Trade Commission). Vis dėlto, tikimybę, sandoris bus užbaigtas sėkmingai galima vertinti pakankamai rimtai. „Microsoft“ be išanalizuotų galimybių tokio sandorio net nebandytų atlikti. Bendrovė taip pat įsipareigojo ir finansiškai – negavus reguliatoriaus leidimo, „Microsoft“ žaidimų kūrėjai turėtų sumokėti iki 3 mlrd. JAV dolerių mokestį. Tai yra daugiau nei visų pastarųjų metų „Activision Blizzard“ grynasis pelnas.

„Broadcom“ perka „VMware Inc.“

Praėjus keturiems mėnesiams po naujienų apie „Microsoft“ pirkinį, JAV puslaidininkių rinkos gigantė pasiekė susitarimą dėl informacinių technologijų bendrovės „VMware“ įsigijimo už 61 mlrd. JAV dolerių. Tai – antras pagal dydį sandoris šiais metais. Pagal susitarimą, kurį patvirtino abiejų kompanijų valdybos, „VMware“ akcininkai galės pasirinkti gauti arba 142,50 JAV dolerių arba 0,250 „Broadcom“ akcijos dalį už kiekvieną turimą „WMware“ akciją. Tiesa, bendras atsiskaitymas už visas akcijas bus padalintas lygiomis dalimis, t.y. 50% atsiskaitymo bus vykdoma grynaisiais ir 50% “Broadcom” akcijomis. Jeigu visi akcininkai rinksis grynuosius, su jais bus atsiskaityta sumokant 50% grynaisiais ir duodant atitinkamą „Broadcom“ akcijų skaičių. Po susijungimo, „Broadcom“ akcininkų struktūra bus sudaryta iš 88% „Broadcom“ ir 12% „VMware“ akcininkų. Tai – didžiausias sandoris “Broadcom“ istorijoje, tiesa, jis nusileidžia bendrovės bandymui 2017 metais įsigyti mikroprocesorių gamintoją „Qualcomm“ už daugiau nei 100 mlrd. JAV dolerių. Tikimasi, kad sandorį pavyks užbaigti per 2023-ius “Broadcom” finansinius metus, t.y. ne vėliau iki 2023 m. spalio pabaigos

Šiuo metu „Broadcom“ akcija kainuoja 496,58 JAV dolerių. Skaičiuojant, jog su kiekvienu investuotoju bus atsiskaitomas per pusę grynaisiais ir akcijomis, formulė yra 71,25 JAV dolerių ir 0,125 akcijos (58,69 JAV dolerių), t.y. iš viso 129,95 JAV dolerių. Straipsnio metu „VMware“ akcijos kaina siekė 114,70 JAV dolerių. Potenciali tokios investicijos grąža – 13,29%.

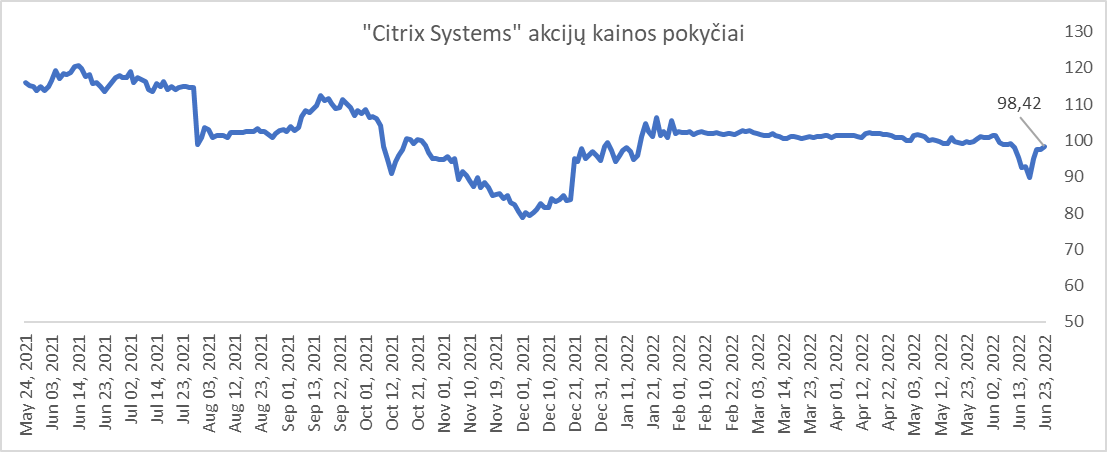

16,5 mlrd. JAV dolerių už „Citrix Systems“

Metų pradžioje apie debesų kompiuterijos sprendimus kuriančios bendrovės „Citrix Systems“ įsigijimą oficialiai paskelbė JAV privataus kapitalo firmos „Elliott Management“ ir „Vista Equity Partners“. „Citrix“ nupirkta už 16,5 mlrd. JAV dolerių, įskaitant skolą. Pagal susitarimą už akcijas bus sumokėta po 104 JAV dolerius. Įdomu tai, kad dieną prieš oficialiai paskelbiant apie sandorį akcijos kaina biržoje buvo didesnė nei pasiūlymo ir sudarė 105,55 JAV dolerių. Apie vykstančias derybas ir būsimą sandorį jau buvo pranešta anksčiau. Paskelbus apie sandorį, jį buvo tikimasi užbaigti jau šių metų viduryje. Neseniai buvo pateikti ir prašymai dėl sandorio patvirtinimo reguliatoriams. Europos Komisija sandorį turėtų peržiūrėti iki šio mėnesio pabaigos. „Elliott Management“ ir „Vista Equity Partners“ planuoja, kad visi reikalingi leidimai bus gauti dar iki trečio ketvirčio pabaigos. Už akcijas bus sumokėta grynaisiais.

Straipsnio rengimo metu už „Citrix Systems“ akcijas biržoje buvo mokama po 98,42 JAV dolerius. Rinkos dalyviai gerokai optimistiškiau vertina sėkmingą “Citrix Systems” sandorio užbaigimą, lyginant su “Activision Blizzard”. Skirtumas tarp sandorio ir akcijos rinkoje kainos siekė 5,58 JAV dolerio. Įsigijus akcijas už šią kainą ir išlaukus sandorio užbaigimo, grąža siektų 5,7%. Jeigu sandoris būtų užbaigtas per trečią ketvirtį, sumetinta grąža viršytų 20%.

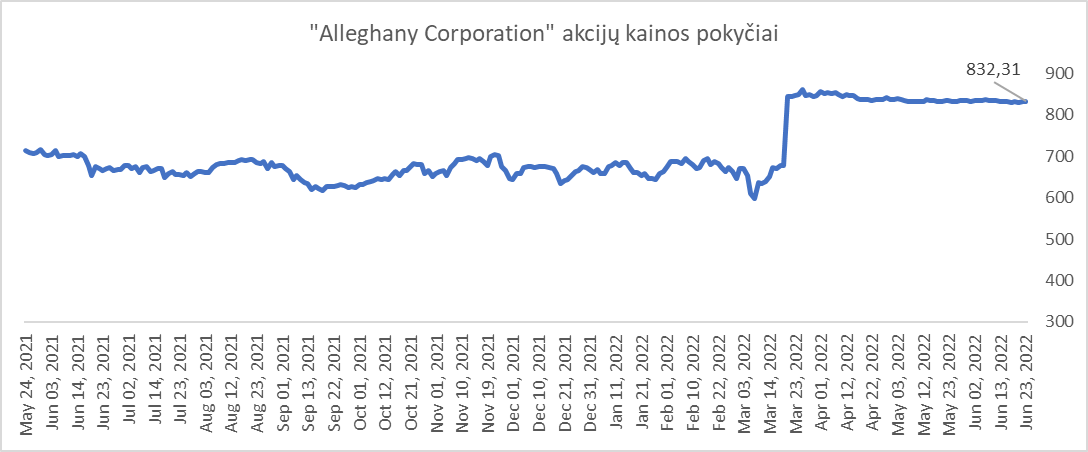

Naujas W. Buffet pirkinys

Legendinio investuotojo Warren Buffett kontroliuojama „Berkshire Hathaway“ kovo mėnesį pranešė apie draudimo kompanijos „Alleghany Corporation“ įsigijimą. Tai – didžiausias „Berkshire Hathaway“ sandoris nuo 2016 metų. Sandorio dydis siekia 11,6 mlrd. JAV dolerių. Už „Alleghany“ akcijas bus sumokėta po 848,02 JAV dolerių. W. Buffett „Alleghany“ įvertino 1,26 buhalterine verte. Praėjusiais metais Alleghany metiniai pardavimai siekė 12 mlrd. JAV dolerių ir buvo 34,78% didesni nei 2020 metas. Bendrovė uždirbo 1,03 mlrd. JAV dolerių grynojo pelno. Prieš paskelbiant apie sandorį už akcijas buvo mokama po 676,75 JAV dolerių. Įdomu tai, jog „Alleghany“ vadovas J. Brandon, kuris kompanijai vadovauja nuo praėjusių metų gruodžio, 2001 – 2008 metų laikotarpiu buvo „Berkshire Hathaway“ valdomos „General Re Corporation“ bendrovės vadovas.

Straipsnio rengimo metu už „Alleghany“ akcijas biržoje buvo mokama po 832,31 JAV dolerių. Rinkos dalyviai beveik neabejoja sėkminga sandorio baigtimi. Įsigijus akcijas už šią kainą ir išlaikius jas iki sandorio uždarymo, grąža siektų vos 1,88%. „Alleghany“ įsigijimą jau patvirtino įmonės akcininkai, daugiau nei 98% iš jų balsavo už sandorio įgyvendinimą. Tikimasi, kad jis bus užbaigtas per paskutinį šių metų ketvirtį.

W. Buffet tik su „Alleghany“ įsigijimu nesustojo. „Berkshire Hathaway“ balandį įsigijo 11% kompiuterinės technikos gamintojos „HP“ akcijų paketą. Taip pat visus šiuos metus nuosekliai didino jai priklausančių energetikos kompanijos „Occidental Petroleum“ vertybinių popierių skaičių. Birželį buvo įsigyta dar 9,6 mln. akcijų, o „Berkshire Hathaway“ valdomo akcijų paketo dydį padidino iki 16,3%. Analitikai prognozuoja, kad W. Buffet gali bandyti įsigyti ir visą „Occidental Petroleum“. Energetikos kompanijos akcijos nuo metų pradžios iki straipsnio rengimo dienos buvo pabrangę net 93,48%. Occidental rinkoje yra vertinama 53,63 mlrd. JAV dolerių. Per pastaruosius dvylika mėnesių bendrovė sugeneravo 29,15 mlrd. JAV dolerių pajamų ir uždirbo 6,57 mlrd. JAV dolerių grynojo pelno.

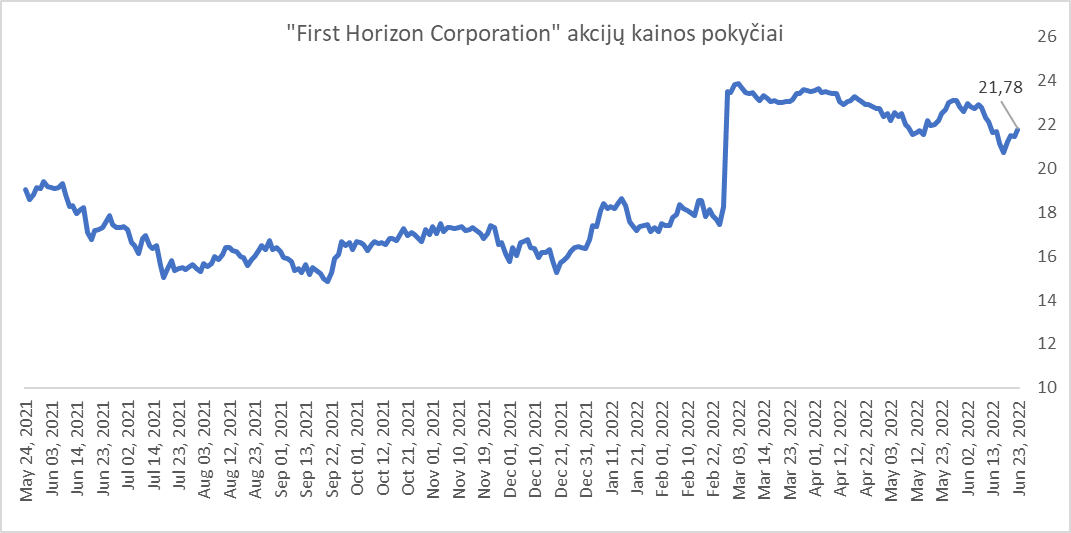

„First Horizon Corporation“ įsigijimas

Didesnės potencialios grąžos nei „Alleghany“ atveju, būtų galima sulaukti įsigijus JAV finansinių paslaugų kompanijos „First Horizon Corporation“ akcijų. Žinoma, didesnė grąža indikuoja ir apie didesnę riziką. Vasario pabaigoje Kanados bankas „Toronto-Dominion Bank“ paskelbė apie „First Horizon“ įsigijimą už 13,4 mlrd. JAV dolerių. Už akcijas bus sumokėta po 25 JAV dolerius. Atsiskaitymas – grynaisiais. Skirtumas tarp pasiūlymo ir akcijos kainos rinkoje straipsnio rengimu metu siekė 3,22 JAV dolerių arba 12,88%. Už “First Horizon” bus sumokėti 9,8 prognozuojami 2023-ių finansinių metų pelnai ir 2,1 buhalterinės vertės.

Sandorį tikimasi užbaigti iki šių metų pabaigos. Jeigu jis nebus užbaigtas iki lapkričio 27 dienos, “First Horizon” akcininkai gaus papildomą 0,67 USD išmoką per metus. T.y. jeigu sandoris bus užbaigtas nuo minėtos dienos praėjus ketvirčiui, papildomai bus išmokama ketvirtadalis šios metinės išmokos. Potenciali sandorio grąža tikrai vilioja, tiesa, jau sulaukta reguliuotojų ir politikų dėmesio. Po „First Horizon“ įsigijimo, „Toronto-Dominion Bank“ banko dalis JAV būtų tarp šešių didžiausių JAV bankų su~614 mlrd. JAV dolerių turtu. JAV senatorė E. Warren jau pateikė prašymą reguliuotojams dėl sandorio blokavimo. Pasak jos, po šio įsigijimo gali nukentėti „First Horizon“ klientai, išaugus jiems teikiamų paslaugų įkainiams.

Kiti „mega“ sandoriai

Galimybių uždirbti suteikia ir kiti šiais metais sudaryti sandoriai. Izraelio puslaidininkių kompaniją „Tower Semiconductor“ už 5,4 mlrd. JAV dolerių įsigys JAV mikroprocesorių rinkos gigantė „Intel“. Už vieną „Tower Semiconductor“ akciją bus sumokėta po 53 JAV dolerius. Tikimasi, kad sandoris bus užbaigtas per metus nuo jo paskelbimo dienos vasario mėnesį. Straipsnio rengimo metu „Tower“ akcijas rinkoje buvo mokama po 46,66 JAV dolerių. Įsigijus akcijas už šią kainą, grąža sektų 13,58%. Įsigijimą jau „palaimino“ „Tower Semiconductor“ akcininkai. Belieka sulaukti reguliuotojų leidimų.

Privataus kapitalo bendrovė „Standard General“ pasiekė susitarimą dėl televizijos transliuotojo „Tegna“ įsigijimo. Sandorio dydis sudaro 5,4 mlrd. JAV dolerių. Už „Tegna“ akcijas bus sumokėta po 24 JAV dolerius. Akcijos kaina šiuo metu siekia 21,15 JAV dolerių. Potenciali sandorio grąža – 13,47%. Sandoris turėtų būti užbaigtas iki metų pabaigos. Jį vertina JAV Komunikacijos Komisija. Gegužės pabaigoje Komisija pavėlino sandorio peržiūros pabaigos datą. Tai investuotojams sukėlė kiek nerimo dėl galimo jo blokavimo.

Šiais metais itin stipriai atpigusios biotechnologijų technologijų bendrovių akcijos verčia didžiąsias farmacijos kompanijas ieškoti „taikinių“. Didžiausią sandorį šiame sektoriuje šiais metais kol kas sudarė „Pfizer“. Bendrovė susitarė dėl „Biohaven Pharmaceutical“ įsigijimo už 11,6 mlrd. JAV dolerių. Už kiekvieną Biohaven akciją bus sumokėta po 148,50 JAV dolerių. Bendrovei priklauso JAV maisto ir vaistų administracijos patvirtinti migrenos gydymui skirti vaistai. Sandoris turėtų būti užbaigtas iki kitų metų. Perkant „Biohaven“ akcijas už straipsnio rengimo metu esančią kainą, t.y.144,20 JAV dolerių, sandorio grąža siektų kiek mažiau nei 3%.

| Kompanija | Pirkėjas | Sandorio dydis (JAV dolerių) | Pasiūlymo kaina už akciją (JAV doleriai) | Akcijos kaina (Birželio 23 d.) | Potenciali grąža | Planuojama sandorio užbaigimo data |

| „Activision Blizzard“ | „Microsoft“ | 68,7 mlrd. | 95,00 | 76,49 | 24,19% | 2023 m. birželis |

| „VMware“ | „Broadcom“ | 61,0 mlrd. | 129,95 | 114,70 | 13,29% | 2023 m. spalis |

| „Citrix Systems“ | „Elliott Management“ ir „Vista Equity Partners“ | 16,5 mlrd. | 104,00 | 98,42 | 5,67% | 2022 m. rugsėjis |

| „Alleghany“ | „Berkshire Hathaway“ | 11,6 mlrd. | 842,02 | 832,31 | 1,88% | 2022 m. gruodis |

| „First Horizon Corporation“ | „Toronto-Dominion Bank“ | 13,4 mlrd. | 25,00 | 21,78 | 12,88% | 2022 m. gruodis |

| „Tower Semiconductor“ | „Intel“ | 5,4 mlrd. | 53,00 | 46,66 | 13,58% | 2023 m. vasaris |

| „Tegna“ | „Standard General“ | 5,4 mlrd. | 24,00 | 21,15 | 13,47% | 2022 m. gruodis |

| „Biohaven Pharmaceutical“ | „Pfizer“ | 11,6 mlrd. | 148,50 | 144,20 | 2,98% | 2022 m. gruodis |

Primename, kad tai yra informacinio pobūdžio pranešimas, kuris nėra ir negali būti traktuojama kaip investavimo rekomendacija ar tyrimas.

Straipsnis buvo spausdintas liepos – rugpjūčio mėnesio žurnalo „Investuok“ Nr. 7-8 (173-174) numeryje.

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. MC neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi MC nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. MC neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.