Kiek labiau patyrę investuotojai tikriausiai turėtų tiksliai įvardinti atskiruose pasaulio rinkos ir ekonomikos sektoriuose, pavyzdžiui, informacinėse technologijose ar energetikoje, dominuojančias bendroves. Įmonės dažniausiai rikiuojamos pagal generuojamas pajamas, rinkos vertę, uždirbtą pelną. Didesnėje dalyje sektorių galima išskirti stipriai į priekį nuo kitų atsiplėšusias kompanijas lyderes. Ne išimtis ir finansai, bei atskiros šio sektoriaus šakos, pavyzdžiui, dažnai mistifikuojamas finansinio turto valdymas. Didžiausias šio sektoriaus bendroves straipsnyje ir apžvelgsime.

Remiantis Pasaulio biržų federacijos (World Federation of Exchanges) duomenimis, viso pasaulio biržose listinguotų kompanijų akcijų vertė praėjusių metų pabaigoje siekė 98,5 trln. JAV dolerių ir buvo apie 15 trln. USD mažesnė nei prieš metus. Didžiausią dalis, žinoma, teko JAV kompanijoms. Niujorko ir Nasdaq biržose kotiruojamos bendrovės buvo vertinamos apie 39 mlrd. JAV dolerių, t.y. apie 40% viso pasaulio vertės. Praėjusį kartą toks JAV kompanijų dominavimas buvo didesnis dar 2003 metais, kai dalis sudarė 42%. Panašiomis proporcijomis išsidalinusi ir obligacijų rinka. Prieš metus pasaulio skolos vertybinių popierių vertė siekė apie 127 trln. JAV dolerių. 38,7% dalis teko didžiausiai pasaulio ekonomikai JAV (palyginimui Kinijos obligacijų rinkos dalis siekė 17,2%). Vertinant tokius skaičius ir JAV dominavimą, ko gero neturėtų kilti klausimas, kodėl ir pasaulio finansinio turto valdymo rinkoje pirmauja būtent šios šalies kompanijos.

Didžiausios turto valdytojos pasaulyje

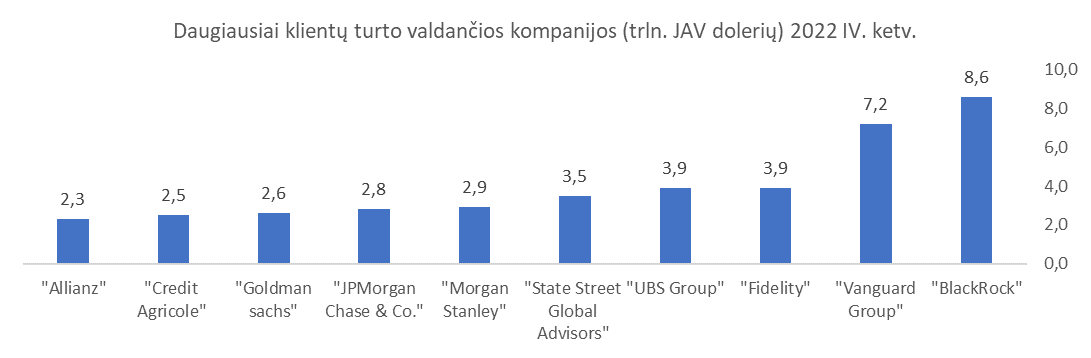

Tarp 10-ies didžiausių pagal klientų patikėto valdyti turtą dydį yra net 7-ios JAV kompanijos. Dešimtuke įsiterpia Šveicarijos bankas „UBS Group“, kuris turi itin gerai išvystytą turto ir gerovės valdymo padalinį. Taip pat Prancūzijos bankas „Credit Agricole“ su 2,5 trln. JAV dolerių turtu ir Vokietijos draudimo gigantė „Allianz“. Pirmauja JAV bendrovės, t.y. „BlackRock“, „Vanguard“ ir „Fidelity“. Praėjusių metų pabaigoje dešimt didžiausių įmonių valdė klientų turto už 40,2 trln. JAV dolerių.

„BlackRock“

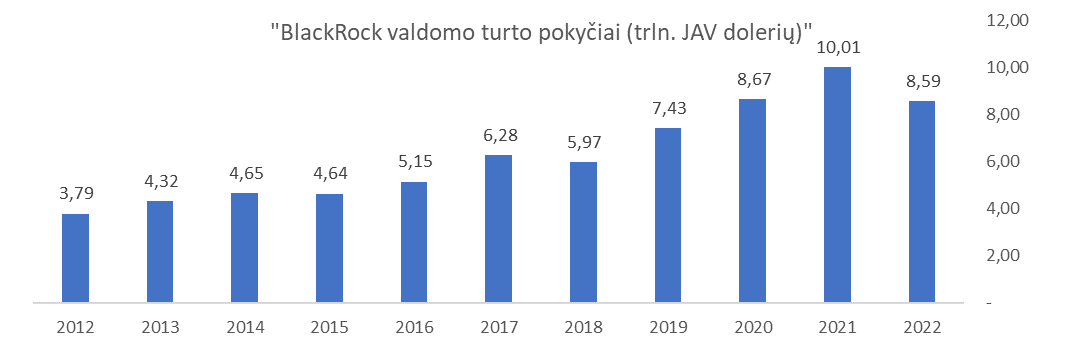

„BlackRock“ jau senokai pirmauja tarp turto valdymo kompanijų pasaulyje (olimpą pasiekė dar 2009 metais). 2022 metų pabaigoje bendrovei patikėto valdyti turto vertė siekė 8,59 trln. JAV dolerių. Prieš praėjusių metų nuosmukį finansų rinkose „BlackRock“ valdė turto net už 10,01 trln. JAV dolerių. Kompanija buvo įkurta 1988 metais. Jos akcijos Niujorko akcijų biržoje pirmą kartą buvo listinguotos 1999 metais. Per pirminį viešąjį akcijų siūlymą (angl. Initial public offering) akcijos parduotos po 14 JAV dolerių (straipsniu rengimo metu už jas buvo mokama 683 JAV doleriai).

„BlackRock“ veiklos pradžioje specializavosi teikdama turto ir rizikos valdymo paslaugas instituciniams klientams ir profesionaliems investuotojams. Vėliau bėgant laikui įmonės veikla stipriai išsiplėtė vykdant kitų finansų sektoriaus paslaugų rinkoje veikiančių kompanijų įsigijimus. Būtent įsigijimai ir padėjo „BlackRock“ taip stipriai auginti valdomo turto apimtis. 1999 metų pabaigoje kompanijos valdomo turto vertė siekė „vos“ 165 mlrd. JAV dolerius, o po kiek daugiau nei dviejų dešimtmečių apimtys viršijo ir minėtus 10 trln. t.y. per kiek daugiau nei du dešimtemčius net 60 kartų.

Kompanija valdomo turto ir veiklos rezultatus skirsto pagal klientų tipą (mažmeniniai, instituciniai investuotojai), investavimo stilių (aktyvus, pasyvus investicijų valdymas), finansinių instrumentų klasę (nuosavybės, skolos vertybiniai popieriai, alternatyvios investicijos). Institucinių klientų turto dalis viso valdomo turto atžvilgu siekia 4,17 trln. JAV dolerių arba 48%. Vertinant pagal Investavimo stilių “BlackRock” veikloje dominuoja pasyvus turto valdymas, kompanijos valdomiems fondams sekant indeksus. Pasyviai valdomų investicijų dalis sudaro 65% arba 5,6 trln. JAV dolerių. 51% arba 4,43 trln. JAV dolerių “BlackRock” patikėto turto investuota į nuosavybės vertybinius popierius, t.y. akcijas. 30% dalis arba 2,53 mlrd. JAV dolerių dalis investuota į obligacijas.

Konspiracijų šalininkai (ypač JAV) nuolat pabrėžia, jog „BlackRock“ rankose sutelketos beveik visų didžiausių viešai listinguojamų pasaulio korporacijų akcijos. Jeigu panagrinėtume didžiausių bendrovių akcininkų sąrašus, pavyzdžiui, JAV technologijų įmonių, iš tikrųjų pastebėsite, kad pagal valdomą akcijų dalį dažniausiai pirmauja „BlackRock“. „BlackRock“ valdo net 6,5% visų “Apple akcijų” (paketo vertė apie 154 mlrd. JAV dolerių). Žinoma, kad tai ne pačiai “BlackRock” priklausantis, o klientų kompanijai valdyti patikėtas turtas.

Mažmeniniams investuotojams „BlackRock“ yra labiausiai pažįstama dėl savo ETF fondų valdymo padalinio „iShares“. Ko gero kiekvieno į biržose prekiaujamus fondus investuojančio portfelyje rasime „iShares“ valdomų ETF. Jeigu „BlackRock“ yra didžiausia turto valdytoja pasaulyje, tai „iShares“ atitinkamai yra didžiausia ETF fondus valdanti bendrovė. „Ishares“ į biržas yra „išleidusi“ daugiau nei 1,2 tūkst. ETF fondų. Jų valdomo turto apimtys praėjusių metų pabaigoje sudarė 2,82 trln. JAV dolerių. „iShares“ ETF fondai 2000 metų pradžioje buvo įkurti Jungtinės Karalystės banko „Barclays“. Praėjus penkeriems metams „iShares“ jau buvo didžiausia ETF valdytoja Europos rinkoje, o 2009 metais ją įsigijo „BlakcRock“.

„Vanguard Group“

Legendinio investuotojo J. C. Bogle 1975 metais įkurta kompanija „Vanguard Group“ yra antra pagal valdomo turto dydį pasaulyje po „BlackRock“. J. Bogle yra labiausiai žinomas ir įvardijamas, kaip „indeksinio investavimo“ pradininku („Investuok“ yra išleidę ir į lietuvių k. išverstą J. C. Bogle knygą „Sveiko porto investavimas“). Būtent „Vanguard“ tapo pirma kompanija individualiems investuotojams pasiūliusi fondą, investuojantį pasyviai sekant rinkos indeksą. Šis investicinis fondas vis dar veikia. Įkūrus iš pradžių jis buvo pavadintas „First Index Investment Trust“, vėliau pervadintas į „Vangurd 500 Index Fund“. Fondas seka „S&P 500” indeksą.

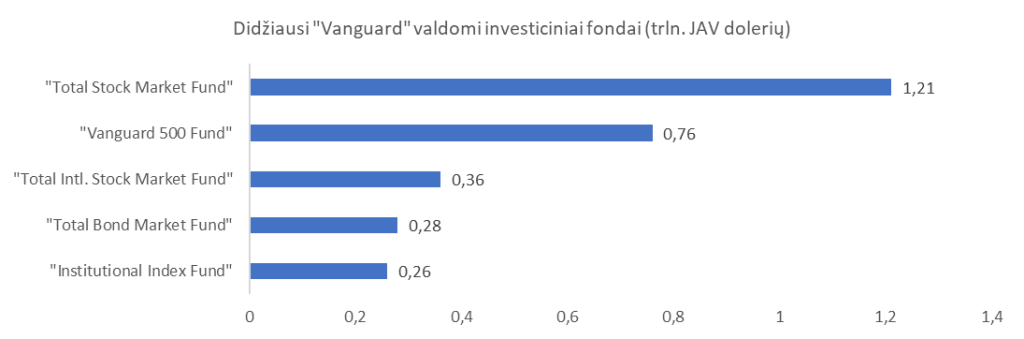

„Vanguard“ šiuo metu valdo turto, kurio vertė siekia 7,2 trln. JAV dolerių. 1 trln. JAV dolerių ribą įmonei pavyko viršyti 2006 metais, tad per pastaruosius 16 metų „Vanguard“ augimo tempas buvo išskirtinai didelis. Tam, žinoma, itin didelę įtaką turėjo ir stipriai išpopuliarėjęs investavimas į pasyviai valdomus ETF fondus, profesionaliai valdantiems investuotojams nuviliant savo veiklos rezultatais. Sausio pabaigoje kompanija valdė 431 investicinį ir ETF fondą. 204 fondai buvo registruotai JAV, 227 – kitose pasaulio valstybėse. „Vanguard“ fondai pasižymi ir tarp konkurentų išsiskiria itin mažais valdymo mokesčiais. Remiantis „Morningstar“ duomenimis, bendrovės JAV rinkoje valdomų investicinių fondų vidutinės metinės valdymo išlaidos vidutiniškai siekia vos 0,09% (ne daug skiriasi ir Europoje listinguotų „Vanguard“ ETF fondų mokesčiai).

Įmonė tarp kitų turto valdymo kompanijų išsiskiria ir unikaliu akcininkų struktūra. “Vanguard Group” kompanijos akcijos priklauso jos valdomiems investiciniams fondams. Investicinių fondų turtas yra “Vanguard” investuotojų nuosavybė, tad patiems investuotojams priklauso ir pati kompanija.

Didžiausias „Vanguard Group“ fondas valdo turto net už 1,2 trln. JAV dolerių. „Vanguard Total Stock Market Index Fund“ buvo įkurtas prieš tris dešimtmečius ir yra didžiausias investicinis fondas pasaulyje. Fondas seka „CRSP US Total Market Index“, kuris reprezentuoja visą JAV akcijų rinką, įskaitant mažų, vidutinio, didelio dydžio įmonių akcijas, kuriomis prekiaujama Niujorko, Nasdaq biržose. Fondo valdymo kaštai per metus siekia vos 0,03 – 0,04%. Šio ir nemažos dalies kitų „Vanguard“ fondų dar vienas išskirtinumas yra tai, jog fondas kartu yra tiek tradicinis investicinis fondas (angl. mutual fund), tiek dalimi fondo vienetų yra prekiaujama akcijų biržoje (kaip ETF fondo). „Vanguard“ tokią keleto skirtingų klasių to paties investicinio fondo akcijų struktūrą užpatentavo 2001 metais. Būtent tokia struktūra leido kompanijai išsiskirti rinkoje sumažinant valdymo kaštus ir leidžiant investuotojams paprasčiau disponuoti turimų investicinių fondų vienetais, t.y. suteikiant galimybę jais prekiauti ir pačioje akcijų biržoje. Patentas baiga galioti šių metų gegužę. Tikėtina, kad paprastųjų investicinių fondų valdytojai gali aktyviau pradėti naudoti tokią struktūrą. Tokiu atveju biržose galimai dar labiau išaugtų listinguotų ETF skaičius, kuris nemažai investuotojų ir taip jau atrodo gerokai per didelis.

Europos biržose investuotojai gali rasti apie 60 į skirtingas turto klases investuojančių „Vanguard“ valdomų ETF fondų. Didžiausias iš jų yra „S&P 500“ indeksą sekantis „Vanguard S&P 500 UCITS ETF”, kurio valdomo turto dydis siekia 26,63 mlrd. EUR. Fondo valdymo mokesčiai per metus sudaro 0,07%. Be šio ir kitų populiariausių ETF investuojančių į pavienes turto klases (akcijas, obligacijas, kt.) ar pagal regionus (Š. Amerika, besivystančios šalys ir kt.), “Vanguard” siūlo ir kiek įdomesnių ETF fondų. Pavyzdžiui, fondas “Vanguard LifeStrategy 80% Equity UCITS ETF” 80% turto investuoja į nuosavybės vertybinius popierius, o 20% nukreipia į obligacijas. Tokiu būdu investuotojui, siekiančiam diversifikacijos, investuoti tampa dar paprasčiau ir tą galima padaryti įsigyjant vienintelį ETF. „Vanguard“ siūlo atitinkamus ETF fondus diversifikuotus ir 60/40% ar 20/80% santykiu akcijų ir obligacijų atžvilgiu. Tokiu atveju investuotojui lengviau investuoti pagal jam priimtiną riziką, amžių. Iš esmės tokio tipo vienas „Vanguard“ fondas gali suteikti investuotojui paprasčiausią galimybę tapti „savo pensijos fondo“ valdytojo alternatyva.

„Fidelity Investments“

„Fidelity Investments“ – dar viena turto valdymo rinkos gigantė. Kompanijai klientai patikėjimo teise (kai investiciniai sprendimai priimami portfelio valdytojo, ne kliento) yra patikėję valdyti turto už 3,9 trln. JAV dolerių. Dar įspūdingiau atrodo bendras administruojamo turto dydis, įskaitant ir pačių „Fidelity“ klientų individualiai valdomą turtą, kuris yra saugomos „Fidelity“ atidarytose klientų sąskaitose. 2022 metų pabaigoje bendros „Fidelity“ patikėjimo teise ir pačių klientų „Fidelity“ sąskaitose valdomos turto apimtys siekė net 10,3 trln. JAV dolerių.

„Fidelity Investments“ išsiskiria dideliu individualių klientų skaičiumi. Jų bendrovė turi beveik 41 mln. (daugiau nei 10 mln. daugiau nei „Vanguard“). Nuo „BlackRock“, kuri labiau specializuojasi institucinių klientų aptarnavime ir ETF fondų valdyme, „Fidelity“ išsiskiria itin plačiu paslaugų spektru individualiems investuotojams. Tiesa, naujų sąskaitų ne JAV rezidentams „Fidelity“ nebeatidarinėja. JAV rezidentams „Fidelity“ siūlo vertybinių popierių sąskaitą prekybai daugeliu finansinių instrumentų, įskaitant ir kriptovaliutas. Beje, tiek akcijomis, tiek bitkoino ar ethereum kriptovaliutomis „Fidelity“ klientai gali prekiauti nemokamai. Be sąskaitų prekybai, „Fidelity“ klientams teikia investicinio portfelio, šeimos turto valdymo paslaugas, kuria ir prižiūri asmeninius klientų finansų, išėjimo į pensiją, sveikatos priežiūros, draudimo planus. Be kitų asmeninių finansų paslaugų, „Fidelity“ valdo investicinius ir ETF fondus. Kompanijoje dirba 68 tūkst. darbuotojų. Vien per praėjusius metus įmonė padidino darbuotojų skaičių net 17 tūkst. 2022 metais „Fidelity“ pasiekė rekordines bendrovės istorijoje pajamas – 25,2 mlrd. JAV dolerių. Veiklos pelnas siekė 8 mlrd. JAV dolerių.

Deja, bet investuotojai, norintys ne tik kartu „Fidelity“ pasidžiaugti tokiais gerais kompanijos finansiniais rezultatais, bet ir gauti iš jų naudos, pavyzdžiui, investuojant į „Fidelity“ akcijas, to padaryti galimybės neturi. Praėjus beveik aštuoniasdešimt metų po įkūrimo kompanija toliau išlieka privačia. 1946 metais „Fidelity“ įkūrė E. Johnson. Kompanijos valdymas ir toliau išlieka Johnsonų šeimos rankose. Šiuo metu įmonę valdo įkūrėjo anūkė A. P. Johnson. „Forbes“ duomenimis, jos turtas yra vertinamas net 21,6 mlrd. JAV dolerių. Johnsonų šeimai priklauso 49% “Fidelity” akcijų, kitą dalį valdo kiti buvę arba esami kompanijos darbuotojai. Tarp jų yra ir legendinis „Fidelity“ fondų valdytoju dirbęs investuotojas Peter Lynch.

ETF fondų valdymo rinkoje „Fidelity“ gerokai atsilieka nuo „BlackRock“ ar „Vanguard“. Kompanija valdo kiek daugiau nei 60 ETF fondų listinguotų JAV ir Europos biržose. Žinoma, didžioji dalis fondų prekiaujama JAV. Didžiausias JAV biržose listinguotas „Fidelity“ valdomas fondas yra „Fidelity MSCI Information Technology Index ETF“. Jo valdomo turto dydis siekia „vos“ 5,51 mlrd. JAV dolerių. Europos biržose daugiausiai turto valdo „Fidelity US Quality Income ETF“ fondas, kurio prižiūrimo turto apimtys sudaro 0,76 mlrd. EUR (ISIN kodas – IE00BYXVGX24). Fondas investuoja į JAV kompanijų akcijas, kurio reguliariai moka dividendus. Fondo vienetų dividendinis pajamingumas praėjusiais metais siekė 2,17%. “Fidelity” už šio fondo valdymą taiko 0,25% siekiantį metinį mokestį.

„BlackRock“ ar „S&P 500“?

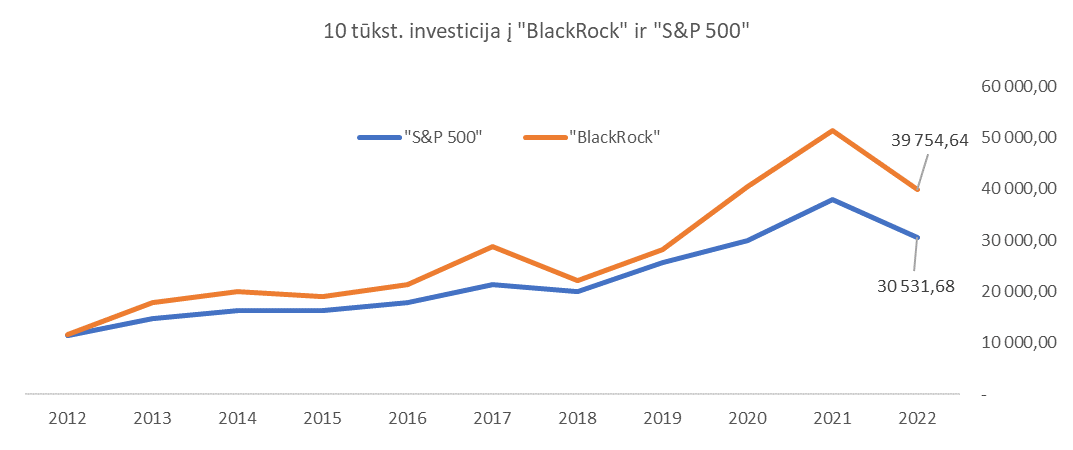

Iš trijų aptartų daugiausiai klientų patikėto turto valdančių kompanijų pasaulyje, deja, tik į vienintelės „BlackRock“ akcijas galima investuoti. Kompanijos vertybiniais popieriais prekiaujama Niujorko akcijų biržoje trumpiniu „BLK“. „BlackRock“ straipsnio rengimo metu rinkoje buvo vertinama 103 mlrd. JAV doleriais, o už akcijas buvo mokama po 683 JAV dolerius. Per praėjusius metus kompanija sugeneravo 17,87 mlrd. JAV dolerių siekiančias pajamas (8% mažiau nei 2021 m.). Už teikiamas paslaugas „BlackRock“ 2022 metais uždirbo 5,17 mlrd. JAV dolerių grynojo pelno (14% mažiau nei 2021 m.). Metinis pelnas akcijai sudarė 35,36 JAV dolerių. P/E rodiklis (akcijos kainos ir pelno santykis) siekia 19,3. „BlacRock“ P/E rodiklio atžvilgiu „kainuoja“ daugiau nei „S&P 500“ finansų sektorius, kurio P/E vidurkis sudaro kiek mažiau nei 15. Tiesa, finansų sektoriui, žinoma, priskiriami ir didieji bankai, kurie tradiciškai prekiaujasi mažesniais įverčiais. „BlackRock“ didesnės premijos verta dėl užimamos dominuojančios padėties iš esmės viso išsivysčiusio pasaulio šalių turto valdymo rinkoje. Be to, įmonė ir auga greičiau nei rinka. „BlackRock“ pajamos per pastaruosius aštuonis metus padvigubėjo. Už praėjusius keturis ketvirčius įmonės akcininkams buvo išmokėta 20 JAV dolerių dividendų akcijai, kurie vertinant dabartinę akcijos kainą sudarytų 2,91% dividendinį pajamingumą. Palyginimui, “S&P 500” dividendinis pajamingumas siekia 1,7%, o bendras indekso finansų sektoriaus bendrovių – 2,2%.

10 tūkstančių JAV dolerių investicija į „BlackRock“ akcijas 2012 metų pradžioje iki šių metų pradžios būtų pavirtusi 39,75 tūkst. JAV dolerių (neįskaičiuojant gautų dividendų). Kompanijos akcijos per metus 2012 – 2022 metų laikotarpiu vidutiniškai pabrangdavo 16%. Tuo tarpu “S&P 500” indekso reikšmė vidutiniškai pakilo 11,7%. 10 tūkstančių JAV dolerių investicija į pagrindinį JAV akcijų indeksą per šį laikotarpį būtų virtusi į 30,53 tūkst. (neįskaičiuojant dividendų). Žinoma, praeities rezultatai negarantuoja ateities rezultatų, bet „BlackRock“ verslo modelis, užimama rinkos dalis pasaulyje ir perspektyvos, tikrai nusipelno investuotojų dėmesio (Tai nėra investavimo rekomendacija).

Primename, kad tai yra informacinio pobūdžio pranešimas, kuris nėra ir negali būti traktuojama kaip investavimo rekomendacija ar tyrimas.

Straipsnis buvo spausdintas sausio mėnesio žurnalo „Investuok“ numeryje.

Šis rinkodaros pranešimas parengtas, remiantis marketwatch.com, reuters.com, finance.yahoo.com, bloomberg.com, investing.com, forexfactory.com, investopedia.com, cnn.com, forbes.com pateikta informacija. MC neatliko informacijos patikrinimo, todėl negarantuoja jos teisingumo, išsamumo ir pan. Tai nėra asmeninio pobūdžio investavimo rekomendacija, nes rinkodaros pranešimas parengtas, nevertinant konkretaus asmens investavimo tikslų, rizikos tolerancijos, finansinės būklės ir pan. Informacija atspindi MC nuomonę jos pateikimo momentu ir gali bet kada pasikeisti. MC neįsipareigoja atnaujinti rinkodaros pranešime pateiktos informacijos. Rekomenduojame prieš pasinaudojant rinkodaros pranešime pateikta informacija pasitarti su nepriklausomais finansiniais patarėjais. Ši informacija yra skirta potencialiems investuotojams, kuriems priimtina aukšta rizika, jie gali prarasti 100% investuoto kapitalo ir tai neturės reikšmingos įtakos investuotojo (jo šeimos) įprastam gyvenimui. Investuotojui, siekiančiam aukštesnės grąžos, turi būti priimtinas aukštas finansinės priemonės kainos svyravimas. Ši informacija neskirta asmenims, kurie siekia investuotos sumos apsaugos, garantuotos ir/ar aiškiai numatomos investicijų grąžos.