Naftos rinkoje prekiautojai turėtų būti atidesni ir prieš priimdami sprendimus įvertinti dabartinę situaciją.

Pirmadienis (2020-04-20) bus atsimenama kaip viena blogiausių prekybos dienų naftos rinkos. Tądien naftos kaina krito žemiau 0 USD už barelį. Tai reiškia, kad naftos pardavėjai sutiko primokėti pirkėjams, kad tik ji būtų nupirkta. Svarbu paminėti, kad tai nėra įprasta situacija rinkoje ir tai nutiko pirma kartą istorijoje.

Norint prekiauti žaliavomis (šiuo atveju nafta) svarbu suprasti prekybos instrumentus. Yra didelis skirtumas tarp rinkoje esančios momentinės kainos (angl. Spot) ir ateities sandorio (angl. Future). Spot kaina yra laikoma rinkos kaina, tačiau šia kaina naftos praktiškai nėra galimybės įsigyti. Spot rinkos kaina egzistuoja tuo atveju, jei pirkėjas iš karto atsiskaito su pardavėju sutarta pinigų suma, o pardavėjas perleidžia prekę pardavėjui. Kadangi finansų rinkoje prekyba žaliavomis nevyksta fiziškai, dėl to investuotojas negali įsigyti žaliavos Spot rinkos kaina. Finansų rinkoje prekyba žaliavomis yra labiau paplitę ateities sandoriai. Taip yra todėl, nes galima įsigyti žaliavą už sutartą kainą ateityje ir tiesiog laukti jos pristatymo iš anksto kontrakte skelbiamą dieną. Pavyzdžiui yra įsigyjama nafta artimiausio mėnesio ateities sandorio kaina, kuri yra skelbiama kas mėnesį – gegužės, birželio, liepos ir t. t. Šio mėnesio – gegužės ateities sandoris sako, kad balandžio 21 d. (paskutinė sandorio uždarymo diena) yra įsigyjama žaliava, tačiau ji bus pristatyta gegužės mėnesį. Vadinasi, balandį įsigiję naftos produktą ateities sandorio pagalba perkame naftą su tikslu turėti naftą ne dabar, o gegužę kas leidžia įsigyti naftos produktą investuotojui. Dėl pristatymo kaštų ar tikėjimo, kad ateityje žaliava kainuos daugiau, kaina šiek tiek skiriasi nuo skelbiamos Spot kainos ir yra skirtinga lyginant su sekančio mėnesio ateities sandorio kaina. Šis kainos skirtumas tarp artimesnio ir sekančio mėnesio ateities sandorių kainos yra vadinamas Contango efektu. Neatitikimas egzistuoja dauguma atvejų, tačiau jis būna labai menkas ir tai nesudaro didelių kaštų norintiems ilgai laikyti naftos poziciją vis perkant sekančio mėnesio ateities sandorio instrumentą. Visgi, grafike matyti , kad balandžio 20 d. situacija buvo išskirtinė ir minėtas neatitikimas buvo didžiausias istorijoje. Pamėnesiui kiekvieno ateities sandorio kainą galite matyti CME group puslapyje čia, o Spot rinkos kainą čia.

Kokią įtaką Contango efektas turi norintiems prekiauti nafta ETF instrumentu

Pasyviai veikiantis ETF, kurio tikslas atkartoti Spot naftos kainą, dažniausiai naudoja ateities sandorių instrumentus. Todėl labai svarbu, kad tarp artimiausio mėnesio ateities sandorio instrumento ir sekančio būtų kuo mažesnis kainų skirtumas.

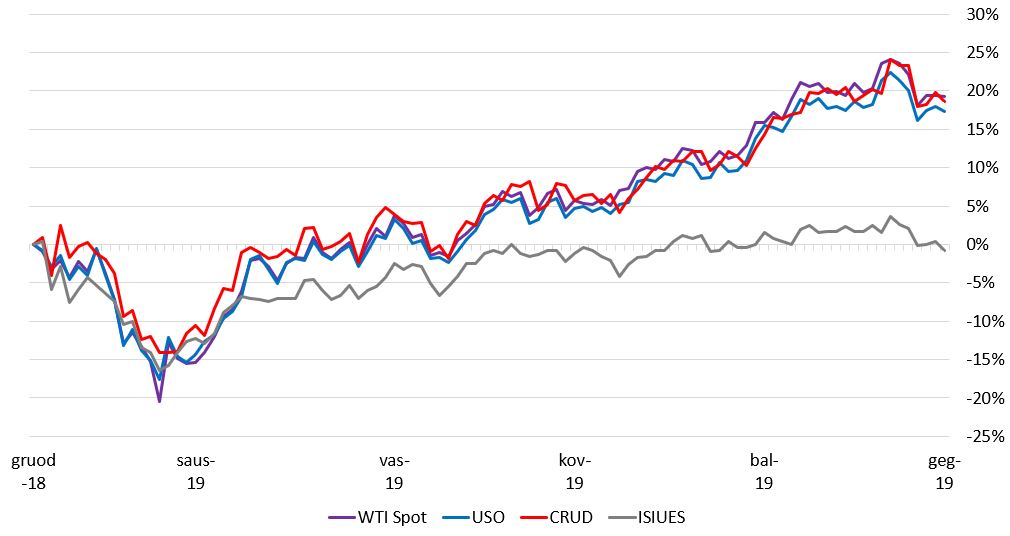

1 Pavyzdys. Atotrūkis tarp naftos ateities sandorių minimalus.

2018.12 – 2019.04 kilimas buvo labai didelis (nuo žemiausios tuo laikotarpiu kainos iki aukščiausios naftos Spot kaina kilo apie 57 proc.), o atotrūkis tarp ateities sandorių buvo minimalus (įprastos rinkos sąlygos).

Pasirinkti trys ETF lyginti Spot naftos kainą su ETF sugeneruotu pelningumu.

- United States Oil Fund, LP (USO), europiečiam šio ETF įsigyti negalima, nes listinguotas NYSE biržoje (Niujorke), tačiau pateikiamas skaičiavimuose, nes tai vienas populiariausių ETF sekančių naftos WTI kainą pasaulyje.

- WisdomTree WTI Crude Oil (CRUD) gali įsigyti europiečiai, nes listinguotas LSE biržoje (Londone).

- iShares S&P 500 USD Energy Sector UCITS (ISIUES) ETF listinguotas LSE (D. Britanijoje), kuris seka S&P 500 Capped 35/20 Energy Indeksą, kurio tikslas sekti Amerikos energetikos kompanijų akcijas (plačiau apie šį ETF sekantį indeksą čia). Prielaida, kad naftos kainos kitimas turi daryti tiesioginę įtaką energetikos kompanijų akcijų kainoms.

Skaičiavimuose matome, kad įprastomis rinkos sąlygomis kada artimiausių dviejų ateities naftos sandorių kainos skirtumas minimalus, Energetikos kompanijų akcijos nesugebėjo sugeneruoti tokio gero rezultato kaip Spot WTI naftos kaina. Tuo tarpu, USO ir CRUD ETF, kurie seka naftos rinkos kainą ateities sandorių pagalba judėjo beveik identiškai.

| Koreliacija | USO | CRUD | ISIUES |

| WTI Spot | 1,0 | 1,0 | 0,9 |

WTI Spot rinkos kainos koreliacija su visais minėtais instrumentais panaši, tačiau su ISUIES ETF (S&P 500 Capped 35/20 Energy Index) mažiausia.

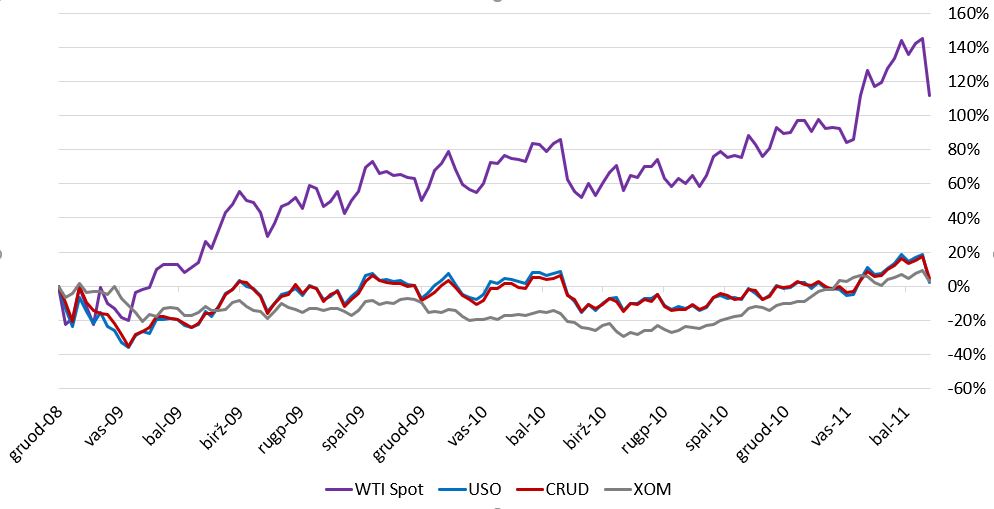

2 Pavyzdys. Didelis atotrūkis tarp naftos ateities sandorių.

Analizuojant kitą laikotarpį (2008.12 – 2011.04) nuo žemiausio iki aukščiausio taško naftos Spot kaina kilo apie 200 proc. Tuomet buvo pastebimas taip pat didelis Contango efektas kaip dabar (šiuo metu jis yra didesnis). Į skaičiavimus paimtas Exxon Mobil Corp (XOM) akcijų kainos kitimas (šios įmonės veikla yra glaudžiai susijusi su naftos kaina) vietoj 1 pavyzdyje ISIUES ETF, nes tuo metu šis ETF dar neegzistavo.

Iš pateiktų skaičiavimų matoma, kad šiuo laikotarpiu nei vienas ETF ar kompanija glaudžiai susijusi su naftos produktais nesugebėjo taip greitai kilti kaip WTI Spot kaina.

Taip pat, pastebimas ETF koreliacijos sumažėjimas su naftos Spot kaina. Exxon Mobil Corp (XOM) nors pagal grafiką atrodo panašus kainos judėjimas, tačiau šiuo laikotarpiu priklausomybė nuo naftos yra maža.

| Koreliacija | USO | CRUD | XOM |

| WTI Spot | 0,84 | 0,82 | 0,25 |

Apibendrinimas

Taigi, iš pateiktų skaičiavimų galime daryti išvadą, kad pasipelnyti iš dabartinės mažos naftos kainos yra sudėtinga, norint nusipirkti atitinkamą ETF, kuris seka naftos Spot kainą ir laukti kol kaina pasieks buvusias aukštumas. Ypač tai yra sudėtinga, kai yra didelis Contango efektas kaip šiuo metu.

Visgi, rinkoje išlieka galimybė įsigyti tiesiogiai norimo mėnesio ateities sandorį, pvz. gruodžio, tačiau reikia įvertinti ir tai, kad gruodžio mėnesio ateities sandorio kaina yra didesnė ir šiuo metu sudaro 29,90 USD už barelį.

Taip pat, reikėtų plačiau panagrinėti įmonių akcijas, kurios tiesiogiai yra susijusios su naftos kaina ir plačiau įvertinti kokią įtaką tokių bendrovių akcijoms turi ateities sandorių Contango efektas.